Begynde at investere i 5 trin

Det er let at investere, så længe man ved, hvad man skal gøre. Mange websteder bruger vanskelige vilkår og forsøger at afskrække nye investorer. Vi kan ikke lide det her! Det bør i sidste ende være sjovt at investere, og vi er glade for at hjælpe dig med at begynde at investere.

På denne side vil du finde alle de oplysninger, du har brug for, før du begynder at investere. Før du kan begynde at investere, må du først gennemgå følgende trin:

- Trin 1: beslut, hvor du vil investere.

- Trin 2: beslut dit mål.

- Trin 3: beslut, hvor mange penge du vil investere med.

- Trin 4: beslut, hvad du vil investere i.

- Trin 5: lær at investere godt ved at øve sig.

Er det en god idé at investere?

Før du gennemgår trinene, er det vigtigt at spørge sig selv om det er klogt at investere penge. Har du penge du kan gå glip af i længere tid? Og kan du leve med det, når du mister penge? Så kan du overveje at begynde at investere.

Trin 1: Hvor kan du begynde at investere?

Du investerer med en børsmægler. En børsmægler, eller såkaldt broker, er en part som f.eks. gør det muligt at købe og sælge aktier. Hvor man bedst kan begynde at investere afhænger af investeringsstil. Der er to måder, hvorpå du kan investere.

Aktiv handel

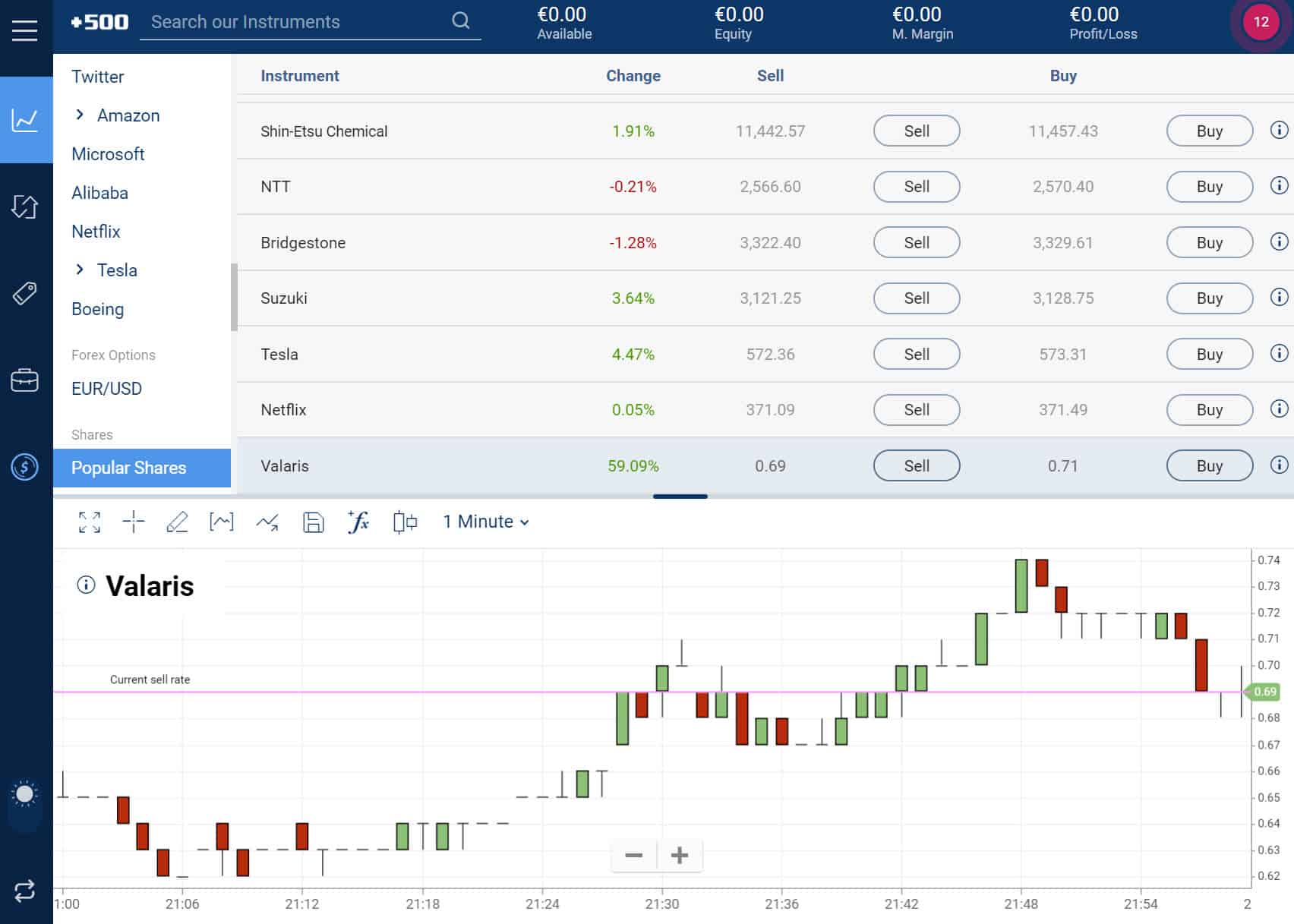

Du kan vælge at handle aktivt med aktier. Når man handler aktivt, køber og sælger man dem dagligt. På den måde kan man udnytte prisudsving fuldt ud. En god fest for aktiv handel er Plus500-platformen. Vil du åbne en gratis demo ved Plus500? Klik på knappen nedenfor at åbne en konto direkte:

Køb aktier

Nogle investorer foretrækker at købe aktier på lang sigt. Når aktiekurserne stiger, kan du tjene penge. Nogle gange får man også en del af overskuddet i form af udbytte. Som nybegynder er det klogt at vælge en billig børsmægler. På den måde kan du få et bedre afkast med det samme beløb. Med følgende knap kan du åbne en gratis konto med det samme:

Trin 2: hvorfor vil du investere?

Før du begynder at investere, er det vigtigt at overveje, hvad du vil opnå. Før du begynder at handle, er det vigtigt at sætte et klart investeringsmål. Nogle foretrækker at investere i kortsigtede kursgevinster, mens andre mennesker investerer for at opbygge en behagelig pensionsalder for fremtiden.

Under alle omstændigheder er det stadig mere rentabelt at investere på længere sigt end at spare. I artiklen hvorfor du bør investere nu, vil du opdage de største fordele ved at investere.

Trin 3: hvor meget kan og vil du investere?

Når du har dit investeringsmål, er det vigtigt at afgøre, hvor mange penge du kan og ønsker at investere. Husk, at investering altid indebærer risici. Mange nybegyndere begår den fejl at investere penge, som de ikke rigtig kan gå glip af. Undgå dette ved at lave en klar plan, så I straks ved, hvor meget I kan og ønsker at investere!

Trin 4: hvad vil du investere i?

Før du begynder, er det klogt at beslutte, hvad du vil investere i. Der er jo flere muligheder.

Begynde med aktier

Aktierne er ofte de mest populære til at investere. Køb og salg af aktier kan hjælpe dig til at få en god fortjeneste. Desuden modtager de ofte en del af overskuddet i form af udbytte. Vil du vide mere om at købe aktier? Læs vores artikel om dette emne:

Investering i optioner

Optionerne er lidt mere komplicerede. Før du begynder at investere i optioner, er det klogt at få lidt viden. Med optioner kan man spekulere med en højere gearing. En løftestang gør det muligt at indtage en stor plads med et lille beløb. Man kan også spekulere på et prisfald med optioner. Vil du vide mere om optioner? Læs om emnet for flere detaljer:

Obligationer

Obligationer er perfekte for den nyomvendte investor, der ønsker at undgå risici. Obligationer er gældsværdipapirer I slutningen af løbetiden får du spørgsmålet tilbage. Derfor er prisudviklingen mindre vigtig. Vil du vide mere om investering i obligator? Læs vores artikel om dette emne:

Råstoffer eller råvarer

Handel med råstoffer kan også være meget interessant. Ædelmetaller som guld og sølv handles i vid udstrækning, især i økonomisk dårlige tider. Olie kan også være en interessant investering. Ved at investere på det rigtige tidspunkt kan man opnå gode resultater med råstoffer. Vil du vide mere om investering i råvarer? Åben vores artikel her:

Kryptoer

Ny og hip er handel med kryptovalutaer. Mange mennesker er begyndt at investere i kryptovalutaer. Kryptoer kommer med større risici. På den anden side kan prisen pludselig stige betydeligt fra den ene dag til den anden. Læs mere om det her.

Man kan også investere i de mere traditionelle valutaer. I artikelen investering i Forex, kan du finde ud af, hvordan det fungerer.

Overvej følgende risici

Hver type investering indebærer forskellige risici. Det er derfor vigtigt at tænke på dig selv, hvad din risikoprofil er. Hvilke risici er du villig til at tage? Hvordan undgår man søvnløse nætter? For eksempel vil personer med lav risikovillighed vælge obligationer, mens højrisiko investorerne vil vælge kryptovalutaer.

Trin 5: lære at investere godt

Det er ikke vanskeligt at begynde at investere. Men at få et godt udbytte af at investere kan være meget mere udfordrende! Det er derfor nødvendigt at øve sig først, så jeg forstår, hvad der påvirker aktiekurserne. Du kan bruge en gratis demo-konto til det. Med en demo konto kan du som tigger prøve mulighederne fuldstændig uden risiko.

Har du lyst til at åbne en gratis demo med det samme? Ved at bruge knappen nedenfor kan man sammenligne de forskellige handelsdemoer! Det er et must, når man skal investere for første gang.

Hvorfor skal du begynde at investere nu?

I dag er det perfekte tidspunkt at begynde at investere. Men hvorfor skulle du det? I denne del af artiklen drøfter vi dette kort.

Lav afkast af opsparing

For lang tid siden fik du en rimelig renter på din opsparing. Det er ikke længere tilfældet. Du er heldig, hvis du overhovedet får nogen renter. For mange opsparingskonti er renten 0%, og bankerne overvejer endda at opkræve en negativ rente i fremtiden.

Samtidig kan man se, at aktiemarkederne altid har klaret sig godt i en længere periode. Det gennemsnitlige afkast af aktierne er lige så meget som 6 til 8 procent afhængig af den periode, du gennemgår. Hvis De ønsker at opnå et højere afkast, er det bestemt tilrådeligt at investere.

Beskyt dig mod inflation

Inflationen er den proces, hvor de produkter, man kan købe, bliver dyrere. Konsekvensen af inflationen er, at man kan købe mindre med samme beløb. Når du parkerer dine penge på en opsparingskonto, bliver dine penge langsomt mindre værdifulde.

Det er derfor klogt at investere en del af dine penge i aktier. Afkastet af aktier over en længere periode er højere end afkastet på en opsparingskonto. Det giver dig i det mindste en chance for at slå inflationen. Selvfølgelig skal du tage hensyn til, at du kan tabe (en del af) dit indskud.

Opsparing til store udgifter

Ved at investere kan man indsamle mange penge på lang sigt. Du kan for eksempel bruge pengene til at trække sig tilbage, eller du kan købe et pænt hus. Det er hurtigere at investere, især når man bruger sammensætningen.

Når du bruger sammensætning, geninvesterer du det afkast, du får med dine investeringer. Du vil få renter af renter. På den måde vokser dine aktiver eksponentielt på lang sigt!

Sjov og tilgængelig!

Personligt investerer jeg også, fordi jeg kan lide det. Det er meget mere interessant at følge nyhederne, når De ved, at De også er medejer af nogle af de nævnte virksomheder. Investering er også meget lærerig, og som nybegynder er jeg sikker på, at I vil lære nye ting.

Med fremkomsten af online børsmæglere er investeringer også meget mere tilgængelige i dag. Man behøver ikke betale et højt transaktionsgebyr, og man kan allerede købe et lager med klikket på en mus. Hvis der nogensinde var en god tid til at begynde at investere, er det i dag!

Uundværlige tips til begynder investoren

Begyndere investorer begår nogle gange fejl. Online børsmæglere tilbyder brugervenlig software, der gør det muligt for dig at handle med velkendte aktier i løbet af få minutter. Men kun få begyndere ved hvordan man får et godt resultat. Hvordan kan man som nybegynder sikre sig at man ikke mister alle sine penge?

Det er vigtigt at sprede dine investeringer

Det er især vigtigt at sprede investeringerne tilstrækkeligt. Tag ikke alle dine penge på én aktie. For eksempel satte mange nybegyndere alle deres penge i Bitcoin. Det er meget risikabelt. Ved at sprede dine penge på tværs af forskellige investeringsprodukter som aktier og obligationer, reducerer du allerede risikoen. Efterfølgende er det klogt at investere i virksomheder fra forskellige sektorer for at forbedre resultaterne endnu mere.

Vær forsigtig

Mange begyndere er ikke forsigtige. For eksempel satte de straks alle deres penge i én investering. Andre begyndere investorer investerer penge, som de ikke rigtig kan gå glip af. Det kan føre til negative følelser der skader dine investeringer. Det er derfor vigtigt at begynde med forsigtighed. Begynd med et lille beløb på 1000 eller om nødvendigt 100 og først udvikle en fornemmelse for markedet.

Begræns dine omkostninger

Mange nybegyndere undervurderer omkostningernes betydning. Når man investerer med en dyr fest, er chancerne for succes meget lavere. Det er derfor sjældent en god idé at åbne en investeringskonto i banken. En omkostnings forskel på en halv procent kan koste tusindvis af euro over en længere periode.

Er du nysgerrig, hvor du kan investere billigt? I denne artikel viser vi de billigste mæglere at investere med:

Investere i ting, du forstår

Nogle begyndere begår den fejl at investere i produkter, som de endnu ikke fuldt ud forstår. Det er imidlertid meget risikabelt. Hvis I ikke ved, hvad I gør, er der risiko for, at I mister penge. Brug derfor tid nok til at få en forståelse af det investeringsprodukt, du ønsker at investere i. På den måde undgår man at miste en stor del af sine penge på grund af manglende viden.

14 mere investerings tips?

Vil du med til en flyvende start som en nyomvendt investor? Vi har skrevet en artikel med 14 gyldne tips til start investoren. Brug knappen nedenfor og find ud af hvordan du kan forbedre dine resultater.

Hvordan fungerer investering?

Startpunktet for investering er faktisk ret enkelt: Man køber eller sælger noget for at købe eller sælge senere med henblik på at opnå spekulere. I de senere år har det takket være indførelsen af forskellige online børsmæglere været muligt at drage fordel af både stigende og faldende markeder.

Hvis De f.eks. mener, at BMW 's aktiekurs vil falde, fordi den Tyske forbrugertillid er faldet kraftigt, kan de beslutte at sælge BMW aktier. Vi kalder også denne shorting. Når man åbner en short position, tjener man penge, så snart prisen falder.

Det store er, at man kan tjene penge uanset markedets retning. Med denne nye måde at investere kan man kun beslutte, om man vil købe eller sælge, og hvornår. Når du åbner en position, bliver gevinster eller tab opsporet i realtid, og så snart du lukker positionen igen, vil disse gevinster eller tab blive endeligt afgjort med din saldo.

Genkende mønstre

I det foregående punkt havde vi allerede påpeget, at visse nyheder kan påvirke priserne på f.eks. aktier og valutapar. Det er også muligt at investere ved at genkende mønstre i pris diagrammerne. For dette har du brug for en vis indsigt, og gennem øvelse kan du hurtigt blive bedre til at genkende disse mønstre. Mange mennesker, der begynder at investere, lærer at genkende disse mønstre hurtigt og ved, hvornår det er et godt tidspunkt at åbne en position.

I sidste ende er investering det (kombinerede) udbud af udbud og efterspørgsel, hvor en vending i udviklingen betyder et skift i disse forhold. For eksempel kan en pris falde hurtigt og stige igen til en lav værdi. Til den lavere pris kan der igen findes nye købere.

Selv uden komplicerede tekniske analyser kan mønstre ofte identificeres let. Horisontale linjer, hvorigennem prisen sjældent knækker, kan findes på et hvilket som helst tidspunkt. Ved at købe og sælge på disse punkter kan man i høj grad forbedre sine investeringsresultater.

Har du lyst til at lære at investere bedre? Vi har udviklet en kurs, hvor man lærer det grundlæggende i den tekniske analyse. Med denne omfattende vejledning kan du begynde at investere i aktier! Brug knappen nedenfor for at åbne kursen.

Begynde at investere!

Det er sjovt, spændende og potentielt rentabelt at investere. Som en begynder investor bliver De nødt til at vænne Dem til nogle betingelser, men De skal ikke sættes af. Når man har foretaget nogle investeringer med en børsmægler, vil man hurtigt blive mere erfaren. Alle var en nybegynder, spørgsmålet er, hvornår du er klar til at begynde at investere?

Bull vs Bear: Hvordan hopper du ind på markedet?

Når folk investerer, taler folk ofte om bulls og bears. I denne artikel ser vi på, hvad de mener med store og tågede aktiemarkeder og analyserer, hvordan man hopper ind i tyrene og tåler markedet!

Hvad betyder en bull marked?

En bull(tyr) er selvfølgelig et velkendt dyr, men ud over et dyr er det også kendt som Wall Street. Hvis du besøger Wall Street, kan du se en statue af en tyr. Når vi taler om et bull marked, taler vi om et marked, hvor priserne hovedsagelig stiger. Så vi taler om en positiv markedsstemning, hvor aktiekurserne fortsat stiger.

Mange forveksler en bull market og en bear market. Man kan huske et bull marked ved at huske at tyrens horn peger opad.

Hvad betyder en bearish marked?

Et bear marked er det modsatte af bull marked er mange investorers mareridt. Når der er et bear marked, er der en fremherskende negativ markedsfølelse. Derefter falder aktiekurserne. Man kan huske bear marked ved at huske, at en bjørnens kløer peger nedad, når den angriber. På Wall Street kan man ikke finde en bjørn. Sandsynligvis vil investorerne ikke se deres frygt for ofte.

Hvordan kan du tjene penge på et bullish market?

Når der er et bullish marked er der et højt tillid blandt investorer. De mennesker, der deltager i et sådant marked, kaldes også flokken. Dette er nøjagtigt den mest fornuftige strategi på et bull marked: følg trenden. En bull market er et godt tidspunkt at købe aktier.

Det er meget vigtigt at forblive skarp på en bull market; efter hver top er der en bund. Som vi så i 2008, kan aktierne falde kraftigt, og den deraf følgende nedadgående tendens kan vare i lang tid. Når aktiekurserne begynder at falde, kan det være klogt at sælge dine aktier igen.

Hvordan kan du tjene penge på et bearish market?

På et bear marked er der en periode, hvor aktiekurserne falder kraftigt. Investorerne er generelt meget pessimistiske med hensyn til fremtiden. Mange investorer mener at et bear marked er årsag til panik; med alle de faldende aktiekurser er der ingen penge at tjene!

Intet kunne være længere væk fra sandheden; det er muligt at short sell. Når priserne falder kraftigt, er det klogt at bruge denne kraftfulde mulighed. Når du åbner en short position, tjener du penge, så snart priserne på aktier falder. Takket være denne moderne mulighed, som du kan bruge hos online børsmæglere, kan du tjene penge på at investere i et bull marked såvel som på et bear marked.

Du kan også bruge specielle derivater til at åbne en position på en faldende aktiekurs. Kendte derivater, som du kan reagere på et bearish marked med:

Hvor længe varer et bullish eller bearish marked?

Dette afhænger i høj grad af, hvilken form for aktier der er tale om. Nogle aktier er mindre flygtige. Disse aktier er ofte ikke særlig spændende: De kan somme tider fortsætte med at stige i op til ti eller tyve år. Afkastet er ikke ekstremt, men meget stabilt.

På den anden ekstreme side finder du stærkt cykliske bullish og bearish markeder. Disse aktier kan vise enorme stigninger eller fald i en periode på få uger til år. Dette kan også ses på Bitcoin markedet, hvor prisen på kryptovaluta kunne stige eller falde med helt op til 10%.

Mere om bullish markeder

Har du lyst til at vide mere om bullish markeder? I dette afsnit lærer du alt hvad du behøver at vide om bullish markeder!

Hvad er årsagen til et bullish marked?

Der er flere faktorer, der kan bidrage til skabelsen af et bullish marked. Du kan ofte genkende et bullish marked ved at:

- Et fald i ledigheden

- En stigning i den disponible indkomst

- Højere rentabilitet for virksomheden

- En stærk tillid til aktiemarkederne

- En stigning i IPO’er

Hvad er den bedste måde at investere i et bullish marked?

Der er flere måder at investere i et bullish marked. Køb og beholdning af aktier kan være en god strategi. Optimismen på markedet sikrer, at aktiekurserne stiger kraftigt.

En lidt mere risikabel strategi er at købe yderligere aktier, når priserne fortsætter med at stige. Du bestemmer derefter på forhånd, hvor mange ekstra aktier du køber med hver procentdel af prisstigninger.

Det kan også være smart at købe aktier i de optrækkelige ting. Selv på et bullish markeret vil prisen falde i mellem. Du kan svare på dette ved at placere ordrer i netop de korte fald. Ved hjælp af en teknisk analyse kan du finde det bedste tidspunkt ved at købe.

Du kan også gå til fuld sving handel. Det er en måde at handle på, hvor man bestiller både stigende og faldende markeder. Det er den mest risikable strategi, men den, hvor man bedst kan reagere på både faldende og stigende tendenser. Vil du prøve denne måde at investere på? På online børsmæglere kan man prøve denne handelsmetode gratis med en demo:

Hvad er et velkendt bull market?

Et godt eksempel på et nyligt bullish marked er dotcom situationen i 2000. Priserne på forskellige teknologiske aktier steg enormt under indflydelse af gode nyheder og høje forventninger. Nu ved vi, at dette ikke sluttede godt.

Mere om bearish markets

Vil du vide mere om bearish markeder? I dette afsnit finder du alt hvad du behøver at vide om bearish markeder!

Hvad er årsagen til et bearish marked?

Årsagerne kan variere, men ofte skyldes et bearish marked en økonomisk afmatning. Du kan genkende et bearish marked ved at:

- Et fald i beskæftigelsen

- En fald i den disponible indkomst

- Lavere rentabilitet for virksomheder

Indgreb fra regeringer kan også forårsage et bearish marked. Regeringen kan øge skatten på aktier eller virksomheder, hvilket sænker virksomhedernes rentabilitet.

Hvilke faser findes der?

Et bearish marked opstår ofte ikke natten over. I starten er der en fase med høj tillid og høje aktiekurser.

Så kommer flere og flere negative nyheder ud, hvilket får aktiekurserne til at falde kraftigt. Panik rammer, og investorernes tillid falder.

Når priserne er faldet kraftigt, er der investorer, der træder ind igen. De ser aktierne som gode tilbud. Priserne vil stadig falde i starten, men mindre hårde. Til sidst vender det bearish marked tilbage til et bullish marked, hvor priserne stiger igen.

Er bear markeder gode startmomenter?

Det vanskelige ved et bear marked er, at det er meget vanskeligt at estimere, hvornår det er bedst at komme ind. Dette skyldes, at det næsten er umuligt at estimere bunden nøjagtigt. Et bear marked tager ofte flere år, og priserne på aktier kan let falde 50-60%.

En midlertidig korrektion er ofte et bedre tidspunkt at komme ind. Korrektioner er midlertidige fald i et stigende marked.

Du kan svare på et bearish marked ved at anvende gennemsnitsprisen for dollar. Med denne strategi køber du aktier med jævne mellemrum. Dette forhindrer dig i at investere en stor sum penge på det forkerte tidspunkt på én gang.

Hvad betyder investering?

Hvad betyder investering? Investering er at købe noget med forventning om, at det vil være mere værd senere. Det kan fx. være en aktie i en virksomhed. Der er dog mange flere muligheder og former for investeringer, end du først ville tro.

Hvad er formålet med at investere?

Formålet med at investere er naturligvis at tjene penge. I den traditionelle investeringsform ville du tjene penge, når prisen på en aktie stiger. Når du holder fast i en aktie i en længere periode, kan du opnå et positivt resultat.

I dag er det også muligt at tjene penge, når priserne falder. Denne mulighed er naturligvis meget attraktiv, når det ikke går så godt med økonomien. Når du vurdere, at prisen på en aktie vil falde, kan du åbne en short position.

Hvad kan du investere i?

Når du tænker over spørgsmålet om, hvad investering er, kommer du også til spørgsmålet om, hvad du kan investere i. Et bedre spørgsmål kan være, hvad du ikke kan investere i. Det er trods alt muligt at investere i næsten alt via internettet. Tænk på grise, men også for eksempel kunst. Ikke mindre er der et par vigtige kategorier:

- Aktier: du handler derefter med en virksomheds børsværdi.

- Obligationer: du handler lån udstedt af virksomheder eller regeringer.

- Råvarer: du kan investere i guld og sølv blandt andre.

- Forex: her handler du i valutaer som pundet mod dollaren.

- Optioner: du køber optionen på at købe eller sælge en aktie mod en fast pris.

- Derivater: mere komplicerede konstruktioner, som du også kan åbne short positioner med.

- Kryptovaluta: du kan handle i digitale valutaer som Bitcoin.

Hvordan kan du investere godt?

Investering er mere end bare spil. Alligevel kan du aldrig forudsige aktiemarkedet med sikkerhed. Ved at øve kan du dog blive praktisk ved det. Især på kort sigt kan visse mønstre analyseres og forudsiges, hvilket gør det muligt at tjene til livets ophold som en professionel trader På lang sigt bliver virksomhedens kernedata vigtige. Det er derefter vigtigt at foretage en mere omfattende analyse af virksomheden.

Bemærk, at prisen på et værdipapir aldrig kan bestemmes med sikkerhed: invester derfor kun med penge, som du ikke umiddelbart har brug for.

5 grunde til at investere

- Investering kan give dig et bedre resultat end at spare.

- Med investering kan du også satse på en faldende pris.

- Du kan selv bestemme, hvor meget du vil investere.

- Du kan prøve at investere for gratis med en demo.

- Investering er spændende og lærerigt!

Hvorfor investere folk?

Vi ved nu, hvad investering er, og hvad du kan investere i. Men hvorfor beslutter folk at investere? Det er velkendt, at investering indebærer risici, og folk kan lide at se penge vokse, men helst med en begrænset risiko. Alligevel beslutter mange mennesker at investere i sidste ende. Er de ikke bange for at miste deres penge?

Sandsynligvis er alternativet dog ikke særlig attraktivt. Under påvirkning af inflation og lave opsparings rente giver det et negativt afkast at sætte dine penge på banken. Dette mens investeringer viser et godt afkast på længere sigt. Det er derfor ikke overraskende, at flere og flere mennesker forsøger at investere. Nogle mennesker gør det selv, og andre indkalder en investeringsfond eller rådgiver.

Investere dig selv?

Nu hvor du ved, hvad investering betyder, og hvorfor folk gør det, kan du afgøre, om det også er noget for dig. Tør du handle med aktiemarkederne? Din risiko kan være højere, men dit potentielle afkast er også meget højere …

Hvis du vil investere selv, har du brug for en konto hos en online børsmægler, eller såkaldt broker. En børsmægler er en part, der gør det muligt at handle med for eksempel aktier. Vi har lavet et klart overblik over de bedste børsmæglere. Brug knappen herunder til straks at sammenligne de bedste børsmæglere med hinanden:

Specifikke spørgsmål om investering

Du kan investere i alle slags værdipapirer: I denne del af artiklen går vi mere ind på de forskellige investerings muligheder.

Hvad betyder investering i aktier?

Når du investere i aktier, køber du faktisk en del af et selskab. Virksomheder udsteder aktier for at tiltrække penge uden at skulle låne dem. De sælger derefter en del af ejerskabet af virksomheden: Når du køber aktier, bliver du ejer af en lille del af virksomheden.

Der er to måder, hvorpå du kan tjene penge, når du investere i aktier:

- Kursgevinst: du får en kursgevinst, når aktiekursen stiger.

- Udbytte: aktier fordeler nogle gange en del af overskuddet i form af udbytte.

I gennemsnit kan du opnå et årligt afkast på syv til otte procent af investeringer i aktier. Dette er dog ikke en garanti: Hvis du vælger en stærk aktie, kan du nogle gange opnå snesevis af afkast, mens du med en svag aktie kan miste mange penge.

Har du lyst til at vide, hvordan investering i aktier fungerer mere detaljeret? Læs derefter vores guide til køb og salg af aktier med det samme.

Hvad betyder investering i obligationer?

En anden form for investering er investering i obligationer. Når du investerer i obligationer, investerer du i lån udstedt af virksomheder eller regeringer. Der er to måder at tjene penge på med obligationer:

- Prisstigning: prisen på en obligation kan stige.

- Renter: du modtager renter på din obligation på årsbasis.

Investering i obligationer betaler sig særligt godt, når renten er høj. Det årlige afkast af din obligation vil derefter være højt. Brug knappen herunder for at få flere oplysninger om investering i obligationer:

Hvad betyder at investere i investeringsfonde?

En populær måde at investere på er at investere i en investeringsfond. En investeringsforening investere dine penge på dine vegne. Så du behøver ikke selv at bestemme, hvordan dine penge investeres. Der er to typer investeringsfonde:

- Indeksfonde: disse midler følger et indeks og kaldes også passive.

- Aktive investeringsfonde: disse fonde forsøger aktivt at slå markedet.

Det lykkes sjældent for aktive investeringsfonde at slå markedet. De opkræver stadig højere transaktionsomkostninger, hvilket ofte gør det uattraktivt at investere i disse midler. For de fleste er det derfor også klogere at investere i en indeksfond. Du kan læse mere om indeksfonde i vores artikel om emnet:

Hvad betyder at investere i CFD’er?

En anden, moderne investerings metode er CFD handel. Når du investerer i CFD’er, investerer du i ændringer i prisen på det underliggende aktiv. Med CFD’er køber du ikke en aktie: i stedet køber du kun en kontrakt på stigning eller fald i en aktie. CFD’er giver dig mulighed for at spekulere i små prisændringer og reagere på både stigende og faldende markeder. Vil du vide mere om at investere i CFD’er? Læs vores guide om emnet:

Hvad betyder at investere i fast ejendom?

Når du har lidt mere kapital til rådighed, kan det også være attraktivt at investere i fast ejendom. Ejendomme findes i mange former og størrelser: du kan investere i huse, men også i kontor bygninger. Med fast ejendom kan du opnå et positivt afkast på to måder:

- Prisstigning: ejendommens pris kan stige i værdi.

- Leje: du kan leje din ejendom ud for en månedlig indkomst..

Investeringer i fast ejendom betragtes som mere sikre end investeringer i aktier. Fast ejendom, især i en god beliggenhed, mister ikke bare sin værdi. Vil du vide, hvordan du selv investerer i fast ejendom? Læs derefter vores special om emnet:

Hvad investerer i optioner?

Investering i optioner kan være interessant for den smarte, aktive investor. Optioner giver dig ret til at købe eller sælge en aktie til en bestemt pris. Hvis prisen så bevæger sig i den rigtige retning, kan du opnå et godt afkast.

Det er også muligt at skrive indstillinger: du modtager en præmie for dette. At skrive muligheder kan være meget risikabelt. Vil du vide mere om at investere i optioner? Læs derefter vores artikel om dette emne:

Hvordan kan du tjene penge på børsen?

Alle kan tjene penge på aktiemarkedet! Dette gøres normalt ved at opnå en prisforøgelse. Gennem samspillet mellem udbud og efterspørgsel ser du, at aktiekurserne ændres regelmæssigt. Vil du vide, hvordan du selv kan tjene penge på aktiemarkedet? Læs derefter vores artikel om dette emne med det samme:

Hvad er forskellen mellem at investere og at spekulere?

Spekulation er virkelig fokuseret på den korte bane: Du holder derefter en stilling i timer eller dage med det formål at opnå en hurtig prisforøgelse. Når man investere, lægges der ofte vægt på positioner, der besættes i en længere periode.

Hvad er vigtige grundregler for investering?

Når du investerer, er det vigtigt at huske, at risiko og afkast er uløseligt forbundet. At tage højere risici belønnes derfor: men du skal sørge for, at du ikke mister hele din kapital ved at begå en dum fejl. Det er også vigtigt at huske, at chancen for succes med investeringer stiger, når din investeringshorisont er længere. Du får derefter mere tid til at vente på et opsving, når priserne er et stykke tid imod dig.

Hvad betyder en investering?

Med en investering sætter du penge i et værdipapir som en aktie eller en obligation. Formålet med en investering er at opnå en økonomisk fordel i fremtiden. Du bytter faktisk din bestemte kapital til en usikker indkomst i fremtiden.

Vi kalder ofte ikke sparere for investorer: alligevel falder begge grupper faktisk under samme overskrift. Du konverterer jo penge til en mulig fremtidig gevinst, og du risikerer at gøre det. Du løber også en lille, men ubetydelig risiko på din opsparingskonto. Banken kan gå konkurs, og du løber også en inflation risiko: Dine penge vil da være mindre værd, fordi priserne på produkter i et land stiger.

Hvilke typer investorer findes?

Der er forskellige typer investorer på børser. Den private investor er en investor, der investere for sig selv. Institutionelle investorer er store organer, der forvalter store mængder aktiver: eksempler omfatter pensionskasser og forsikringsselskaber. Institutionelle investorer har stor indflydelse på aktiekurserne. Virksomheder er også aktive på markedet og bruger derivater til at afdække deres risici.

Hvilken type investor findes der?

Økonomiske investorer: den økonomiske investor eller trader ser hovedsageligt på kortsigtede makroøkonomiske forventninger. Når det går godt med økonomien, køber de yderligere aktier.

Automatiske investorer: de automatiske investorer køber automatisk kurve af aktier og obligationer ved hjælp af en indeksfond.

Tekniske investorer: tekniske investorer bruger teknisk analyse at forudsige fremtidige priser.

Vækst investorer: vækst investorer investerer i aktier på grundlag af forventet vækst i fremtiden. Lovende, men stadig tabsgivende virksomheder er interessante for vækst investoren.

Værdi investorer: værdi investorer investerer i virksomheder ved at se på, hvordan virksomheden klarer sig nu. En velkendt værdi investor er Warren Buffett.

Alternativ investering: der er også mange alternative investeringsformer. Du kan investere i næsten alt, fra vin til kunst og fra træ til havgående fartøjer.

Hvad er fordelene ved at investere?

Højt forventet afkast: det gennemsnitlige afkast på aktier er mellem 7 og 8 procent. Det er meget højere end afkastet af din opsparing!

Afkast over afkast: din kapital kan vokse eksponentielt, fordi du også får et nyt afkast over dit afkast.

Udbytte: du får ofte udbytte på aktier. Ved at investere i aktier kan du opbygge en pæn indkomst.

Omskiftelig: når du handler på børsen, kan du sælge de investeringer, du køber.

Hvad er ulemperne ved at investere?

Risici: investering indebærer de nødvendige risici. Hvis du er uheldig, kan en virksomhed endda gå konkurs: du mister derefter hele din investering.

Viden og tid: god investering tager viden og tid. Desværre er det ikke muligt at blive rig uden at gøre noget.

Kan du miste alle dine penge ved at investere?

Hvis du tager overdrevne risici, kan du miste alle dine penge ved at investere. Dette kan ske, når du lægger alle dine penge i et selskab, eller når du bruger risikable derivater. Hvis dine investeringer er tilstrækkeligt spredt over forskellige kategorier, er chancen for at miste det fulde beløb på din investeringskonto heldigvis minimal.

Hvad betyder at investerer nu?

På spørgsmålet ‘hvad betyder at investere’ kan vi give et simpelt svar: køb og/eller salg af værdipapirer for at tjene penge. Investering er en interessant måde at få et højere afkast på din opsparing. I dag er det muligt for alle at investere. Det er dog vigtigt at lave en god plan, før du hopper ud i den dybe ende.

Online investering i børsen: manual for begyndere

Med fremkomsten af internettet er online investering blevet mere tilgængelig end nogensinde. For mange nye investorer kan det nogle gange være svært at se træet til træerne. Med denne vejledning vil vi gerne hjælpe dig på vej i online investeringens verden: før du ved af det, køber du din første aktie.

Hvordan fungerer online investering?

Online investering er meget tilgængelig i dag: Når du har åbnet en investeringskonto, kan du åbne flere investeringer med et klik med musen. For eksempel kan du købe aktier eller deltage i en investeringsfond. Du kan vælge at spekulere eller købe aktier på lang sigt. Vi diskutere kort de bedste parter at investere med på børsen!

Hvordan kan du aktivt handle online?

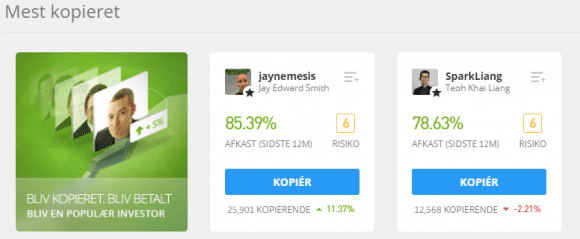

Nogle mennesker vil gerne investere aktivt på internettet: du spekulere i pris stigninger og fald på kort sigt. Et godt sted til at spekulere i på kort sigt er eToro. eToro CFD’er giver dig mulighed for at åbne positioner på både stigende og faldende priser. Har du lyst til at prøve at handle online med eToro gratis med en demo? Brug derefter knappen til øjeblikkeligt at åbne en gratis ubegrænset demo:

Hvad er de bedste børsmæglere til at investere online?

Har du lyst til at investere dine penge på lang sigt, og leder du efter en god børsmægler? I så fald har du brug for en konto hos en børsmægler, eller såkaldt broker. En børsmægler er en part, der køber aktier og andre investeringsprodukter på dine vegne. Vi har angivet de bedste muligheder for dig:

Mulighed 1: online broker DEGIRO

For mange mennesker er DEGIRO den bedste løsning. Med DEGIRO betaler du lave transactions omkostninger, når du køber aktier: disse omkostninger udgør 1,75 £ + 0,014% i forhold til aktier. Hvis du foretrækker at investere i en fond, er der mange fonde, som du slet ikke betaler transactions omkostninger for. Brug knappen til at prøve at investere med DEGIRO:

Mulighed 2:

eToro er en pålidelig online børsmægler, når du selv vil købe og sælge aktier med mindre penge. At du kan opnå gode resultater selv med et relativt lille beløb. Brug knappen herunder til at åbne en konto hos denne børsmægler:

Hvad skal du være opmærksom på, når du vil investere online?

Hvis du vil investere online, er det klogt at tage følgende i betragtning.

Din investerings oplevelse

Ikke alle har en masse investerings erfaring. Når du investerer i en fond eller ETF, har du ikke brug for meget erfaring. Hvis du foretrækker at handle aktivt selv, er det vigtigt først at undersøge markederne tilstrækkeligt. Hvis du selv skal investere, har du brug for lidt mere erfaring.

Omkostninger

Det er vigtigt at være opmærksom på omkostninger. Mange nye investorer lader sig friste af deres banker til at investere penge til høje renter. Det er en skam! Når du vælger den rigtige mægler, betaler du ofte lave transaktionsgebyrer. Mange passive fonde opkræver også lave gebyrer: tænk f.eks. På 0,2% på årsbasis.

Fordeling

Når du investere online, er det klogt at sprede dine risici så meget som muligt. Det kan bestemt være sjovt at investere online selv. Læg dog ikke alle dine penge i dine investeringer: vælg f.eks. At investere en del af dine penge i en fond. På denne måde undgår du at tabe et stort beløb, hvis en type investering ikke fungerer godt.

Reduktion af risici

Det kan være smart at reducere din risiko på et tidspunkt. Når du stadig er ung, kan du tage de nødvendige risici: når markederne kollapser, har du nok tid til at vente på genopretning. Når din pensionering eller et andet slutmål nærmer sig, har du mindre tid til at vente på bedring. Lav derfor en klar plan og overvej, hvor stor risiko du vil tage på forskellige punkter.

Hvordan opnår du gode resultater med online investering?

For mange mennesker begynder at investere online med forventning om at blive rige. Dette er ikke den rigtige tankegang: det lyder måske kedeligt, men en god investor forbereder sig også godt. For eksempel er det vigtigt først at tænke over, hvilken slags investerings produkter du vil investere i:

- Aktier: du bliver derefter medejer af en virksomhed.

- CFD’er: du spekulerer derefter aktivt i prisudviklingen på værdipapirer.

- ETF’er: en anden part investerer dine penge i f.eks. Et indeks.

Når du har besluttet, hvilken type investerings produkt du vil investere i, skal du stadig vælge en god online børsmægler. I vores oversigt over bedst børsmæglere, kan du straks finde ud af, hvilke parter der giver dig de bedste resultater.

Inden du begynder at investere med rigtige penge, er det klogt at øve med en demo først. På denne måde vil du opdage, om du kan opnå gode resultater med online handel med for eksempel aktier. Vi har mistet de bedste demoer for dig, så du kan komme i gang med det samme:

Når du har åbnet en demo, er det vigtigt at designe en god plan. I denne plan bestemmer du, hvornår det er smart at købe eller sælge bestemte aktier. Sæt regler og arbejder mod et bestemt mål. En smart og succesrig investor er en investor, der ved, hvad han eller hun gør.

Du kan investere online med så lidt som 100 pund!

Mange mennesker venter på at investere, fordi de tror, at det ikke kan være rentabelt med en lille sum penge. Det er ærgerligt: Når du starter tidligt, har du mere tid til at dyrke dine aktiver. Derfor kan det i mange tilfælde være smart at investere lidt hver måned. Vil du gerne vide, hvordan du kan investere med en lille mængde på 100 pund? Læs derefter vores artikel om at investere med 100 pund:

Hvad er risikoen ved at investere online?

Investering online er bestemt ikke uden risici. Især når du ikke aner, hvad du laver, kan du miste mange penge. Aktiemarkedet bevæger sig konstant op og ned, og du skal slutte fred med dette. Hvis du begynder at investere med den overbevisning, at du altid vil tjene penge, så vil du blive skuffet. Denne slags ‘forkerte’ overbevisning kan endda påvirke dine investerings resultater negativt.

Tænk derfor først over de risici, du er parat til at tage. Hvis du foretrækker at investere i relativt sikre investeringsprodukter, vil dit potentielle afkast også være lavt. Hvis du ikke har noget imod (potentiel) at miste mange penge, kan du også investere i mere risikable produkter. Med derivater kan du i nogle tilfælde miste det samlede beløb på din konto med kun en investering.

Investerings produkter med en relativt lav risiko er (stats) obligationer, opsparingskonti og pengemarkedsfonde. Hvis du er glad for at tage lidt mere risiko, kan du investere i aktier, indeksfonde, ETF’er og virksomhedsobligationer. Dit afkast er derefter mellem tre og otte procent, men du kan også tabe meget mere. Vil du virkelig opnå et højt afkast? I så fald kan du handle med fast ejendom, råvarer, øre-aktier, obligationer med høj rente og kryptovaluta.

Hvad kan du investere i online?

Aktier: køb og salg af aktier er stadig den mest populære investering. Når du køb en aktie, du bliver medejer af den virksomhed. Nogle virksomheder fordeler også en del af overskuddet i gode tider: Du modtager derefter et udbytte.

Gensidige fonde: investeringsfonde findes i alle former og størrelser. Fonde kan fx investere i aktier, obligationer og fast ejendom. Investeringsfonde forsøger ofte at slå markedet: ikke alle lykkes! Derfor bør du først finde ud af, hvordan den fond, du vil investere i, klarer sig.

Indeksfond: en indeksfond forsøger ikke at slå markedet, men følger det så tæt som muligt. For eksempel kan du investere i en indeksfond, der sporer FTSE. Transaktionsomkostningerne på en indeksfond er normalt meget lavere.

Target dato fonde: dette er en særlig type indeksfond, hvor sammensætningen justeres, når du bliver ældre. Du angiver selv en måldato, som du planlægger at afslutte. Når denne dato kommer til syne, sælges flere og mere risikable investeringer for at skifte til mindre risikable muligheder.

ETF: en ETF ligner en investeringsfond eller indeksfond. En stor fordel ved en ETF er, at du let kan handle dem, ligesom aktier. Dette giver dig mulighed for at komme hurtigere ind og ud.

Obligationer: virksomheder og regeringer bruger obligationer til at låne penge.Når du køber en obligation, får du en årlig rente på den. Prisen på en obligation kan også svinge i mellemtiden under påvirkning af renter.

Derivater: Du kan også investere online ved at bruge et derivat. Eksempler på derivater er CFDer, optioner og futures. Det er de mere spekulative investerings produkter.

Gør og gør ikke ting ved at investere online selv

Når du gør det rigtigt, er investering en af de smarteste og klogeste ting, du kan gøre. For at opnå de bedste resultater er det imidlertid vigtigt at træffe de rigtige beslutninger.

Gør: investere i det, du forstår

Invester kun i produkter, som du forstår. Køb ikke aktier i et selskab, som du ikke forstår, og invester ikke i komplekse investerings produkter, som du ikke forstår. Hold det enkelt: på denne måde opnår du hurtigt de bedste investeringsresultater.

Gør: Spread dine investeringer

Sats ikke alle dine penge på den samme hest: Ved at sprede dine investeringer undgår du at miste en stor del af din investering, fordi et selskab ikke klarer sig så godt, som det burde.

Gør ikke: ikke få panik

Mange begyndere får panik, når det går galt et stykke tid. En god investor ved, at det netop er en tid til at gribe muligheder: Når aktiemarkederne falder, kan du kigge efter gode tilbud. Fokuser derfor ikke på det kortsigtede resultat: den langsigtede horisont er meget vigtigere.

Gør ikke: invester med penge, du ikke kan miste

At investere online med penge, du ikke kan gå glip af, er det mest dumme, du kan gøre. Hvis du vil opnå et godt afkast med at investere, er det vigtigt at tage sig tid til det. Selvfølgelig kan du ikke gøre dette, når du skal sælge aktier i mellemtiden, fordi vaskemaskinen gik i stykker.

Gør ikke: forsinke online investering

Mange mennesker forsinker og venter på det gode øjeblik for at begynde at investere. Den store hemmelighed er, at dette øjeblik aldrig vil komme. Man ved aldrig, hvad fremtiden vil bringe. Hvis du træder forskudt ind, ved du, at hvis du træder ind tidligere, vil det være lettere at opbygge en stor formue senere. Du vil modtage renter på renter, så din kapital vokser på sigt.

Hvad vil det sige at investere selv?

Når du begynder at investere online, åbner du en konto hos en mægler, der giver dig direkte adgang til børsen. Inden for din investeringskonto kan du handle med alle former for investerings produkter, såsom aktier, obligationer, optioner og ETF’er. Når du derefter afgiver en ordre, tilføjer børsmægleren værdipapirerne til din konto på dine vegne.

I dette tilfælde er børsmægleren kun en mellemmand: du er selv ansvarlig for at tage dine beslutninger og resultaterne. Dette kaldes også en kun gennemførelse børsmægler. Nogle børsmæglere giver dig dog mulighed for at bruge analyseværktøjer til at hjælpe dig med at træffe en klog beslutning.

Selv at investere online er særligt attraktivt for uafhængige mennesker, der kan lide at træffe alle beslutninger selv. Alle, der er 18 år eller ældre, kan åbne en investeringskonto: Det betyder selvfølgelig ikke, at alle skal gøre det. Derfor bør du først tænke over, om investeringer online virkelig passer dig.

Kort: hvorfor investere online?

- Online investering er tilgængelig, selv med små beløb.

- Du kan gøre brug af brugervenlig software via internettet.

- Du vil straks modtage en demo, som du kan prøve at investere i.

- Du kan automatisere dine online investeringer med ordrer.

Online CFD handel

En interessant, ret ny investerings metode er handel med CFD’er. Med CFD’er kan du handle online med aktier, valutapar (Forex), indeksfonde og råvarer. Du kan handle CFD’er fra så lidt som $100. Fordi du kan bruge gearing, kan du også åbne en stor position med et lille beløb. Du kan dog hurtigt miste en stor del af dit indskud. Hvad er de vigtigste fordele ved online CFD handel?

Reager på stigende og faldende priser – du kan enten åbne en lang eller kort handelsposition. Når du åbner en lang position, tjener du penge, når aktiekursen stiger, mens når du åbner en kort position, kan du tjene penge, når aktiekursen falder. Denne mulighed gør denne metode til at investere 100% recession bevis!

Gunstige priser – du kan handle CFD’er med et lille beløb. I modsætning til andre udbydere, Plus500 opkræver ikke en fast kommission. Du betaler ikke et minimumsbeløb pr. investering, hvilket giver dig mulighed for at spekulere i prisbevægelser på kort sigt.

Forhøj dit afkast med gearing – du kan bruge gearing, når du investerer i CFD’er online. For eksempel, hvis du indbetaler $100, kan du åbne en investering til en værdi af $ 1000 uden at risikere mere end din indbetaling. Prisforskellen på positionen bestemmer i sidste ende din fortjeneste eller tab.

Lav indskud – når du køber aktier, har du brug for en anstændig mængde kapital; dette er ikke tilfældet med CFD’er. På grund af de relative omkostninger kan du begynde at handle fra så lidt som $100.

Hver dag er der muligheder

Princippet bag online handel er ikke kompliceret. Ikke mindre formår mange mennesker ikke at opnå gode resultater med deres investeringer.

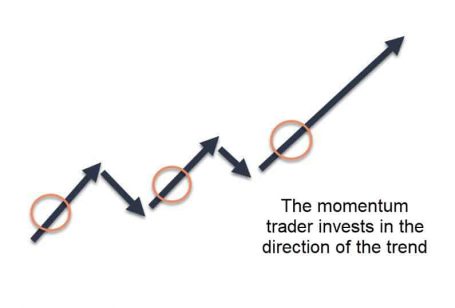

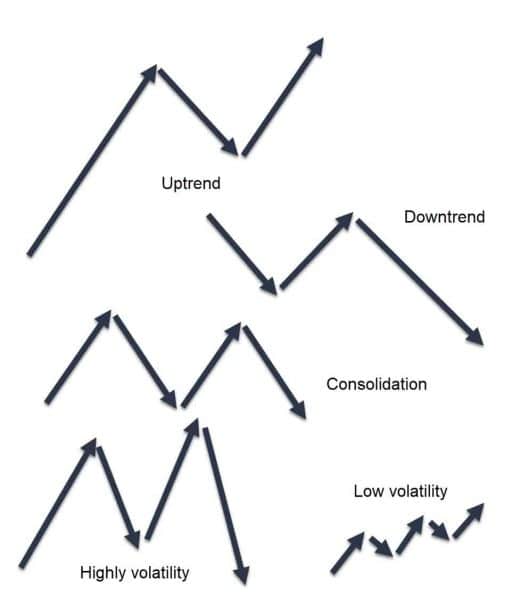

Når du begynder at investere online, er det vigtigt, at du er i stand til at genkende forskellige tendenser:

- Up: en stigende trend, det er hvor prisen stiger. At købe er fornuftigt.

- Down: en downward trend, prisen er ved at falde. Salg er fornuftig.

- Sidelæns: prisen bevæger sig frem og tilbage mellem to punkter, det er tilrådeligt at købe på det laveste punkt og sælge på det højeste punkt.

Når du begynder at investere online, er det klogt ikke at begynde at handle med alle former for komplicerede tekniske indikatorer. Disse indikatorer kan hjælpe dig med din timing, men ved først at se nærmere på diagrammer opbygger du den nødvendige intuition! Bestemmelse af den generelle retning for prisen eller tendensen er en vigtig del af en investeringsstrategi.

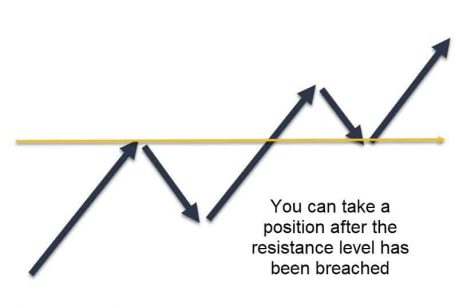

Her kan du jævnligt tegne to linjer: modstanden og support. Modstanden er den linje, gennem hvilken prisen altid bare ikke bryder igennem: sælgerne vinder altid den fra køberne. Support er den linje, gennem hvilken prisen aldrig bryder igennem: Køberne vinder altid fra sælgerne.

Jo oftere et sådant mønster vender tilbage, jo stærkere er linjen og jo mindre er chancen for, at det bliver brudt. Når man investere, er det klogt at kigge efter en klar tendens; det er ligegyldigt hvilken af de tre tendenser du får øje på, så længe du reagerer godt på det.

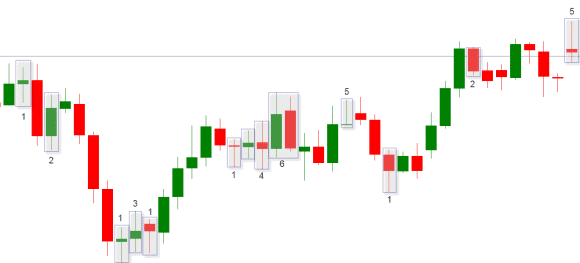

Et eksempel

Antag, at du vil købe Kemira aktien, og du ser grafen herunder … hvilken retning tager kursudviklingen i grafen??

Rigtigt, op! Lad mig tegne nogle streger derinde. Som du kan se, er der to øjeblikke, hvor prisen klart overstiger modstandsniveauet. Den gamle modstand bliver derefter til den nye support, og det er dejlige indgangs øjeblikke.

Hvis du virkelig vil foretage en seriøs online investering, er dette allerede en meget god strategi: at se på diagrammet og bestemme attraktive indgangspunkter for dine handler. Med en gratis demo konto du kan komme i gang og teste, om du selv kan gøre dette!

Online handel, 10 minutter daglig?

Den strategi, som jeg kort har diskuteret her, behøver ikke at tage mere end ti minutter om dagen. Når du investerer i CFD’er, kan du arbejde med ordrer. For eksempel kan du sætte dig selv til at købe en aktie, så snart den stiger lige over den modstand, du genkender.

Det er derfor vigtigt at indstille et stop loss, dette er det øjeblik, hvor du automatisk tager dit tab. Indtil dette øjeblik lige under modstanden, på denne måde lukkes positioner baseret på falske gennembrud hurtigt. Tricket er derefter at sikre, at din fortjeneste er højere end dine tab.

Til dette bruger jeg et minimum Belønning: Risiko forhold på 2:1. For eksempel, hvis jeg vil tabe $100 på en investering, sørger jeg for, at jeg tjener mindst $200 på den investering. Du lukker ikke investeringen, før et af disse mål er nået! Ved at indtaste en take spekulere og stop loss kan du gøre dette helt automatisk, så du ikke tager nogen følelsesmæssige beslutninger.

Endelig er det vigtigt at styre risici. Ved aldrig at risikere mere end to procent af din konto størrelse på en investering, sørger du for, at du ikke mister alt, før dine investeringer går tilbage i den rigtige retning.

Når du konsekvent begynder at genkende et mønster og tager dine risici i betragtning, kan du opnå strukturelt gode resultater. Alle succesrige og professionelle day traders arbejder efter princippet ‘høj fortjeneste, lavere tab’.

Hvilken slags resultater kan du opnå?

Jeg forstår, at du er nysgerrig efter de mulige resultater, når du anvender et så stærkt niveau af risikostyring! Antag, at 6 af dine 10 handler er rentable, og du sikrer, at din fortjeneste er højere end dine tab:

- 6 X 4% (2X maksimal risiko) = 24% fortjeneste

- 4 X 2% (maksimal risiko) = 8% tab

- Udbytte = 16%

Sikkert ikke et dårligt afkast for ti handler! Hvad ville der ske, hvis du havde overskud på bare 4 ud af 10 traders?

- 4 X 4% (2x maksimal risiko) = 16% spekulere

- 6 X 2% maksimal risiko) = 12% tab

- Udbytte = 4%

Selvom du klarer dig rimeligt dårligt, opnår du stadig et positivt afkast med disse tal! Styrken hos en rigtig erhvervsdrivende ligger ikke i intelligens, et højt uddannelsesniveau eller en stor kapital … nej, det handler om penge forvaltning!

Har du lyst til at begynde at handle online?

I sidste ende er det bedste tip, jeg kan give dig, at begynde at handle online selv. Du kender nu det grundlæggende, fordele og muligheder ved at investere i CFD’er: nu er det vigtigt at få praktisk erfaring. Ved at øve med en demo vil du opdage, om handel online på aktiemarkedet er det rigtige for dig. Tag et kig på vores oversigt over demo konti direkte for at begynde at handle med en solid udbyder:

Lær om hvordan du investere i 3 trin

Handel kan virke vanskelig, men når du følger disse tre enkle trin, kan du også begynde at tjene penge ved at handle! I denne artikel diskuterer vi et par enkle trin til at guide dig mod rentabel og succesrig handel. Vi diskuterer også alle de færdigheder, du har brug for for at få virkelig succes med at investere.

Tre trin til at lære at handle:

- Åbn en gratis demo konto med en af de bedste børsmæglere. Med en demokonto lærer du, hvordan du handler helt risikofrit.

- Øv med din demokonto: Med handel handler det om øvelse! Øvelse gør mester. Ved at øve lærer du at genkende mønstre, og du opdager, hvordan du kan tjene penge på handel.

- Læs meget om handel – på denne måde lærer du det grundlæggende.

Lære mere om aktivt handel

Det første skridt, du skal tage for at lære handel, er at lære det grundlæggende. Handel er ikke for svært, i teorien. I denne artikel fortæller vi dig, hvordan du åbner en handel, så du kan komme i gang på egen hånd. Inden vi kommer til det, vil vi diskutere, hvorfor handel er så interessant.

- Du kan handle med så lidt som $100: du kan tjene penge med små beløb..

- Mange børsmæglere giver en gratis demo, så du kan prøve at handle risikofrit.

- Når du handler smart, kan du tjene penge uanset markedets retning.

- Handel er lærerig og spændende: du lærer ved at gøre!

Det første trin i læringsprocessen er åbner en demokonto med en børsmægler, eller såkaldt broker. Der er mange børsmæglere, og for at gøre dette trin lidt lettere har vi allerede valgt bedst broker for begynder traders.

Kom i gang med en demo

Den bedste måde at lære på er straks at begynde at handle.Du lærer ved at gøre! Det er den bedste måde. Plus500 tilbyder dog kraftfuld software, der gør det ideel for begyndere at komme i gang.

Virksomheden byder også nye handlende velkommen med en demo på $40.000, så du kan prøve at handle med demopenge med det samme. Så snart du er klar, kan du foretage din første lille indbetaling og begynde at handle!

Når du tjener et overskud med din første indbetaling på $100, kan du putte denne fortjeneste direkte i lommen! Husk, at du altid kan miste din investering. Brug knappen herunder til direkte at åbne en gratis demo konto med Plus500:

Handelsplatformen for Plus500. Illustrative priser.

Lær om hvordan man handler med Plus500

Lad os se på, hvordan du kan handle alene på Plus500. Med Plus500 kan du handle med CFD aktier, råvarer og Forex. Du kan åbne en position for hvert af disse finansielle instrumenter. Når du indtager en position, spekulerer du i en stigning eller et fald i prisen på det underliggende aktiv.

Du har to muligheder: køb og salg. Når du køber en CFD aktie, tjener du penge, når prisen stiger, og når du forsøger at sælge en CFD aktie, tjener du penge, når prisen falder. Dit resultat overvåges løbende, men først når du lukker en position, er resultatet definitivt, og dit resultat krediteres eller trækkes fra din konto.

Ordrer er en meget nyttig mulighed. Med en ordre kan du åbne eller lukke en position automatisk til en bestemt pris. På denne måde kan du få de bedste resultater på hver handel!

Lær langsigtet investering: gennemfør kursus

Dette komplette kursus vil se på alt det grundlæggende i at investere. På den måde vil du straks kende og lære, hvordan du opnår bedre resultater med dine investeringer. Leder du stadig efter yderligere oplysninger om investering? Nederst i artiklen finder du flere kurser, som kan hjælpe dig med at lære mere om at investere i bestemte værdipapirer.

Hvad betyder, egentlig, at investere?

Inden du kan lære at investere, er det vigtigt at forstå hvad investering egentlig er. Investering betyder at købe økonomisk sikkerhed med det formål til at tjene penge. Sikkerhed kan være alt. Tænk på en aktie eller en obligation. Men tænk også over mere trendy investeringsformer som krypto mønter og udenlandsk valuta.

Takket være introduktionen af online børsmæglere kan enhver lære at investere i dag. I dette korte kursus om investering vil vi tale om de vigtigste aspekter ved at investere for at få dig en flyvende investerings start.

Vigtige tips, før du begynder at investere

Nedenfor vil vi diskutere nogle vigtige tips, som du bør være opmærksom på, før du begynder at investere. Disse tips vil lære dig, hvordan du straks opnår bedre resultater.

Tip 1: vigtigheden af at sprede sig

Det er smart at sprede dine investeringer så meget som muligt. Når du investerer alle dine penge i en aktie, er der større chance for at miste hele din investering. Så hvordan kan du sprede dine investeringer? For det første kan du vælge at sprede din investering på lang og kort sigt.

- Du kan investere en del af dine penge for at spekulere hos en CFD-mægler som Plus500.

- En anden del af dine penge kan bruges til at købe aktier på lang sigt.

Dernæst kan du også sprede dine investeringer over forskellige værdipapirer. På denne måde undgår du at miste dine penge, når en type sikkerhed ikke fungerer godt.

- Du kan investere en del i aktier.

- En anden del kan investeres i en fond.

- Og en tredje del kan fx investeres i kryptovaluta.

En anden strategi er at sprede dine penge over forskellige regioner og domæner:

- Investere i forskellige kontinenter: Afrika og Europa

- Invester i forskellige domæner: banker og turistvirksomheder

Endelig er det smart at sprede dine investeringer over tid. Invester ikke alle dine penge på et bestemt tidspunkt. På den måde undgår du at investere alle dine penge før et samlet markedskrasch. Kort sagt, den vigtigste lektie at lære, når du begynder at investere, er at styre risiciene så meget som muligt.

Tip 2: sænk dine omkostninger

Mange investorer glemmer at overveje omkostningerne forbundet med at investere. Sikke en skam! Ved at spare så meget som muligt på dine transaktionsomkostninger kan du for alvor øge dit overskud. Det er derfor af afgørende betydning at vælge en mægler, der tilbyder lave transaktionsomkostninger. Brug nedenstående knap til straks at kontrollere, hvilken fest der tilbyder de bedste priser til dig:

Tip 3: tænk over de forskellige investeringsmuligheder

Køb ikke tilfældigt aktier, fordi de ser ud eller lyder godt. Det er vigtigt at investere i aktier, virksomheder eller domæner, som du klart forstår. Komplicerede finansielle produkter som f.eks optioner er ikke egnet til alle. Ved at investere i sådanne værdipapirer kan du miste hele din investering. Tænk over de forskellige investeringsmuligheder, og overvej dem omhyggeligt, inden du beslutter dig.

Hvad du skal gøre, før du investerer

Det næste trin i processen for folk, der kan lide at lære at investere, er at tage nogle vigtige beslutninger. Nedenfor ser vi på nogle beslutninger, der skal tages, før du kan investere.

Bestem din investerings type

Du bliver nødt til at vælge en bestemt type investering. Vil du gerne aktivt spekulere om dig selv på kort sigt? Vil du vælge aktier på lang sigt? Eller foretrækker du passivt at opbygge kapital ved at investere i en fond? Det er af afgørende betydning at tænke over den type investering, der passer bedst til dig.

Vælg en god børsmægler

Dernæst er det afgørende at vælge en god børsmægler, eller såkaldt broker. En børsmægler er en tredjepartsudbyder, hvor du kan købe og sælge finansielle værdipapirer. Kunne du tænke dig at kende nogle gode børsmæglere? Brug nedenstående knap til øjeblikkeligt at sammenligne forskellige børsmæglere:

Lav en investeringsplan

Dernæst skal du lave en investeringsplan. Hvad er for eksempel det mål, du har i tankerne? Hvor mange penge planlægger du at investere? Mange investorer begår den fejl at straks og tilfældigt købe og sælge aktier. En bedre tilgang er at lave en klar plan og bagefter følge planen trin for trin.

Du er aldrig for gammel eller for erfaren til at lære

Det er vigtigt at blive ved med at lære. Planlæg regelmæssige evalueringer momenter. Ved at gøre det kan du kontrollere, om du kommer tættere på dine mål. Desuden er det vigtigt at nedskrive de erfaringer, du har lært. At holde styr på dine fremskridt og viden vil undgå at spilde en masse tid og penge.

Hvordan fungerer en børs?

Inden du begynder at investere, er det vigtigt at lære ind og ud af børsen. En børs er stærkt påvirket af udbud og efterspørgsel. Aktiekursen for eksempel ændrer sig løbende på grund af en ændret efterspørgsel og udbud.

Hvis en virksomhed annoncerer et positivt overskud, vil det ofte have en positiv effekt på prisen på virksomhedens aktier. Har et firma begået bedrageri? I så fald vil aktiekursen ofte falde sammen. Når du begynder at investere, er det vigtigt at forstå de forskellige indflydelsesrige aspekter. Ved at forstå disse aspekter vil du være bedre forberedt på at reagere på den seneste markedsudvikling.

Lær at opnå succesfulde resultater

Vil du gerne opnå succesfulde resultater? I så fald er det vigtigt at anvende en god strategi. Et vigtigt aspekt herved er at forvalte dine penge korrekt. Heldigvis kan dette læres! Den grundlæggende investeringsregel er heldigvis ret let. Det er vigtigt at åbne investeringer, for hvilke der forventes en gunstig værdi.

Men hvordan skelner man mellem en gunstig og en ikke-gunstig investering? En gunstig investering er en investering, der har et positivt risiko-afkast-forhold.

En investering med et potentiel afkast på 10% og en potentiel risiko på 1% er mere interessant end en investering med et potentiel afkast på 10% og en potentiel risiko på 30%. Basér dig selv på de data, du har ved hånden, og bereg, hvad du mener er et realistisk investeringsafkast. På den måde kan du afgøre, om det er interessant at åbne en investering.

Har du lyst til at lære at vælge aktier med et gunstigt risiko-afkast-forhold? Tag derefter en pen og et stykke papir og afgør, baseret på tidligere data, om du vil købe bestemte aktier. På den måde kan du straks afgøre, om du tager den rigtige tilgang. Det er dog vigtigt at huske, at tidligere resultater ikke er en garanti for fremtidig præstation.

Lær at investere: yderligere kurser

Kunne du tænke dig at lære at bestemme det rigtige tidspunkt for åbning af en investering? Så kan nedenstående kurser være en stor værditilvækst:

- Teknisk analyse: bruge mønstre til at bestemme øjeblikke til at købe.

- Grundlæggende analyse: brug tal til at bestemme øjeblikke for at købe.

Forskellige kurser på Invester.info

Hvis du vil lære at investere godt, er det klogt at følge bestemte kurser. På invester.info finder du nok information til at lære at handle godt. Find herunder en oversigt over de forskellige informative kurser på webstedet.

Online handel med CFD’er

Kurset online handel med CFD’er lærer dig alt hvad du behøver at vide for at starte en flyvende investering. Denne nye måde at investere på kan også bruges til mindre investeringer. Ved at læse nogle af vores artikler lærer du, hvad CFD’er præcist er, og hvordan du bruger dem fra et investerings synspunkt. Gå til vores kursusside investering i CFD’er eller vælg en af nedenstående artikler.

- Hvordan fungerer investering i CFD’er?

- Fordelene ved at investere med en gearing

- Åbning positioner & handel på børsen

- Investeringer: fortjeneste og tab

- Hvor meget koster det at investere i CFD’er?

Handel i Forex kursus

Handel med Forex eller investering i valutapar bliver stadig mere populær. Hver dag er der store mængder penge involveret, og du kan drage fordel af de skiftende tendenser. Dette kursus henvender sig til den mere avancerede investor. Kurset lærer dig teknisk analyse, som hjælper dig med dagligt at afgøre, om du vil åbne en position på markedet.

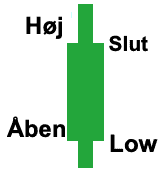

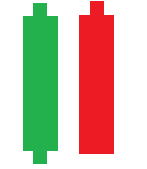

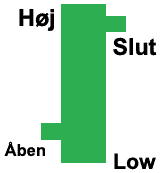

- Læser en candlestick kort

- Anerkende en tendens

- Support & modstand, trend linjer og horizontaler

- Brug af glidende gennemsnit

- Brug Fibonacci med din Forex handel

- Anerkendelse og brug af trekanter

- Anerkendelse og brug af flag og kanaler

- RSI eller Relative Strength Index

- Udførelse af en vellykket handel

- Åbning og styrelse af positioner

Tip: Selvom artiklerne er blevet skrevet for bedre at forstå valutahandel, kan alle brugte indikatorer og tips også anvendes på handel med aktier, råvarer og indeksfond!

Investering i optioner kursus

Hvis du har lyst til at investere i derivater du kan også vælge optioner. Optioner er dyrere og mere komplicerede end CFD’er, men de kan handles i traditionelle banker. Valgmuligheder giver dig mulighed for at spekulere i betydelige prisstigninger og prisfald. I dette kursus diskuterer vi muligheder og de vigtigste begreber relateret til optioner.

- Hvad betyder egentlig optioner?

- Hvordan fungerer investering i optioner?

- Tjene penge med optioner

- beskytter din wallet med put optioner

Investering i obligationer kursus

Obligationer er gældspapirer. Regeringer og virksomheder kan udstede obligationer. Når du køber en obligation, modtager du en periodisk rente på den. Obligationer er stadig et relativt sikkert tilflugtssted. Hvis du leder efter en sikker investeringstype, kan obligationer være din kop te. I dette kort kursus forklarer vi dig, hvad obligationer præcist er, og vi diskuterer, hvordan du kan investere i obligationer.

Den bedste måde at lære at investere på?

I sidste ende er praksis nøglen til investerings succes. 20% viden, 80% praksis. Mange investorer fejler, fordi de har en forkert tankegang. Når du vil opnå et positivt resultat med dine investeringer, bliver du nødt til at lære at håndtere risici. Det er vigtigt at erkende muligheder, at begrænse risiciene og maksimere din fortjeneste.

Ved at åbne en gratis konto med en børsmægler kan du straks åbne rigtige positioner gennem en gratis demo. Hver begyndelse er vanskelig, men det bliver lettere derfra og glem aldrig, at resultatet er alle anstrengelserne værd! Investering giver dig mulighed for aktivt at handle uden at være afhængig af et bestemt sted! Investering kan læres, men du skal selv tage det første skridt!

Bliv ved med at øve!

Du ved nok til at åbne din første position. For at blive en bedre erhvervsdrivende skal du blive ved med at lære. Fortsæt med at handle og fortsæt med at lære ved at læse artikler og følge kurser.

Introduktion til investering guide

Hvis du vil styre dine penge, er der flere måder at gøre dette på. Den første måde er at lægge dine penge på en opsparingskonto. Du modtager derefter en lav rente, og på grund af inflationen taber du faktisk penge. Men du kan også investere dine penge i obligationer eller aktier, noget der tager mere energi, men også giver dig et højere afkast! I denne introduktion til investering diskuterer vi alt, hvad du har brug for for at komme flyvende i gang!

Opsparing versus investering

Mange unge vokser op og tror, at besparelse er det bedste, du kan gøre. Dette er delvist sandt: Hvis du slet ikke sparer, kommer du hurtigt i problemer. Det er derfor vigtigt at lægge penge nok til side for at kunne løse problemer i de næste 0 til 5 år. Men hvis du tjener en pæn løn, er det også klogt at investere noget af det.

Det skyldes, at den rente, du modtager på en opsparingskonto, er meget lav. Inflation og skatter reducerer den reelle værdi af dine aktiver. Ved at investere dine penge på en smart måde kan du faktisk bygge et godt beløb op over en længere periode på 10 til 60 år.

Warren Buffett beløb det pænt op: investering er at lægge penge til side for at modtage flere penge i fremtiden. I praksis vil du derfor opnå et meget højere afkast med investeringer end med besparelser.

Sammensat rente

En vigtig del af introduktionen til investeringer er princippet om sammensatte renter. Som investor får du afkast på afkast: På sigt vokser din kapital eksponentielt.

Selvfølgelig er der en risiko forbundet med at investere: Aktier har et gennemsnitligt afkast på 7 til 8 procent, men risikoen for denne type investeringer er også højere. Især på kort sigt kan du tabe penge med investeringer. Med en opsparingskonto ved du med sikkerhed, at pengene stadig er der i morgen.

En god måde at håndtere dette på er med jævne mellemrum at træde til. Du kan for eksempel gøre dette ved at investere dine penge i en ETF. En ETF investerer dine penge i forskellige aktier for dig, hvilket spreder risiciene pænt. Desuden er transaktionsomkostningerne for denne type investeringer lave, så du kan endda komme i gang med et lille beløb.

Investere smart

Hvis du er klog på at investere, vil du høste gevinster i det lange løb. Mange mennesker reagerer ret impulsivt, når de lærer om aktiemarkedet: de forsøger at forudsige markedet og anvende komplicerede strategier. Hvis du kan lide dette, kan du bestemt gøre det. Men for de fleste mennesker er dette ikke den bedste strategi.

Ved at starte ung kan du opbygge en stor formue selv med et lille beløb. Med en månedlig investering på $ 200 kan du f.eks. Være millionær, når du er 65. Tålmodighed, spredning af dine risici og følge din plan er derfor vigtige faktorer, når du begynder at investere.

Hvordan begynder du at investere?

Efter denne korte introduktion er du godt forberedt på at tage de første skridt og foretage din første investering. Investering sker hos en børsmægler: en mægler er en part, der kan købe investerings produkter på dine vegne.

Åbning af en konto hos en børsmægler er normalt gratis. Du behøver kun at efterlade nogle grundlæggende oplysninger, så myndighederne har overblik over alles aktiver. Brug knappen herunder for at finde ud af, hvilke mæglere, der tilbyder gunstige betingelser for dine investeringer:

Introduktion til din første investering: en plan

Inden du begynder at investere, er det tilrådeligt at udarbejde en klar plan. Overvej først, hvad dit HVORFOR er eller grunden til, at du vil begynde at investere. Vil du købe et hus om et par år, eller har du travlt med at opbygge din pension? Uanset dit mål er det altid vigtigt at arbejde hen imod det med en plan.

Se derefter hvilken HVORDAN der passer dig bedst. Hvis du vil opbygge dine aktiver langsomt, kan du investere i en eller flere ETF’er i henhold til princippet om gennemsnit omkostninger i dollar. Du investerer derefter et fast beløb hver måned uden at se for ofte på det. Men hvis du vil investere aktivt for at opbygge en indkomst, er det bedst at start day trading.

En vigtig del af din investeringsstrategi er at beslutte, hvor mange penge du vil investere. Invester kun penge, som du har råd til at tabe i de kommende år: på den måde, hvis markedet ikke fungerer godt, behøver du ikke at afslutte på et ugunstigt tidspunkt.

Når du er begyndt at investere, er det klogt at holde styr på dine fremskridt, især i begyndelsen. På den måde kan du være sikker på, at din investeringsplan er den rigtige for dig.

Investerings metoder

Så hvis du vil styre dine penge, kan du lægge dem på en opsparingskonto. Men dette er ikke en reel stigning i værdien af dine penge, da den årlige inflation annullerer afkastet af renterne. En anden måde at investere på er at investere dine penge i regeringer og virksomheder, der er aflønnede. Denne type investeringer omfatter investering i aktier og obligationer. Hvad kan du investere i?

- Aktier: køb og salg af ejerskab af virksomheder.

- Obligationer: handel med gældsværdipapirer i virksomheder og regeringer.

- Forex: kortsigtet valutahandel.

- Optioner: disse giver dig mulighed for at spekulere i f.eks. aktier.

- Råvarer: tænk for eksempel på guld og sølv.

- CFDer: til kortsigtet handel, hvor du også kan satse på faldende priser.

Spekulere eller investere?

Når man taler om at investere i aktier eller obligationer, bruges ordet “spekulation” ofte. Dette fortjener en forklaring. Spekulation refererer til handel med aktier eller obligationer for at opnå en hurtig fortjeneste. Ordet investering står ofte i kontrast med dette. Investering er mere fokuseret på lang sigt.

Hvis du vil handle aktivt på kort sigt, er det klogt at åbne en gratis demo konto med en børsmægler. På denne måde kan du øve kortsigtet handel og lære at genkende mønstrene. Men hvis du vil handle passivt og på lang sigt, er det klogere at placere dine penge på en handelskonto.

Investering i aktier

To enable growth and investment, companies need to use money. They can get this money from previous spekuleres or by issuing shares. When the value of a company increases, the value of its stocks usually increases as well. In exchange for buying shares, the company often makes a

For at muliggøre vækst og investeringer skal virksomheder bruge penge. De kan få disse penge fra tidligere overskud eller ved at udstede aktier. Når værdien af et selskab stiger, stiger værdien af dets aktier normalt også. Til gengæld for at købe aktier laver virksomheden ofte en udbytte betaling til aktionærerne (fordeling af en del af overskuddet).

Spil det sikkert med obligationer?

Det er også muligt for virksomheder at udstede obligationer for at rejse penge. Dette kan bedst ses som at optage et lån fra obligationsindehaverne. Den store forskel med aktier er, at en, der køber obligationer, ikke er medejer af virksomheden. I stedet har han en IOU fra virksomheden i hænderne. Kort sagt låner en obligationsindehaver penge til et selskab i bytte for renter og en IOU.

Opnåelse af prisstigninger

Kort sagt, som investor kan du øge dine aktiver med blandt andet aktier og obligationer. Ved aktier betales aktionæren udbytte, og for obligationer betales renter.

Men der er en anden måde at tjene penge på med aktier og obligationer. Ved at sælge aktier eller obligationer kan der opnås overskud som følge af prisforskelle. Hvis aktien eller obligationen er mere værd på salgstidspunktet end på købstidspunktet, har du opnået en kursgevinst.

Hvordan kan man øve sig i at investere?

Ved at øve investering kan du komme godt fra start, når du først begynder at handle med rigtige penge. I disse dage kan du let øve dig i at investere ved at åbne en demo account med en online børsmægler. Hos de fleste børsmæglere kan du prøv at investere til en ubegrenset periode. Men hvordan fungerer dette præcist?

Hvor kan man øve sig i at investere?

Vil du hellere øve dig i at købe og sælge aktier? Selvfølgelig kan du! Hos eToro kan du købe og sælge alle aktier uden at betale provis. Dette gør denne mægler også velegnet til investorer, der ønsker at investere med et lille indskud. Ved at bruge deres demo kan du prøve mulighederne direkte uden risiko. Brug knappen til at åbne en praksis konto direkte på eToro::

Det er muligt at øve handel med Plus500’s handlingsoftware. Med denne software er det muligt at åbne CFD positioner på alle populære aktier, men også på f.eks. S&P 500 eller råvareguldet. På grund af den store tilgængelighed af handelsmuligheder kan du øve dig med de forskellige værdipapirer og reagere på prisændringer på hvert værdipapir..

Vil du dyrke aktiv handel hos Plus500? Du kan gøre det ved at åbne en gratis demo uden risiko. Brug knappen herunder til direkte at åbne en handelskonto på Plus500:

Ved at øve vil du opdage, hvad der virker, og hvad der ikke gør. Inden du starter, vil vi gerne give dig nogle tips, der kan hjælpe dig med at få succes. Alle laver fejl i begyndelsen, men ved at anvende disse tips reducerer du chancen for at lave dem enormt!

Hvorfor øve handel?

Ved at øve dig i at investere får du praktisk erfaring med det samme. Priserne i en demo svarer til priserne i virkeligheden. De resultater, du opnår ved at øve dig, er derfor sammenlignelige med de resultater, du ville opnå i det virkelige liv. Ved at øve online kan du derfor få en god idé om, hvordan du ville gøre det i virkeligheden.

Ved at øve investering kan du komme i gang med en mere vellykket start. Du lærer markederne at kende og opdager, hvad der er muligt inden for softwaren. Dette giver dig mulighed for at afprøve alle former for strategier og taktikker, og du finde ud af, hvad der fungerer for dig.

I sidste ende er målet med at investere at tjene penge. Hvis du vil øge dine chancer for succes, kan du foretage omfattende analyser. De mest kendte to analyser, du kan udføre, er:

- Teknisk analyse: analysere mønstre på diagrammet.

- Grundlæggende analyse: ser på tallene bag virksomheden.

Hvad er fordelene ved at øve sig om investering?

Jeg råder altid nye investorer til at øve sig på at investere først. Du kan gøre dette med en gratis demokonto hos en børsmægler, men du kan også vælge at holde styr på dine virtuelle positioner på papir.

Ved at investere med en praksis konto kan du eksperimentere med de forskellige investerings produkter. På den måde udvikler du en bedre fornemmelse for de forskellige investeringsmuligheder, og du lærer at bruge diagrammer til at lave gode analyser.

Fordi du ikke risikerer penge med en praksiskonto, kan du prøve forskellige beslutninger. På den måde kan du lære, hvordan du bedst håndterer stærke pris svingninger. At åbne praksis konti hos forskellige børsmæglere er også en god måde at prøve forskellige børsmæglere og softwareprogrammer på.

Hvad er ulemperne ved en praksis konto?

Der er dog også ulemper ved at bruge en praksis konto. Nogle investorer bliver rige for hurtigt: De trykker på nogle tilfældige knapper, og inden for demo softwaren får de straks et afkast på snesevis af procent. Selvfølgelig er hasardspil ikke en investeringsstrategi: Tag derfor dine investeringsbeslutninger, som om du investerede med rigtige penge.

En praksis regnskab forbereder dig heller ikke direkte på den ’barske virkelighed’. Følelserne af frygt, håb og grådighed er ofte fraværende, fordi du investerer med falske penge. Når du skifter til rigtige penge, kan det pludselig være meget vanskeligere at investere rationelt. Det er derfor vigtigt at bygge langsomt op med at investere med rigtige penge: for eksempel skal du først indsætte et lille beløb.

Det er trods alt vigtigt at være opmærksom på betingelserne for demo kontoen. Når du øver hos en børsmægler, får du ofte en stor sum penge. På Plus500 handler du for eksempel med en demo konto på $40.000. Med et stort beløb er det lettere at sprede dine risici, så du kan anvende en bedre handel’s strategi. Derfor er det klogt at virkelig anvende den samme strategi på din handelsdemo, som du ville gøre i virkeligheden.

Hvordan får du de bedste resultater med en praksis konto?

Hvad du får ud af en uddannelseskonto, afhænger i høj grad af dig. Du kan trykke på knapper som en skør og lære meget lidt. Hvis dette er din strategi, vil du sandsynligvis få skuffende resultater med en rigtig konto.

Det er bedre at tage øvelse alvorligt. Inden du begynder at øve, skal du lave en plan: hvornår åbner du en investering og af hvilken grund? Med en praksis konto kan du derefter teste og optimere din strategi. Det er vigtigt kritisk at undersøge de investeringsbeslutninger, du tager: hvor er du f.eks. Grådig? Følgte du ikke reglen ordentligt? Eller virker strategien ikke?

Ved konstant at evaluere dine beslutninger kan du udvikle en strategi, som du kan implementere med rigtige penge. Selv efter at du er begyndt at investere rigtige penge, er det vigtigt at blive ved med at evaluere dine resultater. På denne måde opnår du de bedste resultater.

Kom godt i gang med et par tips

- Brug altid en stop loss: begræns dine tab på den måde!

- Sikre et gunstigt risiko/afkast forhold.

- Risiker ikke mere end et par procent på en hvilken som helst position.

- Invester ikke alle dine besparelser: opbyg den langsomt og væn dig til handel.

- Åbn ikke positioner tilfældigt: anvend en strategi.

- Succesfulde investorer tager deres tab: tæt tabte positioner!

Den bedste måde at øve handel på er at åbne en demokonto. Flere mæglere gør det muligt at afprøve online handel helt uden risiko. Vil du finde ud af, hvilken demo der er bedst at bruge til at øve investering? Klik derefter på knappen herunder:

Fra øvelse til rigtige penge