Hvad betyder derivater?

Leder du efter et højere afkast end gennemsnittet? Så er aktier eller obligationer måske ikke det bedste valg for dig. Med derivater kan du potentielt opnå et højere afkast. I denne artikel kan du læse alt hvad du har brug for at vide om derivater. Vi diskuterer, hvilke derivater er, og vi ser på de forskellige typer af derivater, der findes.

Hvad betyder derivater?

Derivater er finansielt omsættelige værdipapirer. Værdien af et derivat bestemmes af det underliggende aktiv. For eksempel kan et derivat vedrøre en aktie eller en vare. Værdien af et derivat stammer fra det underliggende aktiv.

Med et derivat kan du handle i en aktie eller en vare uden faktisk at skulle købe eller sælge aktivet.

Derivater guide

- Hvor er det bedste sted at handle derivater?

- Hvilken type derivater findes?

- Hvilken risiko er der ved handel med derivater?

- Hvad er fordelene ved at investere i derivater?

- Hvilken ulemper er der ved handel med derivater?

- Hvad gør derivater populære?

Hvad er den bedste metode til at investere i derivater?

Du kan investere i derivater ved at åbne en konto hos en online børsmægler, eller såkaldt broker. En broker er en part, der gør det muligt at spekulere i stigende og faldende priser på derivater.

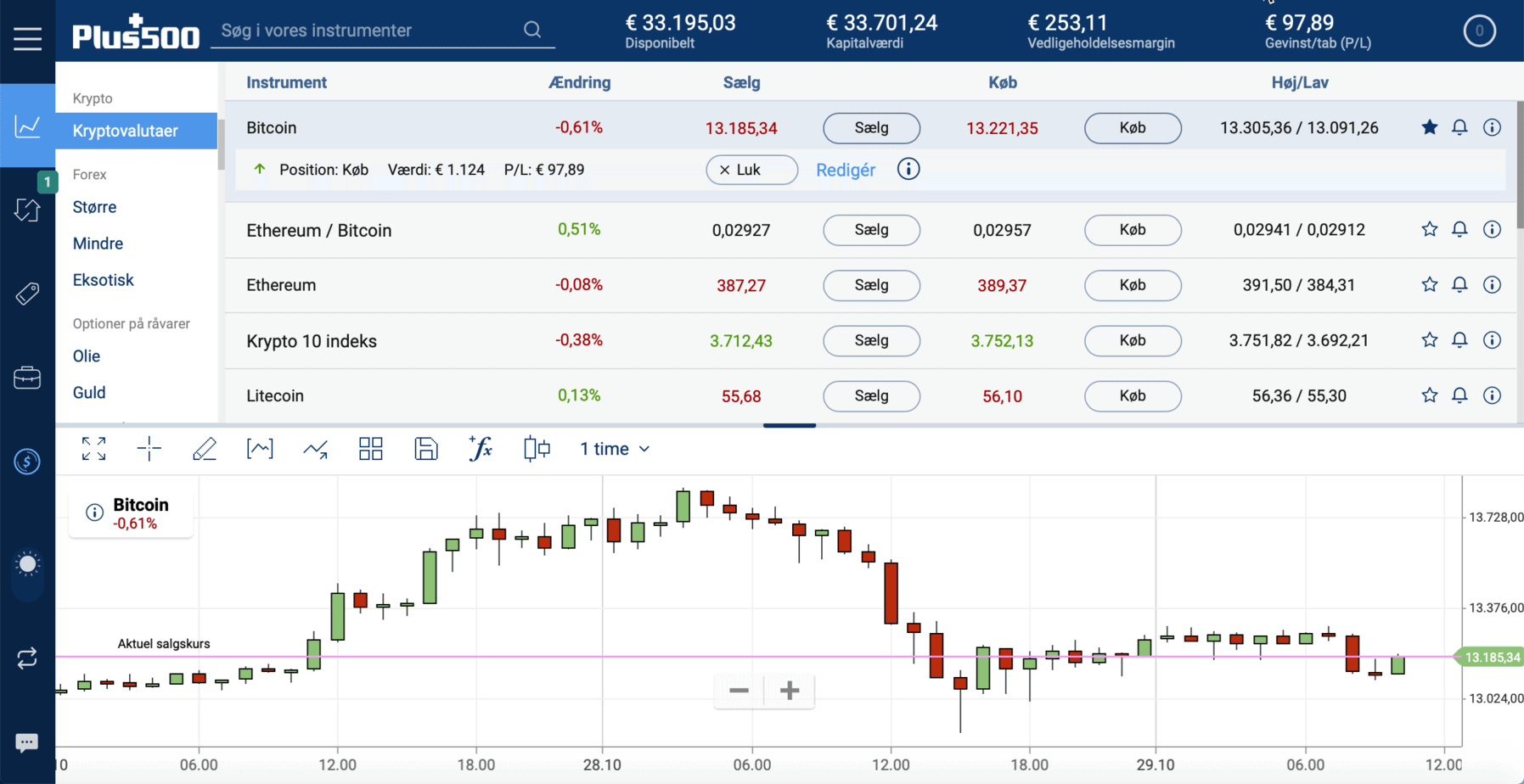

Plus500: handle med CFD’er

Plus500 er den bedste børsmægler til handel med CFD'er med aktier, råvarer, valutaer og optioner. CFD'er gør det muligt at spekulere i stigende og faldende priser. På Plus500 kan du prøve mulighederne gratis med en demo. Dette gør Plus500 til den mest attraktive derivat børsmægler.

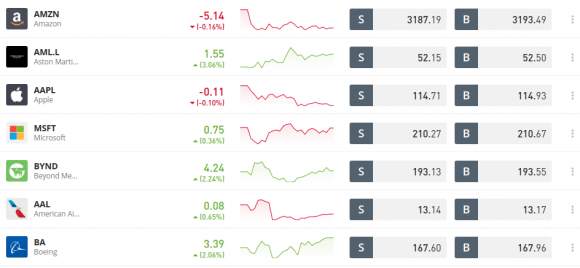

eToro: køb og salg af derivater

Et andet godt valg til investering i derivater er eToro. eToro er en meget stærk part, hvor du er i stand til at investere mod lave gebyrer i CFD'er, ETF'er og optioner. Åbning af en konto hos eToro er gratis.

Hvilken type derivater findes?

Der er mange forskellige typer af derivater. I dette afsnit kan du læse mere om de mest handlede derivat typer.

CFD’er

CFD står for contract for difference( kontrakt for forskel ). Denne type derivat gør det muligt at handle i forskellen mellem prisen på aktier, råvarer, valutaer og ETF'er. En stor fordel ved denne type derivat er, at du kan handle med alle slags værdipapirer med mindre penge. Dette derivat er relativt let at forstå, da prisen på en CFD er lig med prisen på den underliggende sikkerhed.

Investering i CFD'er medfører også de nødvendige risici. Med denne type derivat betaler du spread direkte, så du starter med et negativt resultat. Når du handler med CFD'er, er det vigtigt at holde øje med dine marginkrav. Hvis du ikke opfylder dine marginkrav, kan du miste det fulde beløb på din investering. Vil du vide mere om CFD'er? Læs vores vejledning om handel med CFD'er:

Optioner

En anden velkendt derivate er optionen. Når du køber en option, køber du retten til at købe eller sælge en bestemt sikkerhed mod en fast pris. En indstilling har altid en bestemt varighed. Når løbetiden udløber, kan optionen miste hele sin værdi. Du kan bruge indstillinger til at konfigurere komplicerede strategiske strukturer. Værdien af en option er vanskeligere at bestemme, da den ikke er den samme som værdien af den underliggende sikkerhed.

Det er også muligt at skrive optioner. Når du skriver en option får du en præmie, men du er bagefter forpligtet til at købe eller sælge visse værdipapirer til en fast pris. Skrive optioner kan være risikabelt. Det anbefales derfor ikke at skrive optioner, når du har lidt investerings erfaring. Vil du vide mere om at investere i optioner? Læs vores artikel om optioner:

Futures

Futures ligner meget CFD'er. Med futures kan du spekulere i et underliggende aktiv. I tilfælde af en fremtid indgår to parter en aftale om at handle en vis mængde værdipapirer til en bestemt pris. En stor ulempe med futures er det faktum, at du har brug for en masse penge for at tage en position. Punkt værdierne er høje, hvilket kan få dine tab til at stige hurtigt. CFD'er er derfor mere velegnede til den mindre velhavende investor.

Når en future udløber, er du forpligtet til at tage den sikkerhed, den vedrører. Når du ejer en olie future på udløbsdatoen, modtager du en fast mængde olietønder. Når du handler med futures gennem en børsmægler, lukkes de normalt, før den faktiske levering finder sted. I sjældne tilfælde kan prisen på en future blive negativ. Dette skete for eksempel med oliekontrakter under korona krisen.

Warrants

Warrants ligner meget til optioner. I modsætning til optioner udstedes warrants af en finansiel institution som en bank. Med en warrant har du muligheden for at købe en aktie til en bestemt pris. Fordi warrants udstedes af finansielle institutioner, kan de være dyrere.

Swaps

Swaps er derivater, der bruges til at afbøje en risiko. For eksempel kan swaps indstille en bestemt valutakurs eller rente. Modstanderen ønsker selvfølgelig, at der skal betales for dette. Swaps er vidt brugt i erhvervslivet. Takket være eksistensen af swaps kan virksomheder videregive visse risici til en præmie. Som et resultat kan et selskab overleve en pludselig negativ valutakurs eller rente.

Med en swap er det muligt at bytte en variabel rente mod en højere fast rente. På denne måde har et selskab mindre usikkerhed omkring sine finansiering omkostninger.

Forwards

En anden type derivate er forwards. En forward ligner en fremtid, men handles ikke via børsen. Risikoen for en forward er derfor større. Hvis modparten ikke er i stand til at levere, kan du miste det fulde beløb på din investering.

Caps og floors

Virksomheder bruger caps og floors meget. Dette er derivater, hvor renten bestemmes inden for bestemte parametre. Parter, der udsteder et sådant derivat, betaler lidt ekstra, hvis renten går uden for parametrene. Disse derivater er normalt meget dyre, men er fremragende til ledelsens tryghed.

Risici med derivater

Derivatives are very popular. Nevertheless, they also have the accompanying risks. What are the biggest risks of investing in derivatives?

Derivater er meget populære. Ikke mindre har de også de ledsagende risici. Hvad er de største risici ved at investere i derivater?

Tilstedeværelse af en gearing

Derivater har næsten altid en gearing faktor. Takket være tilstedeværelsen af en løftestang kan du indtage en større investering position med et mindre beløb. Resultatet af brugen af en gearing er, at mindre markedsbevægelser forstørres. Når et derivat har en gearing på en til ti, kan du pludselig få en fortjeneste på $10, hvis prisen på den underliggende sikkerhed stiger med $1. Når prisen imidlertid bevæger sig i den modsatte retning, multipliceres dine tab også.

Marked risici

Derivater handles ofte frit på børsen. Dette kan medføre, at prisen på et derivat stiger eller falder markant. Går det dårligt med økonomien? Derefter falder værdien af den underliggende sikkerhed for et derivat sandsynligvis. Værdien af et derivat er knyttet til den underliggende sikkerhed: når den underliggende værdi falder, bliver værdien af derivatet også mindre.

Risiko for at miste alt

Med derivater har du en meget større risiko for at miste hele din indbetaling. Når du køber en fond, der sporer Dow Jones, er chancen for, at den vil være værd $0, næsten 0. Med mange derivater har du imidlertid en stor chance for store tab. F.eks. kan en option blive fuldstændig værdiløs, hvis den er ude af pengene i slutningen af løbetiden.

Med et produkt under gearing kan du løbe tør for penge, og et margin call stopper dit handelseventyr.

Viden er nøglen

Når du investerer i derivater det er endnu vigtigere at få tilstrækkelig viden. Derivater er komplekse finansielle produkter. Når du handler med aktier, skal du bare forstå den pågældende aktie. Når du handler et derivat på en aktie, skal du forstå aktien og derivatet. Denne kompleksitet er ikke noget, der passer til alle investorer.

Modparts risiko

Når du handler med derivater gennem en online broker på en børs, behøver du normalt ikke at tackle modpart risikoen. Mange derivater handles dog uden for de regulerede børs.

En virksomhed kan tage et swap for at beskytte sig mod høje renter. Hvis modstanderen imidlertid går konkurs, vil virksomheden ikke være i stand til at tag fordel af swap. I disse typer aftaler mellem virksomheder vil modpartens kreditværdighed spille en vigtig rolle.

Hvad er der det gør derivater så populære?

Derivater er populære, fordi de kan bruges til at tjene store overskud. Et godt eksempel på det en film der viser derivaternes styrke: “The Big Short”. Ved at bruge derivater kan du få op til 30 gange mere afkast inden for den samme tidsramme og med den samme aktiemarkeds stigning. Som investor belønnes risikotagning. Med derivater kan faldet imidlertid være meget stejlere.

Derivater er også blevet mere populære, fordi der er flere og flere børsmæglere, der har gjort handels derivater mulige. Softwaren er blevet mere og mere brugervenlig, hvilket gør de forskellige derivater stadig mere tilgængelige for offentligheden.

Hvad er fordelene ved derivater?

Derivater kan være gavnlige for både investorer og iværksættere. I dette afsnit diskuterer vi de største fordele ved derivater.

Brug af gearing

Med mange derivater du kan brug en gearing. Med gearing kan du indtage en større position med et mindre beløb. Dit potentielle overskud såvel som dit potentielle tab øges, når du bruger gearing.

Du kan spekulere på faldende priser

Når du køber en aktie på gammeldags måde, kan du kun tag fordel af en stigende pris. Ved at bruge visse derivater kan du gå short. Når du short sælger, får du et positivt resultat, hvis prisen falder.

Sikrings risici

Derivater er kendt for at være risikable men nyttige til spekulation. I praksis kan du imidlertid også bruge derivater til at afdække dine risici. Hvis du forventer, at priserne vil falde, kan du tage en short position på f.eks. Dow Jones. Når priserne falder, forhindrer den short position dig i at miste penge på din position. Du kan bruge et derivat som en forsikringspolice på din portefølje.

Portefølje diversificering

Når du bruger diversificering på en smart måde, kan du reducere risikoen for dine investeringer. Ved også at investere i derivater spreder du dine muligheder på flere investeringsprodukter og reducerer din risiko yderligere. Dette kan forbedre rentabiliteten for dine investeringer.

Pin priser

Derivater har også en vigtig funktion i den økonomiske trafik. Virksomheder kan bruge derivater for at opnå sikkerhed for prisen på en råvare. Dette forhindrer et selskab i at gå konkurs ved ikke længere at kunne koste de høje omkostninger til en råvare.

Hvilken ulemper er der med derivater?

Investering i derivater medfører også de ledsagende ulemper. Nedenfor diskutere vi, hvorfor du skal være forsigtig med handels derivater.

Svært at bestemme en værdi

Med nogle derivater er det temmelig let at bestemme værdien. F.eks. er en CFD gennemsigtig og følger prisen på en aktie en til en. Med optioner er det vanskeligere at bestemme en fair værdi.

Komplekse produkter

Derivater er ofte komplekse produkter. Det tager tid at forstå, hvordan alle typer af derivater fungerer. Det er aldrig klogt at investere i produkter, som du ikke helt forstår. Når du investerer i derivater, er det derfor vigtigt at foretage tilstrækkelig research.

Følsom over for efterspørgsel og udbud

Udbud og efterspørgsel kan i høj grad påvirke prisudviklingen på et derivat. I 2020 fik oliefutures en negativ pris, fordi efterspørgslen efter olie tørrede op. Det er derfor vigtigt, at du forstår risikoen ved derivater, inden du investerer i dem.

Konkurs (forsømmelse)

For nogle derivater er der en risiko for modpartens konkurs. Dette er tilfældet, når derivatet sælges uden for den ordinære børs. Når du køber derivater uden for børsen, er det vigtigt at undersøge partiet bag derivatet.

Derivater i praksis

Derivater har fået et dårligt navn. Ikke mindre har derivater også en nyttig funktion i vores økonomi. For eksempel kan virksomheder bruge derivater til at afdække vigtige risici. Når der ikke var derivater, ville det have været meget sværere for mange store virksomheder at drive deres forretning. Især med internationaliseringen af alle forretningsaktiviteter er det vigtigt at dække de forskellige risici.

Hvad mange ikke ved, er, at du også kan bruge derivater for at minimere din investeringsrisiko. Valgmuligheder kan bruges som forsikring for faldende aktiekurser. Du kan bruge derivater på alle slags strategiske måder for at reducere dine investeringsrisici. Husk dog, at enhver forsikring koster penge. Så du behøver kun at gøre dette, når du overvejer sandsynligheden for fiasko høj.

Vil du prøve at investere i derivater gratis med en demo? Brug knappen til at åbne en risikofri demokonto:

Produkten derivat

Et derivat er et finansielt instrument, hvis værdi stammer fra handel med et faktisk produkt. For eksempel kan en æble landmand underskrive en kontrakt med en erhvervsdrivende for hele sin afgrøde, inden der er en enkelt blomst i træerne. Den aftalte pris for afgrøden vil være lavere end når landmanden har et højt udbytte, men meget højere end det ville være med en mislykket afgrøde. Derivater forhindrer store økonomiske tilbageslag.Med finansielle derivater handler det normalt om den underliggende værdi af aktier, råvarer og valutaer. Med et derivat kan du håndtere med værdien af et af disse instrumenter.

More Articles

Hvordan kan man købe Whiting Petroleum aktier?

Har du lyst til at investere i Whiting Petroleum ? I denne artikel kan du læse, hvordan du køber Whiting Petroleum aktier. Du kan også konsultere den faktiske aktiekurs for Whiting Petroleum her.

Hvor kan man købe Whiting Petroleum aktier?

Overvejer du at investere i Whiting Petroleum ved at købe aktierne? Whiting Petroleum er en enorm virksomhed, der har gjort det meget godt i løbet af de sidste årtier. At købe Whiting Petroleum aktier kan derfor være en god idé. Har du lyst til at købe Whiting Petroleumaktier? Du kan handle direkte med Whiting Petroleum-aktier hos en af disse pålidelige børsmæglere:

| Børsmægler | Omkostninger | Tilmeldt |

|---|---|---|

| Din kapital er i fare. Andre gebyrer er gældende. | |

| Din kapital er i fare. Andre gebyrer er gældende. | ||

| €2,50 per transaktion | ||

| Spekuler med CFD'er om stigende og faldende priser på aktier! 82% af detail-CFD-konti taber penge. |

Hvad er aktiekursen for Whiting Petroleum lige nu?

Er du nysgerrig efter aktiekursen på Whiting Petroleum? Grafen nedenfor viser, hvordan Whiting Petroleum s aktie har udviklet sig over den seneste periode. Du kan bruge knapperne til at åbne en gratis konto og begynde at investere i denne virksomhed.

Selskabsoplysninger om Whiting Petroleum:

Nedenfor finder du de vigtigste virksomhedsoplysninger om Whiting Petroleum.

Analyse af Whiting Petroleum:

Før man beslutter, om man skal købe eller sælge Whiting Petroleum-aktier, er det vigtigt at analysere aktien først. Nedenstående oversigt viser, hvordan Whiting Petroleum-aktien har udviklet sig i den seneste periode.

Aktiekurser de seneste 5 dage:

I tabellen nedenfor kan du se aktiekurserne for Whiting Petroleum de seneste 5 dage:

Hvad vil aktiekursen på Whiting Petroleum gøre i 2025?

Er du nysgerrig efter at vide, hvad analytikerne tror, at Whiting Petroleum vil gøre i 2025 og de kommende år? Ved hjælp af data fra Alpha Vantage har vi kombineret analytikernes prognoser. Husk, at dette tal kun er en forudsigelse om kursbevægelserne for Whiting Petroleum, og at denne forudsigelse ikke behøver at gå i opfyldelse. Lav altid din forskning!

Om virksomheden Whiting Petroleum

Whiting Petroleum er et firma med speciale i efterforskning af kulbrinter. Virksomheden har hovedkontor i Denver, Colorado. Whiting Petroleum har længe været et af Amerikas største oliebaserede aktieselskaber. Det kontrollerer en af de største arealpositioner inden for Williston Basin of North Dakota and Montana.

Virksomheden er kendt for at have ikke mindre end 476.332 hektar olieproduktion i denne region. Dette giver det en absolut imponerende aktie.

Uafhængig efterforsknings og produktionsvirksomhed

Whiting Petroleum er ikke kun et uafhængigt efterforsknings firma, men også et produktionsselskab med en base, der udelukkende fokuserer på olie. Den amerikanske delstat North Dakota er kendt som et olierigt miljø. Det kan faktisk siges, at dette er et af de vigtigste olie produktionsmiljøer i verden. Det er her, Whiting Petroleum kan profilere sig som en af de vigtigste olieproducenter. Det har også en betydelig aktie af olieproduktionen i den Amerikanske Stat Colorado.

Whiting Petroleum’ historie

Whiting Petroleum blev grundlagt i 1980. Virksomheden blev grundlagt af Kenneth R. Whiting og Bert Ladd. Virksomheden forblev i hænderne på de to stiftere indtil 1992. På det tidspunkt modtog stifterne et tilbud på omkring 27,5 millioner Amerikanske Dollars fra Alliant Energy. Mere end 11 år senere skulle Whiting Petroleum omdannes til et offentligt selskab. Dette blev gjort gennem en børsnotering, der indbragte over 400 millioner Amerikanske dollars.

Efter at have offentliggjort Whiting Petroleum var fokus primært på erhvervelse af nye aktiver. Et af de vigtigste indkøb i dette område fandt sted i 2005, da området North Ward Estes blev købt til en værdi af 459 millioner dollars. Cirka elleve år senere skulle ejendommen sælges tilbage for en pris på 300 millioner dollars. I august 2013 blev North Ward Estes også ejer af en række aktiver i Williston Basin. Denne investering involverede et beløb på cirka 260 millioner dollars.

I de følgende år valgte Williston Basin hovedsageligt at disponere over mange af sine aktiver og fokusere på mere specifikke områder. Dette førte til salg af visse aktiver i North Dakota i januar 2017 for et beløb på 375 millioner dollars. Senere samme år, i august, ville aktiver i Fort Berthold Indian Reservation i North Dakota også blive solgt. Hertil modtog Whiting Petroleum en anskaffelsespris på cirka 500 millioner dollars.

Er det klogt at investere i Whiting Petroleum?

Olierelaterede aktier er lige så populære som nogensinde. På trods af den relativt korte historie virksomheden har (den blev først grundlagt i år 1980), er det rigtigt, at Whiting Petroleum har formået at opnå en vis pålidelighed gennem årene. Dens position som et af de største og vigtigste olieselskaber i USA har naturligvis vakt interesse hos mange potentielle (internationale) investorer gennem årene.

På den måde har vi faktisk straks identificeret en betydelig risiko for, hvad en investering i Whiting Petroleum kan indebære. At dette selskabs andel er helt afhængig af olieproduktion og efterforskning af kulbrinter medfører naturligvis også en vis risiko. Udviklingen i Whiting Petroleum aktien er derfor stærkt afhængig af den aktuelle oliepris. Især for mennesker, der diversificerer deres portefølje, er det vigtigt at tage højde for dette.

Inden du investerer i Whiting Petroleum, er det derfor tilrådeligt omhyggeligt at kontrollere udviklingen i olieprisen. Tror du, at den vil stige i fremtiden? Så kan du bestemt overveje at investere i Whiting Petroleum.

Det er også vigtigt at nævne, at det ikke går godt for Whiting Petroleum: selskabet er faldet enormt i værdi, og aktiekursen kan falde til 0 euro i fremtiden. Ved at investere aktivt og smart kan du stadig opnå gode resultater med Whiting Petroleum aktier.

Hvad betyder aktier?

Mange spekulerer på, hvad aktier betyder. Når du køber en aktie, bliver du straks medejer af selskabet. Så kan du bytte din aktie på børsen. Men hvordan ændrer prisen på en aktie sig? Hvordan kan man handle med prisudviklingen på aktier selv? Og hvad er oprindelsen af denne aktie? På denne side vil du finde alt, hvad du har brug for at vide om aktier!

Hvad er en aktie?

En aktie er et bevis på ejerskab i et andet selskab. Når du køber en aktie, bliver du medejer af firmaet. Et selskab udsteder ofte aktier til at rejse kapital. Når et selskab udsteder aktier, kaldes det også et egenkapital tilbud.

Hvorfor skulle du eje aktier?

Det enkle svar er, at det kan generere mange penge. Det gennemsnitlige udbytte fra aktier er på mellem 7 og 8 procent om året. Det betyder, at efter inflationen har været på omkring 5% siden 1900.

Når du efterlader pengene i din opsparingskonto, vil det virkelige afkast, du får på det, være negativt. Dette er tilfældet, fordi inflationen er højere end den rente, De modtager på Deres opsparingskonto.

5 procent synes måske ikke at være særlig spændende, men styrken af den sammenpressede virkning gør det muligt for dine aktier at vokse hurtigt. Når du gentagne gange investerer dit afkast, vil du også modtage et afkast af dit afkast. Hvis man investerer 1.000 euro årligt i 30 år til 7%, vil man til sidst eje 101,073 EUR. Selv med små beløb betaler det helt sikkert at investere.

Hvordan man opnår et overskud med aktier?

Det er nu klart, hvilke aktier der er, men hvordan kan man opnå et overskud med aktier? Der er to metoder, som man bruger til at opnå et overskud med aktier: Med pris gevinst og udbytte.

Metode 1: pris gevinst

Aktier kan handles på børsen, og det er dér, der skabes en pris gennem vekselvirkningen mellem udbud og efterspørgsel. Prisen på aktierne indikerer, hvor meget du kan købe eller sælge den. Når man har en andel i et stykke tid, og prisen stiger, opnår man et positivt afkast.

Metode 2: udbytte

Men det er ikke den eneste måde, hvorpå man kan tjene penge på aktier. Mange virksomheder betaler også regelmæssigt udbytte. Udbytte er en overskudsfordeling. Virksomheden kan bestemme, hvor stor en procentdel af overskuddet der skal udbetales som udbytte. Nogle virksomheder betaler aldrig udbytte, mens der også er virksomheder, der årligt betaler flere procent af udbyttet.Har du lyst til at vide mere om udbytte? I vores særlige ord om emnet kan du læse alt, hvad du har brug for at vide:

Hvordan man kan handle med egne aktier?

Nu, hvor du ved, hvad aktier betyder, kan du handle aktivt i aktier. Der er to måder, hvorpå man kan handle med aktier.

Opkøb af aktier på lang sigt

Den første mulighed er handel med aktier på lang sigt. Det er, når man køber aktier, fordi man tror, at de vil være mere værd i fremtiden. Når folk køber aktier, gør de ofte det med et øje på fremtiden.Har du lyst til at vide hvordan og hvor du kan købe aktier? I vores artikel om køb af aktier kan du læse alt, hvad du har brug for at vide:

Aktiv handel med aktier

Andre investor vælger at spekulere aktivt over aktiekurserne. Aktiekurserne kan stige eller falde med flere procent på én dag. Ved at reagere klogt på dette kan du opnå og godt afkast.Den grundlæggende strategi for handel med aktier er klar: Når man forventer, at aktierne skal gå op, køber man aktierne, og når man forventer et fald, sælger man aktierne. Man kan udnytte de faldende priser ved ved indtastning og short position. Med en short position nyder du godt af en faldende pris.Har du lyst til at prøve at spekulere i aktier med en gratis demo? Brug knappen nedenfor til at åbne en gratis demo for aktiehandel:

Hvordan kan man investere i aktier?

Nu hvor du forstår betydningen af aktier, vil du vide, hvordan man investerer i aktier selv. Man kan investere i aktier med en online børsmægler, eller såkaldt broker. En børsmægler er en del, der giver mulighed for at handle med forskellige investeringsprodukter.Disse dage kan alle åbne en konto hos en børsmægler. Har du lyst til at vide hvilken børsmægler du kan investere med? Brug knappen nedenfor til at åbne en konto direkte med en børsmægler:

Hvad har indflydelse på prisen på en aktie?

Prisen for en aktie bestemmes udelukkende af antallet af købere og sælgere. Når flere ønsker at købe en aktie, stiger prisen. Når folk dumper aktien, falder prisfaldene. Forventningerne til en aktiekurs kan have en stærk indvirkning på en aktiekurs. Lad os forklare dette med to eksempler. I det første eksempel ønsker man at investere i et biomedicinsk selskab. Når en nyhedsrapport viser at firmaet har opdaget et særligt stof, er det klogt at købe aktierne. Sandsynligheden for en stigning i efterspørgslen er helt sikkert høj.Det modsatte er imidlertid også muligt. Forestil dig at du overvejer at investere i detailkæder. Når en nyhedsrapport siger, at detailmarkedet kollapser som følge af stigningen i onlineshopping, er det klogt at sælge.Har du lyst til at lære, hvordan man bedre investere i aktier? Så er det vigtigt at lære, hvordan man analyserer aktiemarkederne. I vores artikler om grundlæggende og teknisk analyse vil du lære at gøre dette:

- Grundlæggende analyse: anvendelse af finansielle nøgletal til udarbejdelse af prognoser

- Teknisk analyse: udarbejdelse af prognoser med mønstre

Hvilke risici er der forbundet med aktiehandel?

Handel med aktier indebærer naturligvis de nødvendige risici. Men nu hvor De ved, hvad aktierne er, man er allerede et skridt foran, og chancen for, at De til sidst vil lykkes, er meget højere.

Risiko for en lavere valutakurs

En risiko for aktier er den såkaldte kursrisiko: Der er en chance for, at den andel, som De køber i dag, vil være mindre værd i morgen. I så fald vil du opnå et tab, når du sælger aktien igen.I nogle tilfælde kan hele markedet optræde dårligt. Det kaldes også markedsrisikoen.

Risiko for konkurs

Ud over denne risiko er der en risiko for, at virksomheden går konkurs. Når et selskab går konkurs, får man ofte kun en brøkdel af værdien af aktierne tilbage.

Manglende likviditet

Når man køber en aktie med et lavt handelsvolumen, er der en chance for, at ingen vil købe aktierne. Det kan da være svært at sælge sine aktier, fordi der ikke findes noget marked. Med de store aktier, der er noteret på Dow Jones eller S & P 500, er dette meget usandsynligt.

Hvorfor udsteder selskaberne aktier?

Udstedelse af aktier kan være en attraktiv måde for virksomheder at skaffe flere penge på. De penge, der er opnået ved at udstede aktier, er permanent kapital, og selskabet behøver derfor ikke at betale lejer af dette.De penge, der rejser med en aktieemission, bliver ofte brugt til at vokse yderligere. Uden den kapital, der blev rejst i forbindelse med udstedelsen, ville selskabet være mindre i stand til at ekspandere.

Hvilke rettigheder har De som aktionær?

På papiret er du medejer af firmaet. Desværre betyder det ikke, at du får en parkeringsplads på ejendommen, og at du kan gå ind og ud af direktørens værelse. Ikke desto mindre får De som aktionær ganske få ekstra rettigheder.Som aktionær kan De deltage i aktionærmødet. På dette møde kan alle aktionærer stemme om selskabets politik. Som aktionær har De også ret til en del af overskudsfordeling. Ikke alle selskaber udlodder deres overskud til aktionærerne.Der er også særlig aktier. For eksempel giver foretrukne aktier ejeren speciel privilegier og grundlægger aktier er ikke-stemmeberettigede aktier.

Hvilke aktier findes der?

Definitionen af, hvad aktier er, er 100% klar. Denne definition omfatter imidlertid mange typer aktier. Man kan f.eks. investere i bank aktier og i turist aktier.Det er tilrådeligt at sprede investeringerne på tværs af forskellige sektorer så meget som muligt. Der er altid en risiko for, at en sektor ikke klarer sig godt. Derefter kan man absorbere de negative resultater i denne sektor med et positivt afkast fra en anden sektor.

Er aktier noget til dig?

Efter denne forklaring forstår du betydningen af aktier. Men før De investerer, er det vigtigt, at De beslutter, om investering i aktier virkelig er til gavn for Dem. Handels aktier er attraktive, hvis man ønsker at tag fordel af virksomhedernes positive resultater. Samtidig må du indse at du kan miste en del af eller endda alle dine investeringer.Hvis du har lyst til at investere i aktier, kan du gøre det med så lidt som 100 dollars. Hvis du ønsker at opbygge en seriøs portefølje, er det tilrådeligt at gøre det med et minimum på 5000 dollars. Når man investerer med mindre beløb, er det vanskeligt at sprede sine risici. Desuden skal der betales relativt høje transaktionsgebyrer.

Hvad er forskellen mellem aktier og gensidige fonde?

Man kan købe aktier og andele i investeringsfonde fra en børsmægler. Det er meget vigtigt at forstår forskellene mellem disse to investeringsprodukter. Når man køber en aktie, gør man det af sig selv. Derfor vælger man hvilken virksomhed man ønsker at investere i. Når man køber en enhed i en fond, er den anderledes.En fond bestemmer, hvem du investerer i. Man deponerer et vist beløb, og med at man automatisk investerer i et bundt aktier. Derfor har De mindre indflydelse på sammensætningen af Deres investeringer. Men man kan vælge mellem midler med forskellige stilarter. En Asiatisk fond vil ikke investere sine penge i Europa.

Hvad er forskellen mellem obligationer og aktier?

Ikke alle forstår forskellen mellem obligationer og aktier. Lad os kort forklare dette. Med en andel bliver De medejer af selskabet og deltager indirekte i resultaterne. Når man køber et bånd, bliver man ikke ejer af firmaet.En obligation er en gæld. Med en obligation, har du ret til månedlige rentebetalinger. Når virksomheden uventet går konkurs, har De forrang for aktionærerne. Men De har aldrig ret til mere end rentebetalingerne. Vil du vide mere om obligationer? Klik på knappen nedenfor:

Hvilke fordele og ulemper er der forbundet med aktierne?

Investering i aktier medfører fordele og ulemper. En stor fordel for aktierne er det højere forventede afkast. I løbet af de sidste 100 år har aktierne været meget bedre end andre investeringsprodukter. Der er i øjeblikket ingen grund til at forvente, at dette vil være anderledes i de næste 100 år.Der er imidlertid også ulemper forbundet med aktier. F.eks. er investering i aktier risikabel: Man ved aldrig, om man vil opnå et positivt resultat på kort sigt. I skal også bruge en betydelig del tid til at beslutte, hvilke aktier I ønsker at investere i.Endelig kan investering i aktier være dyrt for investorer med et begrænset investeringsbeløb. Omkostningerne er så relativt høje. Hvis man ønsker at bytte aktier med små beløb, kan man overveje en investeringsfond.

Hvor kommer aktierne fra?

Aktierne stammer fra Nederlandene. VOC, som blev grundlagt i 1602, ledte hurtigt efter nye midler, der gjorde det muligt for dem at udføre mange lange transporter. De havde brug for en masse kapital til dette, og for at opnå det besluttede de at udstede aktier. Desuden gav disse aktier ikke indehaveren ret til udbytte, men på varer, der var erhvervet under rejsen.Har du lyst til at vide mere om aktier historie? I vores artikel om investeringens historie vil du lære mere om dette:

Konklusion: Hvad betyder aktier?

- Aktier er gerninger i en virksomhed

- Du kan aktivt investere i aktier ved at købe og sælge dem.

- Du kan lave en fortjeneste med aktier gennem prisforhøjelser og udbytte.

- Aktiekursen skabes af efterspørgsel og udbud.

- Som investor løber du en prisrisiko og risikoen for konkurs.

Aktier ofte stillede spørgsmål

I den sidste del af artiklen handler vi ofte om aktier. Det kan hjælpe dig til at forstå betydningen af aktier bedre.

Har aktier fast løbetid?

Aktier har ingen fast løbetid. Dine aktier vil ikke blot udløbe, og de er i teorien permanent gyldige. Kun når kompagniet går konkurs, kan du miste din aktier.Hvem er aktierne egnet til?Aktierne er velegnede til mennesker, der er villige til at løbe risici. Det er tilrådeligt kun at investere i aktier med penge, som man kan gå glip af i en overskuelig fremtid. På lang sigt kan man opnå gode resultater med aktier, men på kort sigt er dette ikke sikkert.

Er aktierne altid i navn?

Ikke alle aktier er i navn. De store virksomheder, der handles på børsen, er ikke registreret. Man kan frit bytte aktierne med en mægler, og der findes normalt ikke et klart register, hvor man kan se, hvem der ejer aktierne.Når du åbner et privat selskab med nogle familiemedlemmer, er aktierne ofte registreret. Du ved præcis, hvem aktionærerne er.

Hvor mange aktier er der?

Et selskab kan selv afgøre, hvor mange aktier de udsteder, og til hvilken pris. Det er klogt at sammenligne virksomheder baseret på markedskapitalisering. Markedskapitaliseringen angiver den samlede værdi af alle udestående aktier.

Hvad er de foretrukne aktier?

Præferenceaktier giver aktionærer nogle præferencer rettigheder. De modtager f.eks. et fast udbytte for de øvrige aktionærer. Vil du vide mere om præferenceaktier? Læs denne artikel.

Hvad er værdien aktier?

Værdien aktier er aktier i selskaber, der ofte har eksisteret i lang tid. Andelene giver normalt et stabilt udbytte og har en lav pris / indtjening-forhold. Eksempler på disse typer aktier er Shell og Heineken.

Hvad betyder ETF aktier?

ETF-aktier er aktier, der er erhvervet inden for en fond. Med et ETF-institut kan man direkte overvåge en række fonde. ETF står for ETFs børshandlede fond.

Hvad betyder CFD aktier?

Når man handler med CFD’er, investere man ikke direkte i selve aktien. CFD’er følger aktiekursen. Vil du vide mere om CFD ‘er? Læs denne artikel.

Hvad betyder cykliske aktier?

Cykliske aktier er aktier, der bevæger sig sammen med økonomien. Når økonomien klarer sig godt, stiger priserne, og når tingene går skævt, falder priserne. Har du lyst til at vide mere om cykliske aktier? Læs denne artikel.

Hvad betyder et aktie certifikat?

Man kan også investere indirekte i værdien af en aktie gennem et aktiebevis. Et bevis er en sikkerhed, der følger den nøjagtige værdi og afkast af en aktie. Produktet ligner en investeringsfond, men fokuserer specifikt på én aktie.

Hvad betyder ihændehaveraktier?

Ihændehaveraktier er aktier, der ikke nævner ejeren. De fleste aktier, der handles, er ihændehaveraktier. Du handler trods alt på børsen i aktier, der ikke er i ejerens navn.

Hvilke omkostninger er der forbundet med at sælge aktier?

Man betaler normalt et såkaldt spredt når man køber og sælger aktier. Dette er forskellen mellem købet og salgsprisen. Desuden betaler De også en hurtig levering til mange børsmæglere. I vores artikel om omkostningerne ved at investere kan man se nøjagtigt, hvor meget der investeres i aktiekurserne.

Hvad er registreret aktier?

Registreret aktier er modstykke til ihændehaveraktier. Registreret aktier kan ikke kun sælges til en anden. De giver specifikt til Dem, og derfor ejer De en del af selskabet. For eksempel ser du meget af denne form for aktier i familievirksomheder.

Hvad er egne aktier?

Virksomhederne kan beslutte at tilbagekøbe nogle aktier. Det kan en virksomhed gøre, når f.eks. aktiekursen er faldet kraftigt. Køb af egne aktier kan stimulere prisen. De tilbagekøbte aktier kaldes også aktier og kan til enhver tid sælges på børsen.

Hvad betyder guld aktier?

En guld aktie er en aktie med en særlig vetoret. En regering kan f.eks. Have en guld aktie fra nogle vigtige virksomheder. Dette kan forhindre en overtagelse eller reduktion af funktionen.

Hvad er store lofter aktier?

Et stort loft er en aktier med en høj markedskapitalisering. Det store loft står derfor for en stor markedskapitalisering. Virksomheder, der er mere end 10 milliarder dollars værd, omtales ofte som store lofter.

Hvad er de bedste aktier?

Det enkle svar på dette spørgsmål er: De bedste aktier er dem, der klarer sig bedst. Det er naturligvis en forenklet version. Dagens bedste aktier eksisterer måske ikke længere i morgen på grund af konkurs. Desuden er det ikke alle aktier, der passer ind i alt investeringsstrategi. Det er derfor nødvendigt at udføre Deres egen forskning.

Hvad betyder blå-chip aktier?

En aktie med en blå chip er en højerestående aktie. Blå-chip aktierne har ry for høj kvalitet og pålidelighed. Folk tror på fremtiden for dette firma.

Hvad betyder klasse A-aktier?

Aktier i klasse A har flere stemmer pr. aktie. Dette gør det muligt for ledelsen at forblive under kontrol af selskabet. Hvis alle aktier havde samme stemmerettigheder, ville en ekstern del lettere kunne overtages kontrolleres. Aktierne i klasse B har færre stemmerettigheder.

Hvad betyder FTSE aktier?

FTSE aktier er aktier noteret på børsen i London. FTSE er et indeks, der indeholder de 100 største Britiske virksomheder. Virksomhederne kan regelmæssigt tilslutte sig og forsvinde fra FTSE, da aktiekursen konstant ændret sig.

Hvad betyder short selling aktier?

Når man indtager en short position, satser man på et prisfald. Når vi taler om short selling, mener vi ofte en short position på aktien.

Hvad er den nominelle værdi af en aktie?

Aktiernes nominelle værdi er den pris, som den oprindelig blev lanceret på børsen. Pålydende værdi er ikke vigtig, når man investerer i en aktie. Prisen for en aktiekurs ændrer sig jo konstant. En aktie vil derfor ikke blive handlet til pålydende værdi i lang tid.

Hvad er et aktiens egenværdi?

Man kan beregne værdien af en aktie ved at trække virksomhedens gæld fra aktiverne. Så deler du det beløb, der er tilbage af antallet af aktier. På eget initiativ giver dette tal kun få information. Det er også nødvendigt at undersøge virksomhedens fremtidige forventninger.

Hvad betyder en defensiv aktie?

Defensiv aktier er mindre følsomme over for udviklingen af økonomien. Når du bruger defensiv aktier i porteføljen, vil dette afkast falde mindre hurtigt, når den samlede økonomi falmer. Et eksempel på en defensiv aktie er en supermarked.

Glidende gennemsnit som en indikator

Når man investerer i CFD’er, så prøver man på alle mulige måder at forudsige, hvad priserne vil gøre i fremtiden. Du kan tjene penge gennem fondsbørs bevægelser med aktier. Det betyder ikke noget om prisen gå op eller ned. Adskillige indikatorer kan bruges til at lave de korrekte forudsigelser. Et eksempel er det glidende gennemsnit som en indikator for forudsigelse af prisbevægelser.

Hvad betyder glidende gennemsnit?

Det glidende gennemsnit er en indikator, hvor du tilføje priserne for en periode og derefter deler den med samme periode. Dette giver dig chancen for at beregne gennemsnit renten over en bestemt periode. Det glidende gennemsnit kan derefter bruges som en indikator til at forudsige, om en pris vil stige eller falde.

For eksempel, hvis den aktuelle aktiekurs er langt under gennemsnittet de sidste 30 dage, kan dette indikere en midlertidig fald. Det er muligt, at aktiekursen stiger igen i overskuelig fremtid til den gennemsnitlige sats, som du har beregnet med det glidende gennemsnit. Omvendt kan den nuværende rente, der er for høj baseret på gennemsnittet, være en indikation af et fremtidigt fald.

Glidende gennemsnit ved cfd-broker Plus500 (lilla linje)

Enkle glidende gennemsnit

I verden af investeringer er der forskellige muligheder at beregne det glidende gennemsnit på. Den letteste måde er at beregne det enkle glidende gennemsnit. Dette kaldes også Moving Average (MA). Du beregner dette gennemsnit på den måde som er beskrevet ovenfor. Det er en enkle opsummering som senere er opdelt.

Exponentiel glidende gennemsnit

Ændringer på prisen af en aktie kan skyldes visse arrangementer. Dette kan for eksempel være en artikel i nyhederne, prognose eller sladder. Ved beregning af et glidende gennemsnit kan du også tage dette i betragtning ved at lægge vægt på visse stigninger eller fald. Dette kaldes Exponential Moving Average (Eksponentielt Glidende Gennemsnit), og forkortelsen EMA bruges også.

Vægtede glidende gennemsnit

De ændringer som finder sted med aktiekursen i øjeblikket, er meget vigtigere end ændringerne for et antal dage eller endda måneder siden. De aktuelle ændringer har mest effekt på den pris, du prøver at forudsige. For at veje det glidende gennemsnit beregner du indikatoren på en sådan måde, at ændringer i fortiden vægtes mindre tungt. Dette er kendt som det Weighted Moving Average (Vægtede Glidende Gennemsnit) eller WMA.

Indstil indikatoren på din konto

Nu hvor i ved hvordan man kan bruge et glidende gennemsnit som indikator for at forudsige ændringer i priserne, ønsker de naturligvis at omsætte denne viden til praksis. Man behøver ikke straks at tage en lommeregner og pen og papir fra skabet. De fleste mæglere af CFD’er (såsom PLUS500) giver man muligheden for at sætte denne indikator ind.

Nå du er logged ind på din konto, kan du vælge de tre varianter af glidende gennemsnit som indikatorer. Man kan så let beregne gennemsnittene for bestande i de perioder, de har sat her. Det er en god måde at træffe informerede beslutninger på, når de investere i aktier .

Forfatter

Over Alex Mostert

Da jeg var 16 år, købte jeg i hemmelighed min første aktie. I mellemtiden har jeg drevet arabicstocktraders.com i over 10 år og elsker at hjælpe folk med at opnå 'finansiel frihed'. Efter at have studeret erhvervsadministration og psykologi, har jeg fuldt ud viet mig til iværksætteri: halvdelen af tiden i Holland og halvdelen i udlandet. Læs mere om mig og lær mig at kende her! Sørg for at efterlade en kommentar nederst i artiklen!