Investering i aktier: hvordan handler du med aktiemarkederne?

Investering i aktier kan ske når som helst og hvor som helst! Mange mennesker er lidt tøvende, når de hører ordets lagre. Krisen i 2008 forårsagede trods alt et alvorligt pris nedbrud. Situationen var dog helt anden inden årtusindskiftet. Enhver, der begyndte at investere med en startkapital på €1000 i 1980, ville nu eje en lille formue! Men hvordan kan du faktisk investere i aktier selv?

Gå hurtigt i gang?

Hvordan kan du investere i aktier?

Der er to metoder, du kan bruge til at investere i aktier. Du kan vælge at handle aktivt med aktier. Denne metode giver dig mulighed for at reagere perfekt på den seneste markedsudvikling. En anden mulighed er at købe aktier på lang sigt.

Handel med aktier på kortsigt

I dag er den bedste måde at investere i aktier at købe og sælge aktier på kort sigt. Fondsbørsen er ret ustabil, og priserne svinger jævnligt op og ned. Ved at handle med aktier via en moderne børsmægler, eller såkaldt broker, kan du tag fordel af de små pris bølger op og ned, hvilket resulterer i et meget bedre resultat i sidste ende.

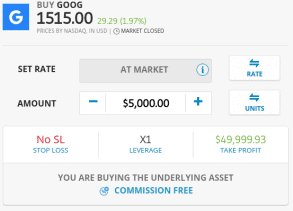

Investering i aktier betyder også muligheden for at bruge en gearing: en gearing giver dig mulighed for at indtage en større position med kun en lille investering. Gearingen fungerer som en multiplikator: $1 for eksempel kan bruges til at købe aktier for $10 . Hver stigning på $1 vil derfor resultere i ti gange så meget overskud. Det modsatte gælder ikke desto mindre også, et fald på 1 dollar vil resultere i ti gange så meget tab.

Vil du prøve aktivt at investere i aktier gratis? Grib din chance her på Plus500. Brug knappen herunder for at åbne en gratis demokonto:

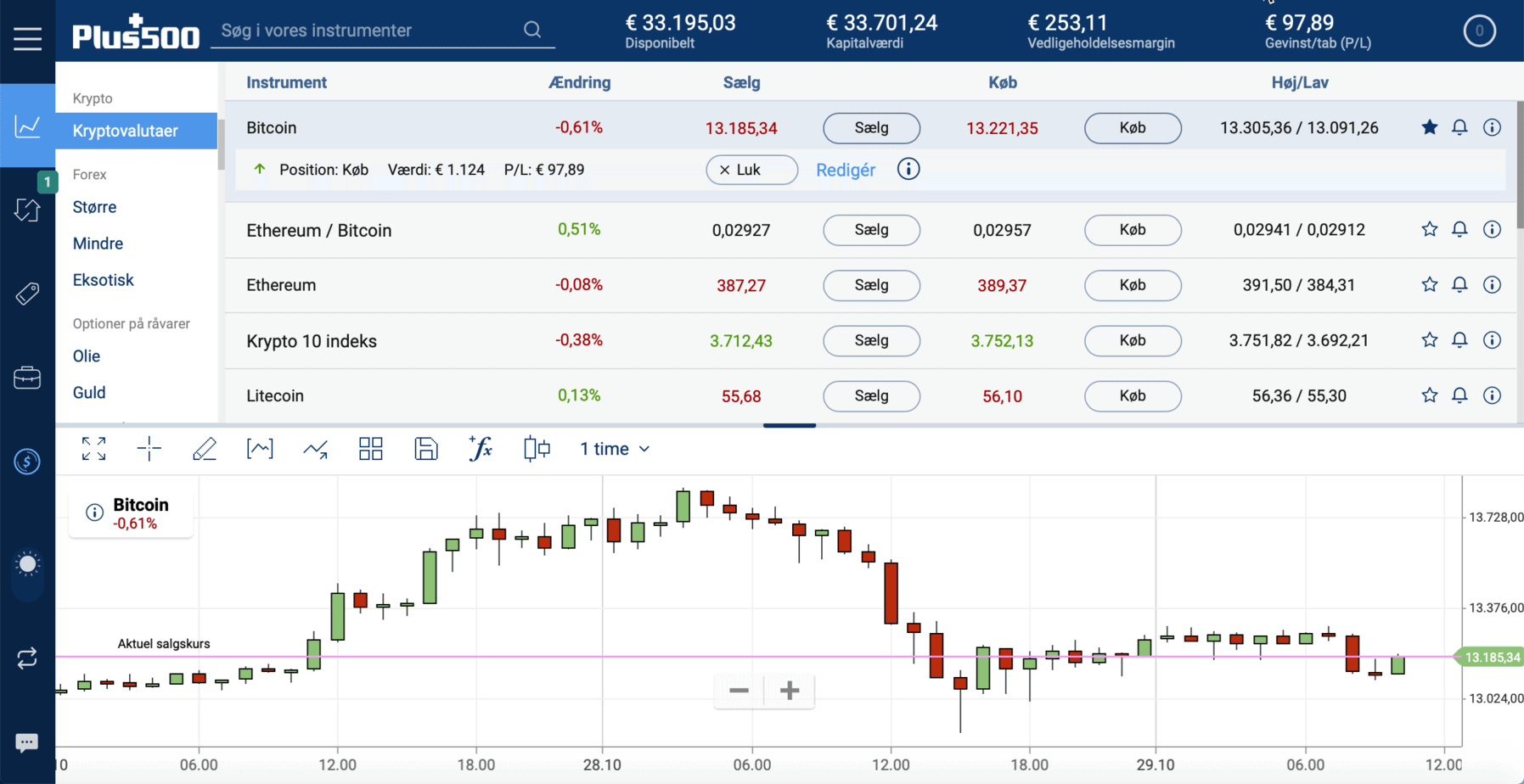

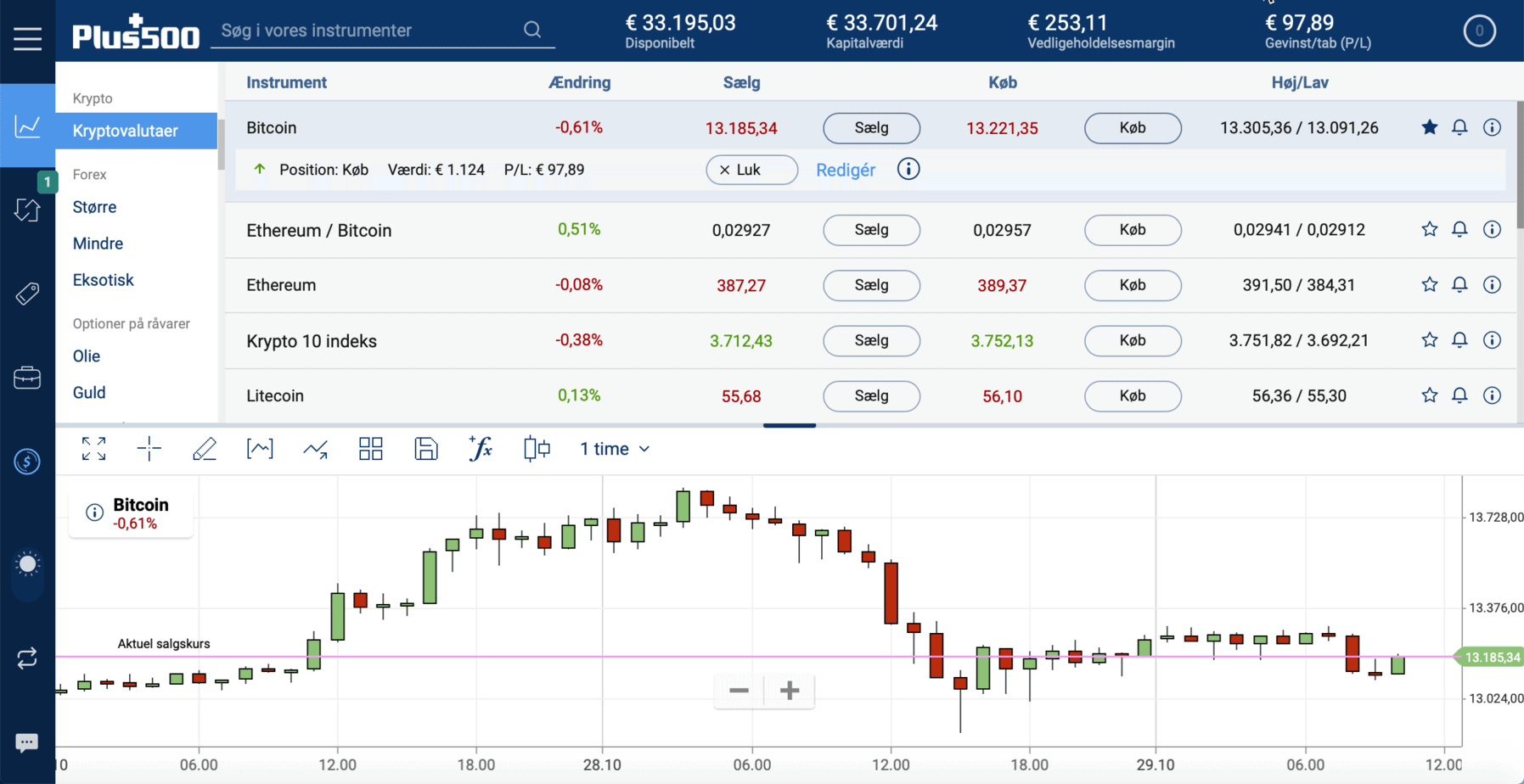

Plus500 software. Eksempler på priser.

Køb af aktier på lang sigt

Antallet af mennesker, der er interesseret i at investere i aktier, er steget markant for nylig. Efter de forskellige kriser er der igen god plads til vækst. Investering i aktier er mere attraktiv end nogensinde takket være tilgængeligheden af forskellige børsmæglere. Børsmæglerne er den ideelle gateway til hurtigt at tag fordel af prisfald og prisstigninger.

Vil du købe aktier på lang sigt? I dette tilfælde er en pålidelig børsmægler det bedste sted at være at åbne en konto. Nedenfor finder du en oversigt over børsmæglere, hvor aktier kan købes til fordelagtige priser:

Hvad betyder aktier?

Før du begynder at investere i aktier, er det vigtigt at forstå, hvad bestande er nøjagtigt. En aktie repræsenterer en ejerandel i et selskab. Større virksomheder udsteder aktier for at samle penge. Enhver kan derefter købe disse aktier gennem børsen. Når du køber en aktie, bliver du medejer af en aktier. Dernæst er der to måder at tjene penge med aktier. Klik her, hvis du vil vide, hvad aktierne nøjagtigt er. Ønsker du straks at gå til et bestemt kapitel i artiklen? Brug venligst nedenstående knapper:

- Hvordan kan man tjene penge med aktier?

- Hvorfor skulle man investere i aktier?

- Hvad er risikoen ved at investere i aktier?

- Hvordan bestemmes prisen på en aktie?

- Hvordan man investere i en fond?

- Hvilken strategi er bedst for dine aktieinvesteringer?

- Hvad er fordele og ulemper ved aktier?

- Tjek her vores nyttige tip til dine aktieinvesteringer.

Hvordan kan man tjene penge med aktier?

Når du ejer aktier, er der to måder at tjene penge på dem. Hvad er de bedste metoder til at tjene penge på aktier?

Metode 1: gennem en prisstigning

De fleste mennesker er fuldt ud klar over, at aktiekurserne løbende går op og ned. Du kan tjene penge ved at sælge dine aktier med en fortjeneste. I dette tilfælde handler det om at købe aktierne på det rigtige tidspunkt. Hvis du formår at købe aktier til en relativt lav pris, kan du derefter sælge dem igen til en højere pris.

Metode 2: gennem udbytte

Nogle virksomheder vælger at dele en del af deres overskud med deres aktionærer. Disse overskud fordeles af et selskab gennem et udbytte. Et udbytte gør det derfor muligt at tjene en ekstra indkomst med dine aktier. Ønsker du at vide mere om udbytte? Læs denne artikel.

Hvorfor du bør investere i aktier?

Fordi du forstår nu hvordan investering i aktier fungerer, kan du undre dig over: hvorfor skulle jeg investere i aktier?

En stor ulempe ved dine besparelser er, at værdien falder over tid. Du modtager næppe nogen rente på din sparekonto. I mellemtiden får inflation den normale pris på produkter til at stige. Derudover betaler du i nogle tilfælde også skat af dine opsparing. Investering kan være en metode til at modvirke den reducerende værdi af dine opsparing.

På den anden side er det en rentabel forretning at investere på lang sigt. Det gennemsnitlige investeringsafkast på Dow Jones de sidste 25 år var for eksempel ca. 7 procent. Derfor synes investering i aktier en smart beslutning på lang sigt.

Hvad er risikoen ved at investere i aktier?

Det er sandsynligvis klart nu, at du generelt tjener flere penge med aktier. Aktier er imidlertid ikke en risikofri investering. Du kan miste hele din investering ved at investere i aktier. Aktiekurserne kan falde helt sammen, så du mister en stor del af din investering. Der er desuden altid en chance for, at et firma går konkurs. Når dette sker, mister du ofte hele din investering.

Kort sagt, investering i aktier er ikke helt risikofri! Imidlertid kan risici begrænses ved at sprede din investering. I dette tilfælde investerer du i aktier i forskellige regioner og tilhører forskellige virksomheder. Desuden er det også vigtigt at kun investere penge, som kan gå glip af i nogle få år. På den måde kan du også overleve kriser, og du behøver ikke at sælge dine aktier til for lave priser.

Nedenfor finder du alle specifikke risici forbundet med aktieinvesteringer:

- Risikoen for at miste hele din investering.

- Markedsrisiko: hele markedet kan kollapse under en krise.

- Volatilitetsrisiko: markeder kan være meget ustabile med priser, der kraftigt bevæger sig op og ned.

- Sektorspecifik risiko: Dette betyder, at visse sektorer kan fungere dårligt.

- Aktiespecifik risiko: Dette betyder, at en bestemt aktie klarer sig dårligt.

- Timing risiko: hvilket betyder, at du køber en aktie i det forkerte øjeblik.

- Valuta risiko: Foretag tab ved investering i eller med udenlandsk valuta.

Hvordan bestemmes prisen på en aktie?

Grundlæggende bestemmer udbud og efterspørgsel prisen på en aktie. Aktiekursen stiger, når der er en stigende efterspørgsel efter en bestemt aktie. Tværtimod vil aktiekursen falde, når der er et faldende efterspørgsel efter en bestemt aktie. Vellykket investering i aktier holder derfor et meget øje med den seneste markedsudvikling.

To analysemetoder kan bruges til at forudsige prisen på en aktie:

- Grundlæggende analyse: analysere det underliggende antal virksomheder.

- Teknisk analysis: genkende mønstre og reagere korrekt på dem.

Investering i aktier med en fond

Vil du med jævne mellemrum investere et vist beløb, men har du lidt tid til nøje at studere og analysere aktier? I dette tilfælde kan det være din vej at investere dine penge i en investeringsfond. En investeringsfond er en fond, der automatisk investerer dine penge i forskellige aktier. En stor fordel ved en fond er det faktum, at det ofte er muligt at anvende en god og udvidet spredning af dine investeringer.

Investeringsfonde giver dig valget mellem mere aktive og mere passive fonde. Aktive midler forsøger at besejre markedet og er generelt dyrere. Passive fonde følger et indeks og er generelt billigere. For de fleste er den passive investeringsfond det rigtige valg.

Forskellige aktie investering strategier

Der er forskellige måder at investere i aktier på. Nedenfor diskuterer vi nogle af de mulige strategier.

Kapitalvækst

Du kan vælge at købe aktier med det formål at vokse din kapital. I dette tilfælde køber du aktier i håb om, at deres værdi vil stige i fremtiden.

Opbygning af en indkomst

Andre investorer sigter mod at opbygge en indkomst med deres aktier. Derefter køber du aktier, der regelmæssigt betaler udbytte.

Short salg

Du kan også vælge at go short på aktier. I dette særlige tilfælde tjener du penge, når aktiekursen falder. Denne investeringsstrategi er mere spekulativ.

Hvad er fordelene ved at investere i aktier?

Høj fortjeneste kan opnås med aktier.

- En indkomst kan opbygges gennem udbytte.

- Aktier er lette at købe og sælge.

- Du har udvidet en række aktier at vælge imellem.

Hvilken ulemper er ved at investere i aktier?

- Investering i aktier kræver en mere aktiv tilgang sammenlignet med pengene på din opsparingskonto.

- En masse penger kan gå tabt med individuelle aktier.

- Afkastet på investeringen er ikke forudsigeligt.

Investering i aktier tips

Ved at bruge disse tips vil du opnå bedre resultater med dine investeringer i aktier. Før du køber en aktie, er det en god ide at først analysere og undersøge virksomheden. Kontroller først den samlede økonomiske situation: er økonomien voksende eller faldende? Efter dette kan du undersøge virksomhedens resultater i de sidste år. Overvej også virksomhedens vision erklæringer, og sørg for, at de stemmer overens med dine egne ideer og forventninger.

Udover er praksis nøglen til succes. Gå ikke straks ind i den dybe ende. Smarte investorer starter med en lille investering for at kontrollere, om de investerer i aktier på den rigtige måde. På denne side har vi listet forskellige parter, der kan bruges til at prøve at investere gratis og uden risici ved at bruge en demo.

Vil du gerne have flere tips om investering i aktier? Læs artiklen aktier for dummies!

Langsigtet strategi

Når du har valgt at investere på lang sigt, skal du ikke forvente et højt afkast på kort sigt. Der er stadig lagre, der vil stige markant, men på tværs af linjen er aktiekurserne også regelmæssigt faldende. Derfor kan det være en god ide at købe aktier til et fast beløb hver måned. Du kan købe $100 eller $1000 værdipapirer hver måned. På denne måde spreder du dine investeringer, og du vil undgå at satse alle dine penge på toppen af pris bølgen.

Takket være introduktionen af CFD brokers kan forbrugerne endelig tag fordel af stigende og faldende priser. CFD brokers giver dig nemlig mulighed for at go short, så du tjener penge, når prisen falder. Især for day traders, folk, der aktivt investerer på daglig basis, kan denne volatilitet gøre det muligt at opnå et højt afkast.

Kategori investering i aktier: læs mere

I kategorien investering i aktier diskuterer vi alt, hvad der er relateret til investering i aktier. Tænk blandt andet på valg af dine aktier, specifikke aktier, som vi vil diskutere, og diskussionen af de forskellige tilgængelige investerings metoder.

Efter de forskellige kriser er der plads til vækst igen. Desuden er investering i aktier mere attraktiv end nogensinde takket være introduktionen af forskellige online børsmæglere. Online børsmæglere giver dig mulighed for hurtigt at tag fordel af stigende og faldende priser.

More Articles

Investering under coronavirus

Coronavirus breder sig hurtigt og har stor indflydelse på verdensøkonomien. I mellemtiden har panikken også haft en negativ indflydelse på de internationale børser. Ikke mindre er det netop i denne situation, at De som investor kan være til stor gavn. I denne artikel vil du opdage, hvordan du kan tjene penge ved at investere under coronavirus udbruddet. Vi forsker også i, hvilke aktier der kan være interessante at købe, og du kan læse vores prognose for økonomiens fremtid.

Tjen penge med coronavirus

Det lyder lidt groft: At tjene penge med coronavirus. Alligevel kan det ikke benægtes, at det er disse typer kriser, der ofte giver gode muligheder for den intelligente investor. Der er forskellige strategier, som man kan anvende for at tag fordel af tider med kaos og faldende priser faldende priser. Men hvilken strategi kan du anvende bedst? Vi ser på forskellige investeringsstrategier, som man kan anvende under coronavirus.

Strategi 1: køb nedsate aktier

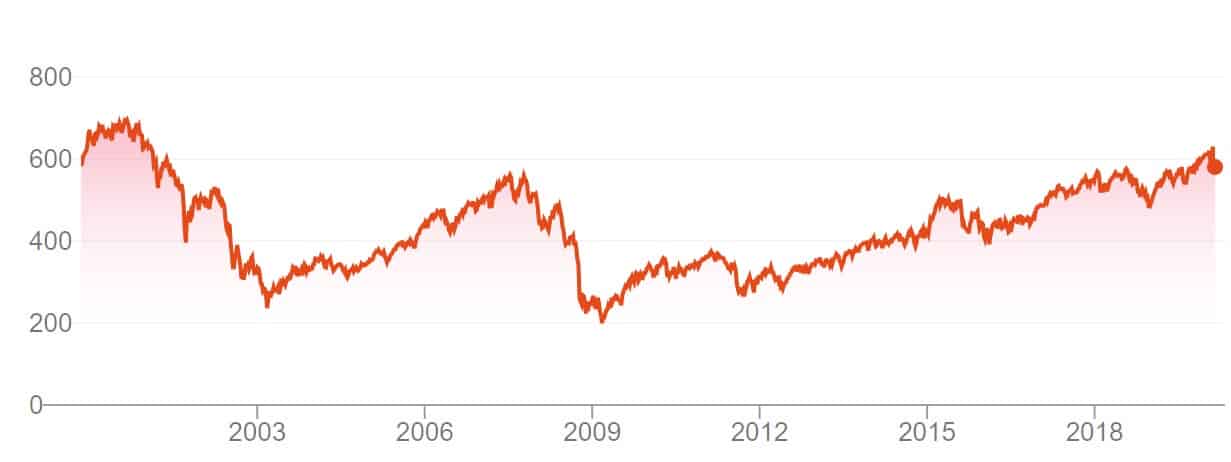

Folk reagerer ofte lidt ekstremt i panik. Når aktiemarkederne begynder at bryde sammen, accelereres processen ofte i krisetider. Folk dumper deres aktier uden at analysere den faktiske situation ordentligt. Folk glemmer ofte, at der efter en krise næsten altid er en betydelig genopretning. I grafen nedenfor kan du bevidne, at aktiekurserne er blevet genoprettet efter kreditkrisen i 2008:

I krisetider er det derfor klogt at se efter tilbud. Mange aktiekurser falder mere drastisk, end man ville forvente baseret på virksomhedens resultater. Det er sandsynligt, at coronavirus vil være under kontrol på et tidspunkt i fremtiden, og de fleste virksomheder vil kunne fortsætte, som de gjorde før. Mange virksomheder pådrager sig naturligvis tab på grund af virussen. Salget i mange regioner reduceres, og dette skader disse virksomheders rentabilitet. Disse problemer er imidlertid sjældent strukturelle eller permanente.

Det kan derfor være meget attraktivt at købe aktier i virksomheder, der fungerede godt før coronavirus spredning. Når man beslutter sig for at købe aktier, er det vigtigt at vælge en børsmægler med lave transaktionsomkostninger. Har du lyst til at vide hvilke børsmæglere der har de billigste løsninger for at købe aktier? Brug knappen nedenfor at finde en pålidelig børsmægler til at købe aktier under corona krisen:

Metode 2: activ handel

Vil du reagere på situationen med coronavirus på kort sigt? Aktiv handel kan være den bedste beslutning i denne sag. Med aktiv handel har du mulighed for at afgive ordrer til faldende priser. Vi opfordrer til, at vi spekulerer på en faldende aktiekurs going short. Når man go short, opnår man et positivt afkast, når prisen falder og et negativt afkast, når priserne stiger.

Coronavirus og panik omkring virusset havde en stærk negativ indflydelse på udviklingen i aktiekurserne. Man kan tag fordel af dette ved at gå ned på visse aktier. Du kan gøre det ved at go short ved at bruge CFD’er. eToro er en god børsmægler til handel med CFD’er under coronavirus. Med eToro er du altid beskyttet mod en negativ balance. Takket være tilstedeværelsen af en gearing kan man desuden spekulere på prisfald og prisstigninger med en lille investering.

Vil du prøve at handle aktivt under coronavirus uden risiko? Når du bruger knappen nedenfor, kan du prøve at handle gratis med en ubegrænset demo konto:

Optioner

Er du villig til at tage nogle større risici og spekulere mere aktivt? Når dette er tilfældet optioner kan det være en interessant mulighed. Med optioner kan man spekulere på prisfald og prisstigninger på forskellige lagre og indekser. Du kan anvende yderligere gearing til muligheder gennem CFD’er. Hvis man køber de rigtige optioner, kan man i nogle tilfælde nå til flere hundrede procent i løbet af dage.

Vil du vide, hvor kan du prøve at investere i optioner, der er risikofrie, med en demo? Brug knappen nedenfor for at sammenligne de forskellige demoer gratis:

Hvad er coronavirus nøjagtig?

Før du investerer under et coronavirus udbrud, er det vigtigt, at du forstår, hvad virussen er. Coronavirus er ikke en eneste virus. Coronavirus er en familie af mange hundrede virus, der kan forårsage forskellige symptomer. Symptomerne minder om de almindelige forkølelse, men der kan også opstå vejrtrækningsproblemer.

Det nuværende udbrud er relateret til COVID-19, som er en af de syv medlemmer af corona familien, som kan overføres til mennesker. De første infektioner fandt sted i Kina i slutningen af December. Kinas stædige kommunistiske parti administration var ikke i stand til at begrænse udbruddet som følge af en verdensomspændende epidemi.

På det tidspunkt, hvor der skrides (29. februar 2020) er der over 80.000 globale infektioner, hvoraf 3.700 er uden for Kina. Desuden er 2.800 mennesker døde af coronavirus indtil nu. Virussen er nu dukket op i Sydkorea, Italien og Iran. Heldigvis er virussen ikke ekstremt dødelig.

Eksperter anslår at viruset vil være dødelig i blot to til tre procent af tilfældene. Virussen er særlig farlig for de gamle og svage.

Hvad er virkningen af coronavirus på børserne?

Corona virusset har en negativ indvirkning på aktiekurserne. Priserne på de største fondsbørser faldt mere end 10 procent i ugen fra den 24. til den 29. Februar. Selskaberne i Dow Jones og NASDAQ er i øjeblikket flere hundrede milliarder mindre værd. Nedenfor kan man se, hvordan hastigheden udvikler sig i coronavirus:

Andre internationale børser klarer sig også dårligt. De vigtigste børsindekser for Europa faldt med mere end 10% på grund af coronavirus virkninger. Aktiemarkedet har ikke haft så dårlig en uge siden kreditkrisen i 2008.

Hvilke aktier er på vej ned?

Næsten alle aktierne er på vej ned. Men nogle aktier gør det betydeligt værre end andre. Aktier, der fokuserer på luftfart, turisme, biler, råvarer og teknologi, klarer sig særlig dårligt. Tror De, at faldet i disse aktiekurser er for overdrevet? Så kan du begynde at lede efter store indkøbsmuligheder!

Hvordan fungerer en sikre skattely?

Desuden viser priserne på andre værdipapirer også betydelige ændringer. Priserne på sikre skattely som guld og Schweizerfrancen stiger. Det skyldes, at folk søger forholdsvis sikrere investeringer under krisen forårsaget af coronavirus. Samtidig falder prisen på olie rent faktisk. Efterspørgslen efter olie forventes at falde betydeligt, efterhånden som den samlede handel og industri er gået i stå.

Hvad er indvirkningen af coronavirus på den fremtidige økonomiske udvikling?

Virkningerne af coronavirus for den fremtidige økonomiske udvikling forventes at være begrænsede. Der forventes et såkaldt V-formet opsving. Coronavirus vil begrænse den økonomiske vækst på kort sigt. Efter at være kommet sig fra coronavirus kan der igen opstå yderligere økonomisk vækst. Virkningerne af coronavirus er ikke strukturelle. Der er ingen direkte fundamentale problemer med de selskaber, hvis aktiekursen falder.

Desuden kan vi regne med øget monetær og finanspolitisk støtte fra regeringer, hvis coronavirus fortsat har en negativ indvirkning. IMF har oplyst, at den globale vækst er faldet. For første gang i historien ser vi, at USA, Europa, Japan og Kina gennemfører kvantitative lempelser. Kvantitative lempelser forventes at have en positiv indvirkning på aktiekurserne.

Udvikling af den globale efterspørgsel

Coronavirus har også andre interessante konsekvenser. En konsekvens heraf er faldet i rentesatserne for realkredit. Dette kan naturligvis være til gavn for boligmarkedet, da fast ejendom nu er mere overkommelig. En anden gunstig virkning er reduktionen af CO2-emissionerne. På grund af coronavirus-Kina er Kina 25% mindre end normalt. På grund af faldet i brugen af olie falder brændstofpriserne, hvilket betyder, at forbrugerne har mere købekraft. Dette kan også stimulere økonomien yderligere.

Coronavirus har også mindsket efterspørgslen efter mange produkter. Virksomhederne reducerer priserne på produkter som følge heraf, hvilket yderligere kan stimulere udgifterne. Hvis corona krisen varer for længe, kan det ske på bekostning af arbejdspladser, hvilket kan føre til mere strukturelle fald i økonomien.

Pandemi og globalisering

Vil der til sidst blive fortælling om en omfattende pandemi? Når coronavirus rammer hele verden, forventes panikken at slå igen. Når dette sker, vil priserne sandsynligvis falde senere længere. Som en klog investor er der til muligvis med strategier til at drage fordel af denne situation. Det kan f.eks. være smart at gøre kort på forskellige bestande.

Krisen i corona vil mindske globaliseringens hastede. Internationale regioner, der er stærkt afhængige af international handel, vil gøre mindre godt. Europa er f.eks. stærkt afhængig af handel og kan derfor forvente noget stærkere slag end USA.

Hvem vinder i tider med corona krisen?

Når der er tabere, er der næsten altid nogle vindere. Virksomheder med en stærk online-tilstedeværelse kan gøre overraskende godt. Tænk for eksempel på en webbutik som Alibaba. Flere vil bestille deres ting online, når de ikke længere vil forlade deres hus. Det samme gælder naturligvis virksomheder, der gør det muligt at bestille mad online.

Med hvilke aktier kan du tag fordel af coronavirus?

I krisetider er der altid parter, der nyder godt af det. Som investor kan det være klogt ved investering i virksomheder, der leverer, der kan være ekstra populære under en krise. I dette afsnit drøfter vi nogle virksomheder, som kan tag fordel af coronavirus. Inden man køber aktier i disse selskaber, er det muligt at forudsige og omhyggelig analyse af situationer.

Alpha Pro Tech

Hvilke produkter bliver populære når en virus truer befolkningen? Præcis! Produkter, der gør det muligt at beskytte dig mod virus. Firmaet Alpha Pro Tech leverer produkter, der gør det muligt at beskytte sig selv mod coronavirus. Alpha Pro Tech producerer såkaldte N-95 Partikelfilter. De har øget produktionen betydeligt og kan knap nok holde trit med den voksende efterspørgsel. Aktiekursen er helt sikkert steget kraftigt under coronavirus-udbruddet. Tror De, at krisen vil fortsætte endnu længere? At investere i Alpha Pro Tech er måske en god beslutning i den sag.

Novavax

Novavax er et Svensk selskab, der har været involveret i udviklingen af lægemidler mod Ebola og kulde virus. Disse stoffer er stadig ikke på markedet. I mellemtiden udvikler Novavax også en coronavirus-vaccine. Hvis dette lykkes, vil virksomhedens pris stige betydeligt. Investering i Novavax er meget spekulativ, og resultaterne er stærkt knyttet til udviklingen af udviklingsprocessen.

Novacyt

Et andet selskab, der nyder godt af coronavirus, er Novacyt. Dette selskab er involveret i udviklingen af diagnosetest. Virksomheden har frigivet en lovende test for coronavirus. Hvis denne test er fuldt godkendt i USA, kan dette give en yderligere saltvandsindsprøjtning. Investering i aktier Novacyt er meget spekulativ, men også potentielt meget rentabel.

Philips

Kina og andre lande, der er berørt af udbruddet af coronavirus, vil lede efter leverandører af medicinsk udstyr. En mulig kandidat til levering af dette medicinske udstyr er Philips. Lykkes det firmaet at få nye ordrer? Dette kan give Philips en saltvandsindsprøjtning, og aktiekursen vil sandsynligvis stige.

Online indkøb

Aktier i virksomheder, der er involveret i online indkøb, kan også gøre godt i fremtiden. Alibaba kan forvente en stigning i ordrerne, da mange kinesiske forbrugere sidder fast. Vil virussen også sprede sig til Amerika? Det samme kan gælde Amazon i dette tilfælde. Generelt vil folk bruge mere tid online. Virksomheder, der hovedsagelig tjener penge på internettet, forventes at udføre bedre opgaver.

Flyselskaber

Investeringer i luftfartsselskaber kan også give et godt afkast på lang sigt. Air France – KLM ‘s aktie har f.eks. haft en hård tid. Det er ikke mærkeligt, når man ser på, at virksomheden skulle aflyse et stort antal flyvninger. Når virussen er slået, kan det være business as usual, og aktiekursen kan komme sig.

Sikre skattely

Sikre skattely som obligationer, den Schweiziske franc, guld og Bitcoin kan alle tag fordel af coronavirus. Priserne på disse værdipapirer kan stige, især på kort sigt. Som en hurtig investor kan du selvfølgelig stadig drage fordel af denne prisstigning.

Hvad skal du gøre med dine nuværende investeringer?

De spekulerer måske på, hvad De skal gøre med Deres nuværende investeringer under krisen i Corona. Er det tilrådeligt at sælge dine aktier? Sikkert ikke. Virkningerne af coronavirus forventes at være ret midlertidige. Virksomhederne selv har ikke ændret sig væsentligt. Det er virusset som en ydre faktor, der påvirker aktiekurserne så stærkt.

Du kan beskytte din portefølje ved at købe put optioner. De modtager en sum penge i tilfælde af et kraftigt fald i aktiekurserne. Disse penge kunne kompensere for den lavere værdi af din aktieportefølje. Det er faktisk en form for forsikring. Husk, at du betaler en præmie for en forsikringspolice: At beskytte din portefølje med put optioner er ikke gratis!

Man kan også se corona krisen som en stor mulighed. Man kan bruge de faldende priser til at opnå gunstige investeringsresultater. Du kan gøre det ved at kigge efter interessante tilbud. Markederne vil komme sig langsomt efter, at virussen er udryddet. Som en klog investor kan man tag fordel af dette.

Hvorfor stiger og falder aktiekurser?

Hvis du kan estimere, hvornår aktier kommer til at stige eller falde, kan du få et godt overskud på aktiemarkedet. Et fald eller en stigning i værdien af aktier kan have mange årsager. I denne artikel diskuterer vi de forskellige årsager, der kan få en aktie til at stige eller falde i værdi.

Hvorfor ændrer aktier sig i værdi?

Aktiekurser stiger og falder konstant: det skyldes det konstante spil mellem udbud og efterspørgsel. Når flere investorer ønsker en aktie, stiger prisen. Samtidig ser du, at prisen på en aktie falder, når mange sælger den. Hvis du vil opnå gode resultater med investeringer i aktier, er det vigtigt at komme med forudsigelser om den fremtidige efterspørgsel efter en bestemt aktie.

Fortjeneste prognose og kvartals resultater

Forventninger til det overskudsbeløb, som et selskab vil opnå, påvirker aktiekursen. Hvis der er en meget positiv resultatforventning, giver dette en virksomheds aktier et godt fremtidsperspektiv. Som følge heraf vil flere investorer ønske at købe en aktie. En negativ resultat prognose har derimod naturligvis den modsatte effekt.

De forventninger, der udtrykkes om en virksomheds tal, er interessante, fordi de giver dig mulighed for at forudsige stigninger og fald i fremtiden. Du får dog først sikkerhed, efter at kvartals tallene er offentliggjort. I det øjeblik vil aktionærerne med sikkerhed vide, hvilke resultater der er opnået, og vil handle i overensstemmelse hermed.

De stærkeste bevægelser kan ses, når de realiserede tal afviger stærkt fra forventningerne. På børsen ser du, at forventninger ofte allerede er inkorporeret i prisen. Hvis tallene er skuffende, kan prisen på en aktie pludselig falde kraftigt, mens positive resultater kan føre til en kraftig stigning.

Social og økonomisk udvikling

Den udvikling, der finder sted i verden, har også en effekt på aktiemarkedet. Hvis der for eksempel er et usikkert politisk klima i en bestemt del af verden eller en trussel om krig, vil aktierne i virksomheder i denne region falde. Naturkatastrofer er også en årsag til pludselige ændringer i aktiekursen.

I øvrigt påvirker den negative udvikling i verden ikke altid negativt værdien af aktier. For eksempel kan en trussel om krig i en del af verden øge værdien af aktier i en anden del. Virksomhedernes konkurrenceposition i de ‘sikre områder’ forbedres derefter. Når usikkerheden på aktiemarkedet stiger, ser du, at investeringer, der betragtes som sikre værdistigninger: eksempler på dette er guld og sølv.

Et godt eksempel på en politisk situation, der kan få stor indflydelse på aktiekurserne, er handelskrigen mellem Amerika og Kina i 2020. Da begge lande øgede told på produkter, faldt handelen mellem dem, hvilket er dårligt for forretnings resultaterne. De ekstra foranstaltninger, der er truffet mod Huawei, har for eksempel lagt et betydeligt pres på virksomhedens resultater.

Derfor, hvis du vil investere i bestemte regioner, er det bestemt værd at undersøge, hvad der foregår. På den måde kan du bedre forudsige, om aktiekurserne vil stige eller falde i fremtiden.

Inflation og renter

Den inflation og renter, der er fastsat af Centralbanken, påvirker også aktiekursen. Inflation er stigningen i prisniveau på produkter i en region. For obligationer er inflation dårlige nyheder: fremtidige betalinger er mindre værd. Aktier er lidt mindre påvirket af inflation: virksomheder kan øge omkostningerne ved deres produkter. Men de materialer, de skal købe, koster også mere. Som følge heraf drager et selskab ikke rigtig fordel af inflationen: Kun realvækst i overskuddet har en positiv effekt på aktiekursen.

Renten har en klar effekt på aktiekursen. En lav rente skaber et gunstigt klima for virksomheder, da de kan arrangere finansiering til lave omkostninger. Samtidig ser du, at forbrugerne også køber flere produkter: Det er trods alt mindre attraktivt at spare penge, og det er billigere at tage forbrugskredit. Denne udvikling bidrager til virksomhedens (fremtidige) rentabilitet, så aktiekurserne kan stige yderligere.

Desuden ser du med lavere renter flere penge strømme til aktiemarkederne. Dette sker, fordi det ikke er muligt at opnå et positivt afkast andre steder. Når der er mange penge til rådighed, er det også lettere for banker at investere. Når der købes flere aktier, ser du, at aktiekurserne stiger.

Stiger renten? Så er det vigtigt at være på vagt! En stigende rente kan lægge pres på aktiekursen, da det kan påvirke forretnings resultaterne negativt.

Udbytte politik

En ændret udbyttepolitik kan også få prisen på en aktie til at stige eller falde kraftigt. Når en virksomhed begynder at udbetale flere udbytter, ser du, at aktiekursen ofte stiger. Tværtimod kan et fald i udbyttet lægge pres på aktiekursen. Dette er bestemt tilfældet med aktier, der altid har været kendt som stabile udbytteaktier.

Et godt eksempel på dette kan ses Shells aktiekurs i 2020. Dette firma er kendt for at udbetale et stabilt udbytte. Under påvirkning af corona pandemien var de ude af stand til at betale det tilbagevendende udbytte, hvilket betød, at udbyttet skulle reduceres betydeligt: som følge heraf solgte mange investorer deres aktier, hvilket fik aktiekursen til at falde betydeligt.

På lang sigt skal du dog være forsigtig, når en virksomhed øger udbytte betalinger. Når en virksomhed udbetaler et udbytte, kan disse penge ikke investeres i nye projekter i fremtiden. Tværtimod kan rentable projekter bidrage til en stigende aktiekurs i fremtiden. Når en virksomhed udbetaler for meget udbytte, kan dette lægge pres på rentabiliteten og aktiekursen i fremtiden.

Det er også vigtigt at huske, at aktiekursen falder midlertidigt, efter at der er udbetalt udbytte. Hvis virksomheden udbetaler $1 pr. Aktie, falder aktiekursen med $1. Dette giver mening: Efter udbyttebetalingen vil der være $1 mindre pr. aktie i virksomheden.

Overtagelse rygter

Overtagelses rygter er næsten altid positive for aktionærerne. Når en virksomhed udtrykker interesse, stiger aktiekursen kraftigt. Det andet selskab betaler ofte en præmie, når overtagelsen foregår. Når overtagelsen til sidst ophæves, ser du, at aktiekursen falder tilbage til sit gamle niveau.

Aktie marked tendenser

Når man investere i aktier, er det klogt at bestemme den generelle tendens. Nogle gange er aktiemarkedet klart i en uptrend eller en downtrend. I en downtrend vil du se, at aktierne hovedsageligt falder i værdi, og investortilliden er lav. Ekstreme tilfælde af dette kan ses under en krise: tænk f.eks. På kreditkrisen eller gældskrisen. I en downtrend kan du lede efter gode tidspunkter for at købe aktier tilbage.

I en uptrend bevæger aktiekurserne sig hovedsageligt opad. Dette er selvfølgelig en god ting, når du ejer mange aktier. En kraftig stigning kan være et godt tidspunkt at sælge nogle af dine aktier og tage en kurs stigning.

Aktiesplit

En aktiesplit får også prisen på en aktie til at falde. En aktiesplit reducerer imidlertid ikke værdien af dine aktier: aktiekursen sænkes bevidst. En virksomhed kan gøre dette for at gøre aktier mere tilgængelige for detailinvestorer. Hvis flere detailinvestorer køber aktierne, kan aktiekursen stige over tid.

Med en aktiesplit reduceres værdien af en aktie: for eksempel er din andel derefter $5 værd i stedet for $10. For hver aktie, du ejer, modtager du to, så intet ændrer sig i balance.

Shorters og short squeeze

Som investor kan du satse på et fald i aktiekursen med shorting. Med en short position lover du at levere en aktie i fremtiden til en bestemt pris. Hvis aktiekursen efterfølgende falder, kan du købe aktien billigere og sælge den til den højere pris.

En short position medfører risici: Når kursen stiger kraftigt, vil investorer hurtigt købe aktierne tilbage. Dette kan for eksempel ske, når en virksomhed offentliggør uventet gode tal. De short sælgere forsøger derefter hurtigt at købe aktierne tilbage for at opfylde deres leveringsforpligtelse. Hvis shorters køber aktierne i massevis, kan aktiekursen stige yderligere. Vi kalder dette også et short squeeze.

I sjældne tilfælde kan der endda være et fænomen kaldet cornering. Når en virksomhed har et begrænset antal udestående aktier, kan en smart fond anvende denne strategi. Hvis der for eksempel eksisterer en million aktier, og investorer åbner korte positioner for 1,1 millioner aktier, kan alle aktierne ikke bare leveres. Fonden kan derefter beslutte at købe alle aktierne. På den måde er investorerne med de short positioner i hjørne, da de skal byde mod hinanden for at kunne levere aktierne. Som følge heraf kan aktiekursen pludselig stige kraftigt.

Valutakurser

Valutakurserne kan også påvirke aktiekurserne. Som følge af globaliseringen sælger virksomheder i stigende grad deres produkter til andre regioner. Når en Europæisk virksomhed sælger produkter i Amerika, modtager de dollars for deres produkter. Hvis en Europæisk virksomhed sælger produkter i Amerika, modtager de dollars for deres produkter. Når værdien af euroen stiger kraftigt, svækkes de Europæiske virksomheders konkurrencestilling, fordi produkterne er relativt dyre for andre lande. Udsving i valutakurser påvirker derfor resultaterne af virksomheder, der opererer internationalt.

Dine investeringsresultater påvirkes også direkte af valutakurser. Når du køber Amerikanske aktier med pund, kan du tabe penge, når dollaren bliver meget mere værd mod pundet. Du vil derefter modtage færre pund tilbage, når du til sidst sælger din investering igen.

Kommer aktierne til at stige?

Mange investorer ønsker at vide, om aktierne vil stige i de kommende dage, uger eller endda måneder. Desværre er der sjældent et klart svar på dette: aktiemarkeder er uforudsigelige, og en stigende pris kan simpelthen blive til en faldende.

På længere sigt kan du komme med bedre forudsigelser. Over 30 års tid er der en god chance for, at aktiekurserne stiger. Tidligere er aktiekurserne vokset på lang sigt. Dette er logisk, når man tænker på, at produktiviteten stiger på lang sigt.

Det er dog svært at afgøre, om aktiekurserne stiger i morgen. Derfor er det klogt at tage en forskudt tilgang: ved at købe aktier med jævne mellemrum undgår du at komme ind på markedet på det forkerte tidspunkt.

Vil du vide den bedste metode til investering i aktier? I vores købsguide lærer du alt, hvad du har brug for at vide:

Hvad gør du, når aktiekurserne falder?

Gå ikke i panik, et vigtigt råd. Mange uerfarne investorer sælger deres aktier, når priserne falder, hvilket er ærgerligt. På sigt ser du, at aktiekurserne genopretter.

Det er derfor klogt frem for alt at holde afstand. Husk, at mottoet ingen smerte, ingen gevinst bestemt gælder for investeringer: du skal nogle gange bløde lidt for at opnå et højere afkast på lang sigt. Når alt kommer til alt, når du lægger pengene ind på en opsparingskonto, ved du med sikkerhed, at dine penge vil være mindre værd.

Især når priserne falder, kan du også kigge efter gode muligheder og gode tilbud. Når aktierne er faldet tilstrækkeligt, kan du ofte købe dem til en gunstig pris. Du kan derefter opnå en høj afkast på kort tid.

Hvad gør du med nyhederne?

I nyhederne læser du ofte kun overskrifter, der vedrører den korte sigt; aktiemarkedet krasjer, eller der opnås nye rekorder. Hvis du vil investere godt, er det bedst at undgå disse almindelige medier så meget som muligt. Formålet med medierne er at holde din opmærksomhed med voldsomme overskrifter. Husk på, at en investor har tid som en bedste ven; derfor bør du ikke fokusere for meget på den korte sigt.

Hvilke aktier skal man købe lige nu?

I denne artikel ser vi på, hvordan du kan bestemme, hvilke aktier der skal købes. Når alt kommer til alt, hvornår kob aktier, det er vigtigt at træffe de rigtige beslutninger; i denne artikel vil vi kort se på, hvordan man køber aktier, og derefter vil vi se på, hvilke aktier der skal vælges.

Hvordan kan man købe aktier?

Du kan købe aktier hos en online børsmægler, eller såkaldt broker. En børsmægler gør det muligt at købe eller sælge aktier med få klik. Det er vigtigt at træffe den rigtige beslutning. Hvilken broker du vælger, vil i sidste ende afgøre, hvor meget afkast du får ved at købe aktier; transaktionsomkostningerne varierer meget fra børsmægler til børsmægler.

Har du lyst til at vide hvilken børsmægler du bedst kan investere i aktier? Så tag et kig på vores oversigt over de bedste børsmæglere:

Hvilke aktier er bedst at købe?

Aktier, der er i tråd med nutidens tendenser, er ofte det bedste valg. Men hvad skal du være opmærksom på, når du vil investere i en aktie? Vi diskutere et par viktige faktorer.

Lav aktiekurs

Det er fornuftigt at købe aktier relativt billigt. Derfor er det smart at kigge efter gode tilbud på børsen: en god handel er en virksomhed, der handler relativt lavt, men har et stort potentiale.

Du kan derefter eksempelvis se på pris/indtjening ratio. Pris/indtjening ratio angiver, hvor mange gange overskudd handles. Sammenlign dette tal for virksomheden med tallene fra sammenlignelige virksomheder for at afgøre, om det er smart at investere i virksomheden.

Ved at analysere virksomheden korrekt kan du afgøre, om virksomheden handles under dens egenværdi. Hvis dette er tilfældet, kan det bestemt være smart at købe aktien.

Forretningsmodel fokuseret på fremtiden

En lav værdiansættelse alene er ikke nok grund til at købe en aktie. Det er også vigtigt, at virksomheden har en forretningsmodel, der fortsat vil fungere godt i fremtiden. Hvis dette ikke er tilfældet, kan rentabiliteten og derfor virksomhedens egenværdi falde i fremtiden.

Undersøg derfor, om virksomheden har en klar vision for fremtiden. Et firma som Ahold reagerer for eksempel smart på den seneste udvikling. Med supermarkedet Albert Heijn betjener de mennesker på traditionel vis, mens de med webshoppen Bol.com også sælger produkter på internettet. Albert Heijn er et Hollandsk supermarked og Bol.com er en Hollandsk Amazon type websted.

Denne form for distribution er under alle omstændigheder et attraktivt punkt for en aktie. Når en virksomhed ikke lægger alle sine penge på en idé, er du bedre beskyttet mod uventet udvikling.

En rolle for bæredygtighed

Klimaet bliver højere og højere på dagsordenen, og det ser også ud til at gælde for investorer. Undersøg derfor, om den virksomhed, du vil investere i, er opmærksom på at gøre forretningsprocesser mere bæredygtige. I fremtiden vil regeringen sandsynligvis presse dette mere og mere op: virksomheder, der halter bagefter, vil blive udsat for højere omkostninger. Desuden er klimabevidste investorer mere tilbøjelige til at ignorere aktier i miljøforurenende virksomheder, hvilket naturligvis lægger pres på prisen.

7 ting at være opmærksom på, når du vælger aktier

Når du vælger en aktie, kan du i det mindste være opmærksom på følgende:

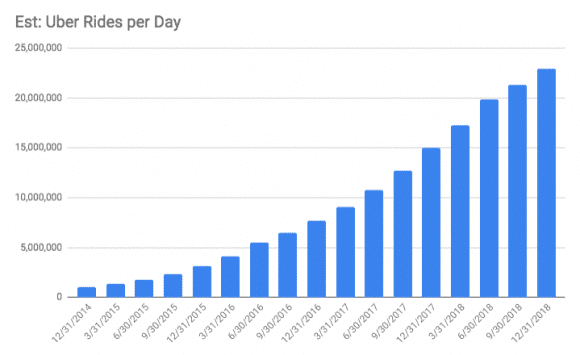

Vækst

Se om virksomhedens indtægter vokser over en længere periode. Vækst er i sidste ende nødvendig for at øge værdien af en aktie. For at afgøre, om en vækst trend fortsætter, kan du undersøge de produkter og tjenester, der tilbydes. Se, hvordan disse produkter passer ind i konkurrence landskabet, og afgør, om virksomheden står stærkt internationalt.

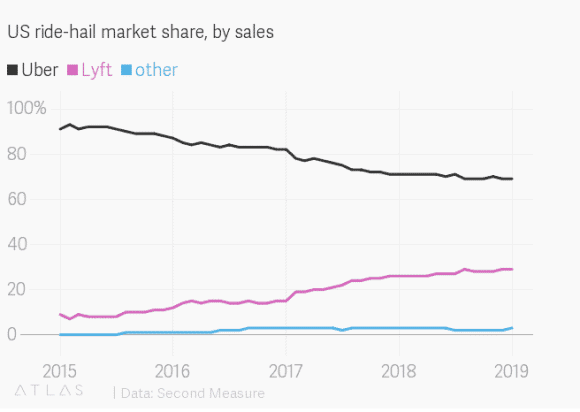

Konkurrence

Konkurrence kan slå en virksomhed ihjel: Når du vælger en aktie, er det derfor afgørende at se nærmere på konkurrencen. Find ud af, hvordan virksomheden skiller sig ud fra konkurrenterne, og kontroller, om dens markeds aktie vokser eller falder. Invester ikke i en Myspace eller Nokia: den slags virksomheder vil i sidste ende konkurrere mod de mere innovative Facebook og Apple.

Gæld / egenkapital ratio

Gæld er ikke nødvendigvis dårlig: Når en virksomhed opnår et positivt resultat med gælden, bidrager det enda til driftsresultatet. Gæld er imidlertid også farligt: Hvis præstationen mangler, kan et selskab endda gå konkurs. Undersøg derfor, om der er et højt forhold mellem gæld og egenkapital. I nogle sektorer er dette forhold højere: tænk f.eks. på byggeri. Sammenlign figuren med sammenlignelige virksomheder for at se, hvordan virksomheden klarer sig på det niveau.

P/E af pris indtjeningsforhold

With this figure, you can determine at a glance how the company is doing in relation to its spekuleres. With the P/E value you can determine whether a company is under- or overvalued. The ratio is especially useful for comparing companies in the same sector.

Udbyttepolitik

Udbyttepolitikken kan også være en vigtig faktor ved beslutningen om, hvilke aktier der skal investeres i. Hvis virksomheden periodisk udbetaler en stabil udbytte, dette er en god indikation på, at virksomheden har opbygget en stabil position. Pas dog på for virksomheder, der betaler meget højt udbytte: Disse typer virksomheder investerer muligvis ikke nok penge i deres vækst.

Når en virksomhed pludselig ikke udbetaler et udbytte, behøver det ikke at være en dramatisk nyhed: nogle gange har virksomheden brug for pengene til et nyt projekt eller for at overleve en økonomisk krise.

Ledelse

Effektiv ledelse er afgørende for en virksomhed: en virksomhed uden en god styrmand går under. Undersøg derfor, om den nuværende ledelse styrer virksomheden på en fornuftig måde. Stoler du ikke på folkene i spidsen for virksomheden? Så er det bedre at vælge en anden andel.

Stabilitet

Nogle aktier er meget ustabile: de bevæger sig konstant op og ned, så det ser ud til, at markedet ikke kan bestemme værdien af en aktie. Når du vælger en aktie på lang sigt, er det bedre at vælge en stabil aktie. Gå efter en virksomhed med pæn, stabil vækst og en stærk vision for fremtiden. På den måde kan du drage fordel af din investering på lang sigt!

Vækst aktier eller stabile aktier?

Når du beslutter dig for, hvilke aktier du vil investere i, kan du vælge mellem vækst aktier eller stabile aktier. Vækstaktier er aktier i virksomheder, der ofte stadig skal bevise sig selv. Disse aktier handles til en meget høj pris: Den fremtidige forventede vækst er allerede inkluderet i aktien. I nogle tilfælde er virksomheden stadig tabsgivende, men investorer er stadig begejstrede på grund af den store årlige stigning i omsætningen. I denne kategori finder du mange teknologi aktier: tænk på Uber eller Tesla, for eksempel.

Stabile aktier er aktier i virksomheder, der allerede har bevist sig selv. Du finder etablerede navne som f.eks Wal-Mart eller Shell, for eksempel. Disse typer virksomheder vokser ofte ikke enormt længere, og du opnår ikke et betydeligt afkast med en investering i en lignende virksomhed. I stedet kan du forvente et stabilt, men langsomt afkast. Disse typer virksomheder udbetaler ofte også et årligt udbytte, som giver dig mulighed for at opbygge en lille indkomst som investor.

Når du vælger aktier, skal du spørge dig selv, hvad du synes er vigtigere. Vil du opnå et højt afkast, og er du parat til at tage høje risici? Så kan en vækst aktie være en interessant mulighed. Foretrække du en stabil kapitalstruktur? Vælg derefter en kurv med stabile aktier.

Hvilke aktier vælger fagfolk?

Du kan også se på forskellige websteder, hvilke dele analytikere vælger. De råder dig derefter til at købe eller sælge bestemte aktier. Nogle gange råder de dig også til at holde en aktie.

For lægmanden kan det bestemt være interessant at se, hvilke aktier der vælger professionelle. Det er dog vigtigt selv at bestemme, hvilke aktier der er interessante for dig. Fagmanden kan anvende en helt anden strategi: Hvis rådgiver foretrækker at investere i spændende virksomheder, og du leder efter en stabil fond, er det bedre at ignorere hans råd.

Få valgt aktier

Har du lidt eller ingen interesse i de finansielle markeder? Så kan det være klogt at outsource udvælgelsen af aktier. Den bedste måde at gøre dette på er at investere i en ETF. En ETF er en fond, der investerer i en kurv med aktier. Men i hvilke aktier investerer fonden egentlig? Dette varierer meget: Nogle fonde investerer i globale aktier, mens andre følger et indeks som f.eks. AEX.

En investering i en ETF har den fordel, at dine penge er pænt fordelt på forskellige investeringskategorier. Derudover er administrationsomkostningerne på en ETF lave, så du stadig kan opnå et godt afkast.

En god fest til køb og salg af ETF’er er DEGIRO. Hos DEGIRO betaler du ingen transaktionsomkostninger, når du køber midler fra kernevalget. Brug knappen til direkte at åbne en konto hos DEGIRO:

Investerer du på kort eller lang sigt?

Inden du kan bestemme, hvilken aktie du skal købe, er det klogt at afgøre, om du vil investere på kort eller lang sigt. Denne beslutning er vigtig, fordi den helt vil ændre din strategi.

Nogle mennesker har en mindre tidshorisont på et par dage til flere uger. Når du køber aktier på kort sigt, bør du vælge en mægler med lave transaktionsomkostninger. Det er også vigtigt at være opmærksom på de seneste nyhedsreporter. Tænk f.eks. på nyheden om, at et nyt produkt udgives af et teknologivirksomhed; dette kan give prisen på en aktie et midlertidigt løft.

På lang sigt er det faktisk endnu vigtigere at afgøre, hvilken aktie du vælger. Når alt kommer til alt opbygger du derefter en portefølje, og dermed er det vigtigt at vælge de rigtige aktier. Du beholder aktierne i din portefølje i en længere periode, og det er derfor endnu vigtigere at vælge stabile, rentable virksomheder. De aktier, du køber, skal derefter opfylde disse betingelser.

Hvordan bestemmer du, hvilken aktie du vil købe?

Det er vigtigt at foretage en analyse, før du beslutter, hvilken aktie der skal købes. Det er muligt at føre grundaeggende analyse hvor man ser på nyhederne og de underliggende tal. Endvidere er det også muligt at vælge en aktie på grundlag af tekniske analyse: du leder derefter efter bestemte mønstre i et diagram.

In the short term, technical analysis plays a more important role. In the longer term, the fundamental value of a company needs to be looked at in detail. Subsequently, it is important to determine what the value of a share is. This allows you to determine for yourself whether you think a share is undervalued or overvalued.

På kort sigt spiller teknisk analyse en vigtigere rolle. På længere sigt skal en virksomheds grundlæggende værdi ses detaljeret. Efterfølgende er det vigtigt at afgøre, hvad værdien af en aktie er. Dette giver dig mulighed for selv at afgøre, om du tror, at en aktie er undervurderet eller overvurderet.

Hvis en aktie er undervurderet, skal du købe den og holde hurtigt i den. En aktie kan dog også overvurderes; hvis dette er tilfældet, kan du stadig tjene penge. Det er muligt at aben en short position, i så fald får du fordel af en faldende pris. Hvis du ikke kan afgøre, om der er undervurdering eller overvurdering, er det bedre at lade aktien være i fred.

Et par flere vigtige tips

Det er vigtigt at komme i gang med det praktiske arbejde. Mange mennesker sidder fast uendeligt ved at læse årsrapporter eller nyheder, men på den måde udvikler du ikke en følelse for dem. Mange børsmæglere tilbyder mulighed for at prøve at investere i aktier ved hjælp af en demo. Med en demo kan du prøve mulighederne og opdage, hvilke aktier der fungerer bedst, klik her til at abne en demo >>

Derudover er viden naturligvis magt. Inden man beslutter, hvilke aktier der skal købes, er det vigtigt at have et klart billede af virksomhedens svagheder og styrker. Analyser virksomhedens data og vælg de aktier, du gerne vil investere i. Derefter kan du træffe det sidste valg og begynde at købe aktier.

Den perfekte aktie

I sidste ende er det vigtigt at huske, at den perfekte aktie ikke findes. Det er dog stadig muligt at investere rentabelt i aktier ved at beslutte, hvilke aktier der skal købes. Her er det vigtigt at studere og lære meget, så du forstår de bagvedliggende mekanismer.

Så forvent ikke at blive rig når som helst snart; nej, brug din sunde fornuft og følg ikke mængden som et får. Find din vej til succes, og spred dine risici over flere aktier. Husk på, at det også er muligt at investere i andre værdipapirer såsom obligationer og Forex; ved at sprede mere øges dine chancer for at træffe gode investeringsbeslutninger i sidste ende!

Hvad betyder en aktiesplit?

Virksomheder kan vælge at gå til en aktiesplit. En organisation har altid en god grund til at dele sine aktier. De fleste virksomheder, der fortsætter med en aktiesplit, gør det for at forbedre aktiernes omsættelighed.

Aktiesplit bliver mindre og mindre almindelig. Det er fordi flere og flere investorer handler aktier online, med online CFD-mæglere ligesom Plus500. Ved at handle med aktier online er det muligt at investere i mindre pakker med aktier. Det er derfor aktiesplit ikke altid er nødvendige.

Hvad er en aktiesplit?

I tilfælde af en aktiesplit erstattes de gamle aktier med et antal nye aktier. Dette gøres efter et fast ratio. Hvis du som aktionær står over for en aktiesplit, vil du modtage flere aktier med en lavere nominel værdi pr. Den samlede værdi af din investering forbliver den samme.

Som aktionær vil du blive informeret skriftligt om enhver aktiesplit. I det brev, du modtager, vil du læse præcis, hvad aktiesplittet indebærer. Som tidligere nævnt vil den samlede værdi af din investering altid være den samme. Du vil ganske enkelt modtage flere aktier med en lavere pålydende værdi.

Et eksempel på en aktiesplit

Antag, at selskab X har udstedt 1000 aktier til en værdi af 50 pund. Den samlede værdi af aktierne i selskab X er 50.000 pund. Nu beslutter virksomheden at dele aktierne. Aktier er ikke længere værd 50 pund hver, men 25 pund hver. Det betyder, at hver aktionær med en aktie nu modtager to aktier. Aktiernes samlede værdi forbliver den samme, men antallet af aktier fordobles.

Hvorfor ville et selskab split sine aktier?

De fleste virksomheder, der beslutter sig for at foretage en aktiesplit, gør det for at øge aktiernes omsættelighed. Det betyder, at gruppen af investorer, som en virksomhed kan fokusere på ved salg af aktier, stiger. Investorer med et lille budget foretrækker ofte at købe aktier til en lavere pris. På denne måde har en akties omsættelighed en direkte indflydelse på dens pris. Når flere mennesker (kan) købe aktien, stiger prisen trods alt.

Hvis du foretager en aktiesplit som i dette eksempel, så bliver din aktie pludselig en interessant investering for en større gruppe mennesker. Du kan ikke kun målrette mod investorer med et budget på 50 pund pr. aktie, men også investorer med et budget på 25 pund pr. aktie. Det betyder, at din andels omsættelighed vil stige, hvilket forhåbentlig vil have en positiv effekt på aktiekursen.

På grund af aktiens øgede omsættelighed stiger markedslikviditeten normalt også. Det betyder, at det er lettere at købe og sælge aktier.

Effekten af en aktiesplit på kursen

En aktiesplit påvirker ikke en virksomheds direkte værdi. Den samlede værdi af lagrene forbliver den samme. Organisationen kan dog blive mere værd i den nærmeste fremtid. Hvis aktiekursen stiger som følge af en aktiesplit, stiger værdien af organisationen. Dette er imidlertid ikke altid tilfældet. De fleste virksomheder tag fordel af en højere aktiekurs som følge af en aktiesplit, men dette er ingen garanti.

Hvad er en omvendt split?

Et selskab kan også gå videre til en omvendt opdeling eller en omvendt aktiesplit. Dette kan ske, når en aktie er faldet kraftigt i værdi. Hvis du ejer 2 aktier til en værdi af $25, og virksomheden beslutter at reversere split med et forhold på 2:1, modtager du en aktie med en værdi af $50. Også i dette tilfælde vil virksomhedens værdi ikke ændre sig.

Virksomheder reverserer ofte split for at imødegå ekstreme udsving i valutakurser. Når en aktie er noteret til en cent, kan prisen hurtigt stiger 100%. Mange børser forbyder denne type små aktier, fordi det ville opildne spekulation. Virksomheder kan derefter gå videre til en omvendt opdeling for at opretholde deres notering på børsen.

En omvendt split er ofte ikke et positivt signal for investoren. Selvom den omvendte opdeling ikke direkte påvirker værdien af dine aktier, giver den et negativt signal. Investorer reagerer ofte følelsesmæssigt, hvorved prisen kan falde yderligere efter meddelelsen.

I sjældne tilfælde kan en reserve split også bruges til at reducere antallet af aktionærer. Investorer, der har for få aktier, modtager penge i stedet for en ny aktie.

Splitter virksomheder altid deres aktier?

Ikke alle virksomheder splitter deres aktiekurs. Eksempelvis er aktierne i investeringsselskabet Berkshire Hathaway ikke split. Aktierne i Warren Buffett aktiemarked fond er derfor titusindvis af dollars værd. Han besluttede senere at sætte B aktier på markedet, hvilket gør det lettere for private investorer også at købe aktierne.

Den dyreste fond på den Hollandske børs plejede at være Moeara Enim, som var holdingselskab for Koninklijke Olie. Aktien handlede til cirka 100.000 gylden.

Hvordan udføres en aktiesplit?

En aktiesplit udføres ved at bytte gamle aktier til nye aktier. En aktiesplit kan ikke foretages uden en vedtægtsændring og et generalforsamling. En officiel meddelelse skal også udsendes via pressen. Udvekslingen af aktier sker normalt automatisk, medmindre du stadig ejer dem fysisk. I så fald skal du bringe aktierne til en bank for at gøre børsen mulig.

Short positioner og en aktiesplit

Selv short positioner påvirkes ikke af en aktiesplit: Antallet af short positioner stiger ganske enkelt, så intet ændrer sig i balance.

Virtuel investering i aktier og valutaer

Har du aldrig investeret før, men vil du gerne gøre det? I så fald kan virtuel børs investering være løsningen for dig! I dag kan du prøve online virtuel handel uden nogen risiko. Men hvordan fungerer virtuel handel?

Hvad betyder virtuel investering?

Med virtuel handel, du bruger et online handels program. Med et virtuelt program kan du afprøve mulighederne uden risiko. Aktiemarkedet simuleres, og du kan for eksempel handle med aktier, råvarer, Forex og optioner.

Hvordan kan du foretage virtuelle aktive investeringer?

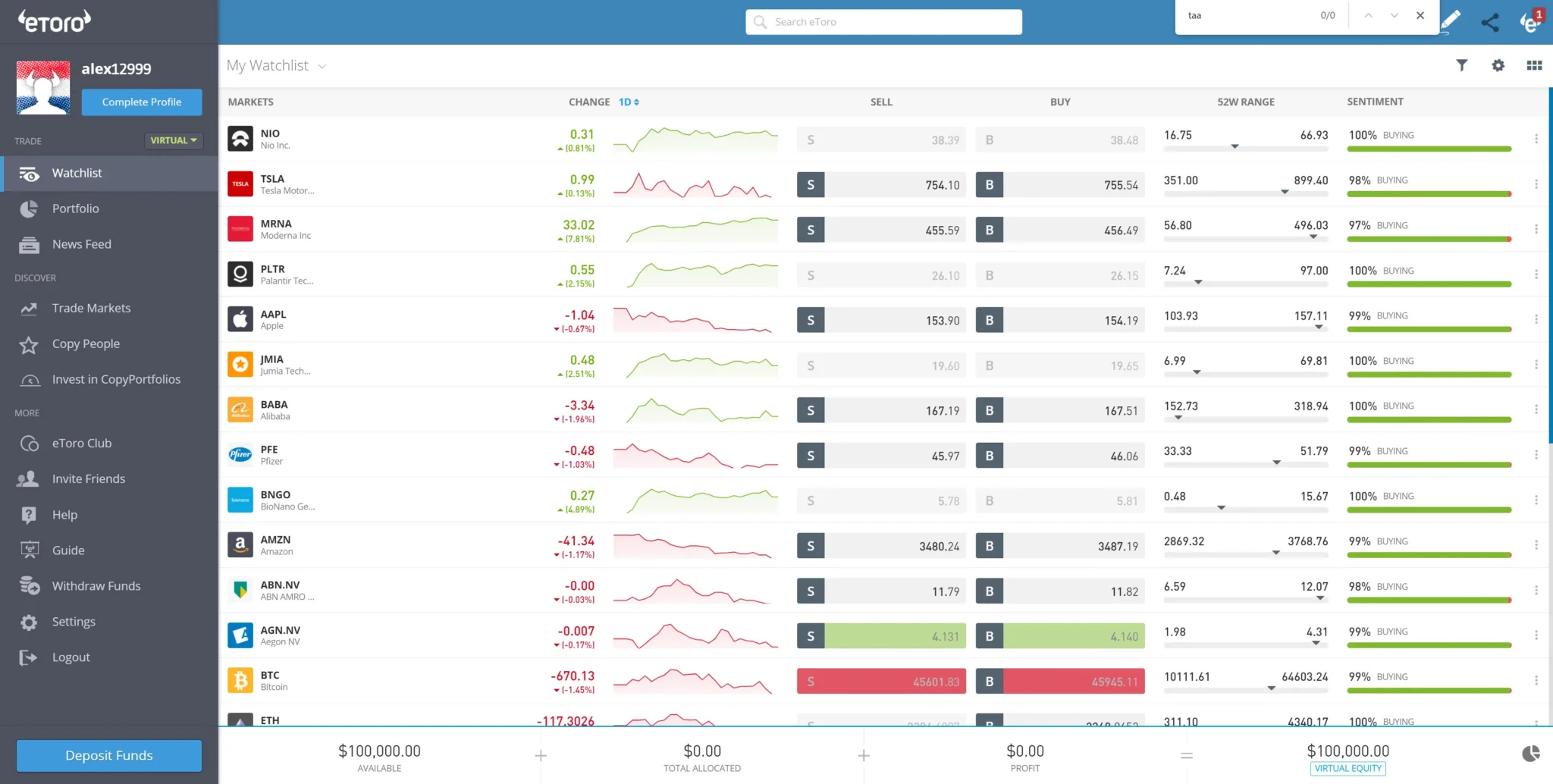

Du kan håndtere praktisk hjælp til den gratis software fra en børsmægler som eToro. eToro tilbyder CFD handel med populære værdipapirer. Derefter kan du begynde at handle med finansielle værdipapirer.

Har du lyst til at prøve det? Brug knappen herunder til at oprette din egen virtuelle konto på eToro med det samme.

Hvorfor virtuel handel?

Alt er 100% virtuelt. Det betyder, at der ikke er nogen risiko for at tabe penge. Alligevel kan du også vælge at investere med rigtige penge. Inden for softwaren kan du nemt skifte til en konto med rigtige penge.

Den virtuelle konto er perfekt til at træne dine færdigheder. Ved at handle praktisk talt bliver du fortrolig med softwaren og opdager, hvordan handel fungerer.

Virtuel Handel ved eToro. Illustrative priser.

Kan nogen handle aktier virtuelt?

Handel med aktier foregik tidligere fysisk, hvor børsmæglere rejste til børsen for at købe og sælge aktier på handels gulvet. Men med den hurtige udvikling inden for kommunikation er mere og mere muligt. I dag kan alle handle aktier virtuelt, og fordi markedet bliver mere og mere digitalt, er omkostningerne ved at gøre det faldet enormt.

Hos eToro kan du eksempelvis praktisk talt handle med aktier uden at betale faste provisioner på dine transaktioner. Brug knappen herunder til straks at åbne en gratis virtuel demo konto på eToro:

Din kapital er i fare. Andre gebyrer gælder. For mere information, visit etoro.com/trading/fees.

Vidste du, at alt dette er muligt?

- Alle kan short sell: du satser derefter på en faldende pris!

- Du kan handle med aktier fra så lidt som hundrede pund.

- Du betaler ingen kommissioner ved handel med CFD’er.

- Du vil ganske enkelt modtage en udbytte på betalingstidspunktet.

- Du kan prøve at investere i aktier 100% gratis med en demo!

Vil du prøve virtuel handel for dig selv? Brug derefter knappen herunder til at åbne en gratis demo:

Hvad skal du passe på i aktier?

Aktier bevæger sig generelt mere uregelmæssigt end valutapar. Fordi markedet for aktier er mindre, kan en artikel i en velrenommeret dagblad allerede have stor indflydelse på aktiekursen. Ved at holde godt øje med nyhederne kan du tjene på disse pludselige bevægelser, da du hurtigt kan købe og sælge aktier stort set.

Når du køber en aktie, angiver du faktisk, at du forventer, at aktien stiger. Hvis dette er tilfældet, vil de penge, du tjener, blive krediteret din konto. Du kan også angive, at du tror, at aktien kommer til at falde, i så fald vil du tjene penge, når kursen falder.

Vil du lære mere om at forudsige prisen på en aktie? Følgende artikler kan hjælpe dig:

- Teknisk analyse kursus: lære at genkende mønstre.

- Grundlæggende analyse kursus: lære at forstå virksomhedens tal.

Bedre resultater med virtuel investering

Der er to grunde til, at virtuel investering kan være mere rentabel end den gammeldags måde at købe aktier på. Den første grund er, at du kan bruge gearing. Ved at bruge gearing kan du også købe et betydeligt antal aktier op med et relativt lavt beløb og derved tjene på hele prisbevægelsen. Det er imidlertid vigtigt at huske, at et gearing instrument også indebærer risici: du kan miste hele dit indskud hurtigere som følge heraf.

En anden grund til, at virtuelle aktiemarkeds investeringer kan hjælpe dig med at foretage mere rentable investeringer, er, at du lærer praktiske lektioner, som du kan anvende til dine investeringer i rigtige penge. Ved at holde styr på de fejl, du laver, kan du forhindre at lave dem igen. På denne måde kan du sikre, at du opnår bedre investerings resultater over tid.

Hvad er den bedste måde at forstå aktier på?

Investering i aktier kan være lidt overvældende i begyndelsen: mulighederne er uendelige! Du kan handle med aktier, der er noteret på FTSE, men også i aktier, der f.eks. handles i Grækenland. Jeg startede selv med at følge nogle specifikke aktier: ved at gøre det vil du automatisk lære at genkende mønstre, og du kan øge chancen for at opnå rentable resultater.

I sidste ende er praksis den bedste måde at lære at tjene penge med aktier. Hos en børsmægler kan du nemt åbne en virtuel konto, som du kan prøve aktiehandel helt uden risiko. Ved at åbne positioner på din konto finder du ud af, om du også kan handle rentabelt!

Vil du sammenligne børsmæglere, hvor du kan åbne en virtuel konto? Brug knappen herunder til at sammenligne de bedste børsmæglere.

Investering i cykliske aktier

Du kan også opnå gode resultater med cykliske aktier. Men hvad er cykliske aktier? Og hvordan kan du investere i cykliske aktier? Du kan læse alt om det på denne side!

Hvad med cyclical stocks?

Cykliske aktier er aktier, der bevæger sig med økonomien. Når det går godt med økonomien, rykker cykliske aktier ofte op. Når økonomien forværres, falder cykliske aktier ofte. Men hvad er den bedste måde at investere i cykliske aktier?

Hvor kan man investere i cykliske stocks?

Du kan investere i cykliske aktier hos en børsmægler. Du kan vælge at inkludere cykliske aktier i din portefølje på lang sigt. Det er vigtigt, at du kan holde aktierne længe nok. Når markedet ikke klarer sig godt, falder aktierne i værdi. Med cykliske aktier kan du derfor opnå et negativt resultat i en lang periode.

Du kan også vælge aktivt at handle med cykliske aktier. På den måde kan du tag fuld fordel af kurs udsvingene på disse aktier. Det er endda muligt at spekulere i et prisfald, så du også kan tjene på det, når det ikke går godt med økonomien.

Vil du vide, hvor du kan købe cykliske aktier? Brug knappen herunder til øjeblikkeligt at sammenligne de bedste børsmæglere:

Hvilken aktier er cykliske?

Cykliske aktier er aktier, der er stærkt afhængige af økonomiske resultater. En sektor, hvor du finder mange af disse aktier, er rejsesektoren. Folk tager kun på ferie, når de har tilstrækkelig indkomst. Når økonomien klarer sig bedre, vil du se, at priserne på disse aktier ofte stiger.

Aktier, der omhandler vikarer er også meget cykliske. Efter alt, et firma som Randstad tjener sine penge på arbejdere. Kun når økonomien klarer sig godt, vil efterspørgslen efter arbejdskraft stige.

Møbelbutikker, restauranter og tøjbutikker er også ofte cykliske. Gad vide, om en aktie er cyklisk? Overvej derefter, om det primært er et luksus produkt. Hvis forbrugerne kan skære ned på produktet eller tjenesten, når økonomien er dårlig, vil virksomheden sandsynligvis være cyklisk.

Rejse Aktier er ofte meget cykliske

Brug af bèta: Cyklisk eller ej?

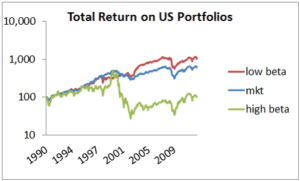

Bèta bruges ofte til investeringer. Med Bèta kan du korrekt bestemme, hvordan aktien bevæger sig med markedet. Bèta angiver sammenhængen med markedet. Vi omtaler også denne værdi som investeringens systematisk risiko.

For eksempel, med en Bèta på 1,2, falder aktiekursen 12 procent for hver 10 procent, som økonomien falder. En Bèta over 1 angiver, at aktien bevæger sig stærkt med markedet og derfor er cyklisk.

Med en Bèta på 0,8 falder aktiekursen kun 8 procent for hver 10 procent, økonomien falder. Denne andel er derfor ikke særlig cyklisk.

Høje beta -aktier underpræsterer i dårlige økonomiske tider.

Er defensive aktier bedre?

Nogle mennesker vælger kun at investere i defensive aktier. Defensive aktier er ikke cykliske. Defensive aktier er ofte mere stabile og klarer sig relativt godt i en dårlig økonomisk periode. Men hvilken slags aktier betragtes som defensive aktier?

Defensive aktier er aktier i virksomheder, der leverer tjenester eller produkter, der altid er efterspurgte. Tænk på virksomheder, der producerer mad. Virksomheder, der producerer stimulanser som alkohol og cigaretter, falder ofte også under defensive aktier.

Gør dette defensive aktier til et bedre valg end cykliske aktier? Ikke per definition! Defensive aktier giver et mere forudsigeligt afkast. Dette afspejles blandt andet i stabiliteten af udbytte betalinger. Ikke mindre klarer defensive aktier sig ikke altid bedre: det er dels fordi de har konkurrence fra obligationer. For mange mennesker kan det derfor være interessant at investere i en blanding af cykliske og defensive aktier.

Cyklisk eller defensiv investering?

Hvis du ønsker at få de bedste resultater, skal du ikke lægge for stor vægt på typen af investering. Du kan opnå gode resultater i både cykliske og defensive aktier. Med begge typer aktier er det især vigtigt at kontrollere, om aktierne handles til en rabat. Det er jo her, du i sidste ende får overskuddet!

Hvad er fordelene ved cykliske aktier?

Cykliske aktier er meget volatile. Hvis du formår at tidsbestille købsøjeblikket godt, kan du opnå et godt resultat. Ved aktivt at handle og ved at fortsætte med at analysere økonomien kan du opnå bedre resultater med cykliske aktier.

Hvad er ulemperne ved cykliske aktier?

Dette kommer naturligvis også med en ulempe. Er du ikke opmærksom? Så kan du bare se en stor del af dine aktiver fordampe. Når en recession starter, klarer cykliske aktier ofte det værste. Det er derfor klogt at holde ekstra øje med de cykliske aktier i din portefølje.

Anerkendelse af cykliske aktier

Vil du erkende, om en aktie er cyklisk? Sæt derefter grafen for andelen ved siden af grafen for f.eks. NYSE. På denne måde kan du se, i hvilket omfang aktiekursen bevæger sig med den gennemsnitlige udvikling på markedet. Når aktiekursen reagerer stærkere på økonomisk velstand og katastrofe, har du sandsynligvis at gøre med en cyklisk aktie.

Efterspørgslen bevæger sig i bølger

Økonomien vokser ikke i en stærk linje: økonomien vil generelt vokse gradvist med de nødvendige fald. Under en gunstig økonomisk situation er der normalt stor efterspørgsel efter visse produkter, dette kaldes også et boom. Når økonomien forværres noget, er økonomien i en recession.

Cykliske aktier er aktier, der er tæt forbundet med disse bølger i økonomien. De er ofte mere følsomme over for den økonomiske udvikling og bevæger sig generelt stærkere op og ned. Med cykliske aktier kan det være svært at opretholde en stabil aktieportefølje: Ved at bruge de rigtige tricks kan du stadig tjene på disse stærke kursbevægelser.

Info: kontracykliske aktier bevæger sig imod den økonomiske tendens.

Sådan tag du fordel af en ustabil aktiekurs?

Du kan drage fordel af en ustabil aktiekurs ved brug en online broker. Med en online børsmægler, eller såkaldt broker, er det muligt at åbne begge long eller short positioner. Når du åbner en lang position, drager du fordel af prisstigningerne, og når du åbner en kort position, tjener du på, at prisen falder.

Fordi transaktionsomkostningerne med online børsmæglere er lavere, kan du hurtigt åbne og lukke positioner på aktier, så du kan drage fordel af de stærke bevægelser, som cykliske aktier normalt gør. Det er vigtigt at få timet dine handler godt.

Strategi for cykliske aktier

Cykliske aktier kan bevæge sig stærkt. Ikke mindre er det ofte også muligt at lave en god forudsigelse af den fremtidige pris for disse aktier. På lang sigt vil en cyklisk andel hovedsageligt falde under en økonomisk nedtur og stige under et økonomisk opsving.

På kort sigt kan du ofte se faste mønstre inden for disse bevægelser. For eksempel bevæger prisen på en aktie sig ned mellem bestemte værdier og finder altid modstand på samme linje. Ved at gøre smart brug af ordrer kan du derefter tjene penge på at handle med cykliske aktier.

Vil du gerne lære, hvordan du bedst kan tag fordel af mønstrene i cykliske aktier? I vores tekniske analyse kursus lærer du, hvordan du bedst timer dine investeringer. Brug knappen herunder for at se gratis kursus:

Hvor kan du bedst investere?

Når du skal investere i aktier, der bevæger sig stærkt, er det klogt ikke at gøre dette fysisk. Konstant køb og salg af aktier kan være dyrt på grund af transaktionsgebyrer. Ved at handle aktierne via en online børsmægler kan du imidlertid drage fordel af både opadgående og nedadgående bevægelser.

Det er ligetil at begynde at handle i CFD aktier med en online børsmægler. Ofte behøver du kun at indtaste et par detaljer, og du kan komme i gang med det samme. Min yndlings børsmægler til handel med CFD aktier er stadig Plus500 fordi du som starter får straks en risikofri demo på $40.000: Med dette kan du straks afprøve mulighederne for CFD handel i cykliske aktier!

Brug knappen herunder til at oprette en demokonto med Plus500 gratis:

Tidlige og sene cykliske aktier

Vi kan opdele cykliske aktier i tidlige og sene cykliske aktier. Tidlige cykliske aktier bevæger sig direkte i forhold til den økonomiske situation. Når aktiemarkederne falder, vil en cyklisk aktie i en tidlig cyklus straks falde i værdi. En cyklisk andel i en sen cyklus bevæger sig først med økonomien med senere. Når økonomien falder, tager det et stykke tid, før aktiekursen falder.

Ved at analysere, om aktier er tidlige eller sene cykliske aktier, kan du afgøre, hvornår det er smart at købe eller sælge aktien.

Kan du forudsige markedsbevægelser?

Cykliske aktier bevæger sig med økonomien. Du vil derfor tro, at dette gør det relativt let at forudsige kursudviklingen på cykliske aktier. Set i bakspejlet virker dette let: problemet er imidlertid, at det er svært at forudsige, om prisen vil falde eller stige yderligere.

Derfor er det smart for de fleste investorer at investere i en indeksfond. Med en indeksfond kan du med jævne mellemrum investere i en kurv med aktier. På den måde behøver du ikke at forudsige, om økonomien er på bund eller i top. Vil du lære mere om at investere i indeksfonde? Se derefter vores artikel om investering i indeksfonde:

Typer of cykliske aktier

Du kan opdele cykliske aktier i tre kategorier: varige varer, ikke-holdbare varer og tjenester. Holdbare cykliske virksomheder producerer varer med en lang levetid. Et eksempel på dette er en bilproducent. Når folk har færre penge at bruge, skærer de hurtigt ned på denne type store udgifter.

En anden type cyklisk andel er virksomheder, der sælger ikke-holdbare varer: tænk på producenter af luksus sportssko. Når folk har færre penge at bruge, er de mere tilbøjelige til at vælge billigere alternativer.

Endelig er der også service cyklisk aktier. Især mange virksomheder, der er aktive i underholdnings sektoren, lider under en dårlig økonomi. Folk har derefter færre penge at bruge på sjove udflugter som f.eks. Et besøg i biografen eller en forlystelsespark.

Hvordan kan man investere i NASDAQ?

Når vi taler om NASDAQ, kan vi tale om to forskellige ting. NASDAQ er ikke kun en Amerikansk børs:American stock exchange, det er også et velkendt indeks. Fordi udtrykket NASDAQ refererer til to forskellige ting, forstår mange mennesker ikke rigtigt, hvad udtrykket betyder. Tilhører du også denne gruppe? Så læs videre, for på denne side kan du læse mere om at investere i NASDAQ.

Hvordan kan man investere i NASDAQ index?

Du kan vælge at investere direkte i NASDAQ indekset. I dette tilfælde køber du ikke aktier i et specifikt selskab noteret på NASDAQ børsen. I stedet for at købe aktier sporer man hele børsen med en enkelt investering.

NASDAQ indekset omfatter alle aktier noteret på NASDAQ børsen: Dette er ikke mindre end 3000 aktier. Hvis aktierne stiger i værdi sammen, får du overskud. Hvis den samlede værdi af NASDAQ aktierne falder, taber du penge.

NASDAQ indekset er meget populært blandt investorer. Det skyldes, at de teknologivirksomheder, der tilhører NASDAQ børsen, generelt har gode overskudstal. Desuden er du ikke afhængig af et selskab, når du investerer i NASDAQ indekset. Hvis selskaberne på aktiemarkedet klarer sig godt, kan du tjene penge.

Hvordan kan man købe NASDAQ aktier?

Du kan også vælge at investere i et par aktier noteret på NASDAQ. Det er derefter vigtigt at foretage tilstrækkelig forskning, da aktiekurser kan stige og falde hurtigt. En god mægler, hvor du kan købe NASDAQ aktier, er eToro. Hos eToro betaler du ikke faste provisioner på dine aktietransaktioner, hvilket giver dig mulighed for at opnå bedre resultater med dine investeringer. Brug knappen herunder til direkte at åbne en konto hos eToro:

Aktiv spekulation om NASDAQs prisudvikling

Du kan vælge at aktivt spekulere i NASDAQs prisudvikling. Du kan gøre dette ved at handle et derivat på det berømte indeks. Et godt sted til aktivt at spekulere i NASDAQ prisbevægelser er Plus500. Med CFD’er kan du reagere på kortsigtede op og nedture på NASDAQ prisen. Brug knappen herunder til at prøve aktiv spekulation på NASDAQ gratis med en demo:

At købe en ETF på NASDAQ indekset

Vil du hellere investere på lang sigt i NASDAQ indekset? Så kan det være smart at købe en ETF på indekset. En ETF er en indeksfond, der forsøger at spore indekset så præcist som muligt. Når du periodisk investerer et beløb i en ETF på NASDAQ, kan du tag fordel af den langsigtede prisudvikling. En god børsmægler, hvor du kan købe ETF’er, er DEGIRO. Med DEGIRO betaler du ingen transaktionsomkostninger, når du køber og sælger ETF’er, der er inkluderet i kernevalget. Brug knappen til at åbne en konto direkte med DEGIRO:

Hvad betyder NASDAQ?

Forkortelsen NASDAQ står for National Association of Securities Dealers Automated Quotations. Dette er lidt af en mundfuld, og derfor taler alle faktisk om NASDAQ. NASDAQ er en Amerikansk børs, der hovedsagelig er kendt for sine teknologiaktier. Børsen har eksisteret siden 1971 og har lavere adgangskrav end mange andre Amerikanske børser. På grund af dette kan du se, at især mange nye virksomheder laver deres børsnotering på NASDAQ.

NASDAQ børsen

NASDAQ er en Amerikansk børs grundlagt i 1971. Dengang var det den første og eneste elektroniske børs i verden. På NASDAQ handles hovedsageligt teknologiske aktier, det vil sige aktier i virksomheder med en teknologisk baggrund.

Børsen omfatter ICT virksomheder, men også virksomheder inden for bioteknologi. Det er kendte virksomheder i relativt unge industrier.

Hvad betyder NASDAQ indeks?

Værdien af NASDAQ er faldet med mere end 80% i fortiden: dette skete efter terrorangrebet på World Trade Center og sprængningen af internet boblen. Kreditkrisen fik også NASDAQs aktiekurs til at falde kraftigt.

Du kan også vælge at investere i NASDAQ-100. Dette indeks indeholder kun de største 100 fonde, der er angivet på indekset. Ved at bruge ETF’er kan du selv investere i dette indeks.

I hvilke aktier kan man investere på NASDAQ børsen?

Hvis du vil investere på NASDAQ børsen, køber du en eller flere aktier i et selskab noteret på denne børs. Det er virksomheder som Facebook, Alphabet (Google), Amazon, Microsoft, Netflix, Apple osv.

Når du køber en Netflix aktie, og dette selskab får overskud, har du fordel som aktionær. Og er din aktie meget mere værd efter et par uger, måneder eller år? Så kan du vælge at sælge det med overskud.

Hvad er NASDAQs nuværende valutakurs?

Er du nysgerrig efter, hvordan NASDAQs valutakurs udvikler sig? Diagrammet herunder viser den pris, du kan købe eller sælge en CFD på NASDAQ direkte til.

Investering i NASDAQs børs eller indeks?

Hvis du er aktiv som investor på NASDAQ børsen, investerer du generelt i et selskab. Hvis du investerer i indekset, investerer du indirekte penge i alle virksomheder, der er knyttet til denne børs. Du kan selv bestemme hvilken metode du bedst kan lide.

Foretrække du at investere i et selskab? Vælg derefter dette selskab på NASDAQ -børsen. Hvis du foretrækker at sprede dine muligheder og risici lidt, så invester i NASDAQ -indekset. I dette tilfælde er du ikke afhængig af et selskab på NASDAQ børsen.

Du kan let investere i NASDAQ aktierne via en såkaldt børsmægler, eller broker. Har du lyst til at vide, med hvilke børsmæglere du bedst kan investere i NASDAQ? Så tag et kig på vores oversigt over de bedste børsmæglere, eller såkaldt brokers:

Hvilken farer og risici findes ved at investere i NASDAQ?

Mange mennesker tror, at med en investering i NASDAQ er deres risici diversificerede. For de fleste er det bestemt sådan, at en investering i NASDAQ er mere stabil end vilkårligt at købe aktier. Ikke desto mindre er det vigtigt at undersøge indholdet af det instrument, som du investerer i NASDAQ.

Inden for NASDAQ 100 kan du for eksempel se, at de tre største aktier udgør en stor del af indekset. Apple, Amazon og Microsoft bestemmer mere end 30 procent af indeksets værdi. Når du tilføjer Facebook, Alphabet og Tesla til listen, har du allerede halvdelen af indekset. Din risikospredning er derfor i mange tilfælde ikke så stor, når du investerer i NASDAQ. Hvis disse aktier ikke fungerer godt, vil afkastet af din investering næsten helt sikkert være skuffende.

Det er derfor vigtigt at undersøge nøje, hvilke aktier der er inkluderet i et indeks. Bestem vægten af de enkelte aktier: På denne måde kan du afgøre, om indekset hjælper dig med at opnå et solidt risikospredning. Hvis visse aktier bevarer en dominerende stilling, er det vigtigt i det mindste at se nærmere på disse selskaber.

Hvordan bliver man rig ved at investere i aktier?

Vidste du, at de rige ikke blev rige ved at arbejde hårdt? Nej, de rige er blevet rige ved at styre deres penge smart! Udtrykket work smart, not hard er derfor bestemt gældende! Men hvordan kan man blive rig ved at investere i aktier? Vi vil diskutere de forskellige måder og se, hvor realistisk det er.

Kan du blive rig ved at investere i aktier?

Det er bestemt muligt at blive rig på aktier. Kendte investorer som f.eks Warren Buffett og Benjamin Graham har gjort deres lykke med det. Den gode nyhed er, at du kan blive rig, selv med et lille beløb.

Dette er dog helt teoretisk og bestemt ikke let. Du skal investere meget tid samt penge, hvis du vil opnå gode resultater på kort sigt. Alternativt kan du vælge den langsomme metode, men så har du brug for meget tålmodighed. Vi vil diskutere de forskellige metoder i denne artikel.

Inden du læser videre, er det vigtigt at huske dette: JA du kan blive rig på at investere og NEJ der er ingen garantier. Du kan også miste mange penge ved at investere, især hvis du ikke aner, hvad du laver og hopper ind i den dybe ende uden at øve dig.

Hvordan kan du blive rig med aktiv aktiehandel?

Den første måde, hvorpå du kan investere i aktier, er ved day trading. Day trading er den meget aktive handel med aktier. Du kan bruge tekniske niveauer og de seneste nyheder til hurtigt at købe og sælge aktier. Formålet med aktiv handel er at opnå et højt afkast på kort sigt.

Denne måde at handle på tager meget tid: Hvis du anvender principperne godt, kan du i teorien tjene mange penge med denne måde at handle på. Det er dog kun en brøkdel af investorerne, der lykkes med at tjene penge på lang sigt ved aktivt at spekulere i aktiekurser.

Tror du, du kan blive rig ved aktivt at handle aktier på børsen? Prøv først at handle med en demo først, uden nogen risiko. På den måde kan du finde ud af, om denne måde at handle på passer dig. Brug knappen herunder til at åbne en demokonto med det samme:

Bliv rig ved at købe aktier

En strategi, der fungerer bedre for de fleste mennesker, er at købe aktier og beholde dem i en længere periode. Hvis du vælger aktier på et smart måde, kan du helt sikkert blive rig på dem.

For eksempel, hvis du havde investeret $1.000 i Apple i 2000, ville det være vokset til $160.000 på 20 år! For nylig kunne du have investeret $1000 i Tesla. Hvis du havde gjort dette i 2010, ville dine aktiver nu være $ 231.270 værd! Som du kan se, kan du helt sikkert blive rig ved at købe aktier: det er dog vigtigt at vælge de rigtige aktier.

Hvis du vælger den forkerte aktie, kan du let miste hele din investering. Brug derfor tid nok på at undersøge den virksomhed, du overvejer at investere i. Har virksomheden en god vision for fremtiden? I så fald kan det helt sikkert være interessant at tilføje aktierne til din portefølje.

Især når du investerer mindre beløb, er det tilrådeligt at gøre dette hos en børsmægler, hvor du ikke betaler faste kommissioner. Er du nysgerrig efter de bedste børsmæglere, du kan investere med mod lave gebyrer? Så tag et kig på vores sammenligning af børsmæglere: