Hvordan kan man opnå spekulere med obligationer? Udbytte forklaret

Investering i obligationer kan være et attraktivt valg, hvis du ikke vil løbe for meget risiko. I denne artikel kommer vi til at diskutere, hvordan obligationer investering fungerer. Hvordan fastslås prisen på en obligation egentlig, og hvordan kan du bestemme den fortjeneste, du opnår med din obligation?

Hvad betyder obligationer?

Obligationer er gældspapirer. Når du køber en obligation fra et virksomhed eller regeringen, har du krav på periodiske rentebetalinger. Med en binding er disse forskellige egenskaber vigtige:

- Kupon sats: mængden af renter, du modtager, når du køber obligationen.

- Forfaldsdato: den sidste dag i obligationens gyldighed.

- Valører: den værdi, hvor du kan købe obligationen.

- Valuta: valutakurs kan bestemme dit afkast.

- Udstedelseskurs: den pris, obligationen udstedes til.

I artikelen hvad er en obligation du kan læse mere detaljeret, hvad bindinger er, og hvordan det fungerer. Du kan også læse mere om de forskellige typer obligationer.

Hvordan kan du investere i obligationer?

Du kan let investere i obligationer hos en online børsmægler. Obligationer handles generelt frit. Prisen på en obligation behøver ikke at være den samme som udstedelseskursen. Prisen på en obligation kan ændre sig på grund af indflydelse fra udbud og efterspørgsel. Klik her for at se, hvilke mæglere du kan investere i obligationer.

En god børsmægler til handel med obligationer er DEGIRO. Hos DEGIRO kan du købe og sælge obligationer til fordelagtige priser. Brug knappen til at åbne en konto hos DEGIRO:

Nogle obligationer kan ikke omsættes frit. For eksempel giver nogle virksomheder dig mulighed for at tegne til obligationer. Vær opmærksom på risiciene: ikke alle obligationer udbetaler altid.

Hvad er afkastet på en obligationsinvestering?

Det afkast, du opnår på din obligationsinvestering, afhænger meget af din investeringsstrategi. Selvfølgelig kan du vælge at købe en obligation, når prisen er lav og derefter sælge den med overskud. Når du vælger denne mulighed, består din fortjeneste af prisgevinsten.

Rentebetalinger

De fleste mennesker, der investerer i obligationer, fokuserer hovedsageligt på rentebetalinger. Den renteprocent, du modtager på en obligation, kaldes også udbytte. Når renten er 5 procent, får du et årligt afkast på 5 procent over din obligation. Hvis obligationen har en værdi på $1000, modtager du $50 årligt for din investering.

Det er vigtigt at skelne mellem dit nominelle og reelle afkast. Hvis inflationen er 2 procent, kan du købe 2 procent færre produkter med de samme $1000 over et år. Dit reelle afkast af din obligation er derefter 3 procent.

Alternativer

Det er også smart at sammenligne din obligationsinvestering med andre investeringsprodukter. Når renten på obligationer stiger, har du muligvis opnået et afkast på 7 procent med en ny obligation. I dette tilfælde tjener du i absolutte tal, men relativt set ville du have været bedre til at foretage en anden investering.

Premium

Endelig skal du også tage højde for købsprisen på en obligation. Når en obligation udbetaler et højt afkast, kan prisen stige over den nominelle værdi. For eksempel, hvis du skal betale 105% af værdien, betaler du en præmie på 5%. I slutningen af løbetiden modtager du kun den originale købspris på 100% tilbage. Dit afkast er derefter, på trods af de høje renter, umiddelbart meget lavere.

Relativt sikker investering i obligationer

Prisen på en obligation kan ændre sig løbende. Alligevel behøver dette ikke at være et problem. Du kan vælge at købe obligationer og beholde dem i løbet af løbetiden. Ved afslutningen af løbetiden modtager du hele beløbet tilbage. På denne måde påvirker obligationens pris ikke dit afkast.

Det er dog også muligt at handle aktivt med obligationer. På denne måde kan du opnå kursgevinster. Men før du gør dette, skal du forstå de faktorer, der kan påvirke prisen på en obligation.

Hvad bestemmer prisen på en obligation?

Den nominelle værdi er den værdi, som obligationen oprindeligt blev udstedt til. Obligationens pris kan efterfølgende stige over eller falde under den nominelle værdi. Værdien af en obligation bestemmes blandt andet af markedsrenten, kreditvurderingen og den resterende løbetid.

Markedsrenten effekt på prisen

Markedsrenten har den største indflydelse på prisen på en obligation. Renterne på en obligation er faste. Hvis du købte en trediveårig obligation for noget tid siden med en rente på otte procent, vil du altid modtage denne otte procent. Den Europæiske Bank justerer dog regelmæssigt renten for at stimulere økonomien. En lavere rente vil modvirke spare adfærd og stimulere udgifterne.

Når renten falder, og du ejer en obligation med en højere rente end markedsrenten, stiger værdien af obligationen. Afkastet på din obligation i forhold til afkastet på en opsparingskonto vil derefter stige.

Hvis du har en obligation med et afkast på 8 procent, og markedsrenten er 3 procent, betyder det, at du for hver $1000 tjener $50 ekstra med din obligation på årsbasis. Du kan derefter beslutte at sælge obligationen med et kurs overskud eller beholde obligationen.

En stigende rente vil faktisk have en negativ indvirkning på værdien af en obligation. Når markedsrenten stiger, er renten på din obligation relativt lavere. Det er derfor vigtigt at estimere den fremtidige rente, når du begynder at investere i obligationer. Når du vurdere den fremtidige rente korrekt, kan du få et godt overskud med din investering i obligationer!’

Markedsrenter og obligationskurser bevæger sig i modsatte retninger

Kreditværdigheden

Institutionen bag obligationens kreditværdighed spiller også en rolle i prisudviklingen. Når du køber en obligation, risikerer du konkurs i institutionen bag obligationen. Hvis dette er tilfældet, mister du hele din investering. Når virksomheden eller regeringen bag obligationen ses som mindre risikabel, stiger prisen på obligationen.

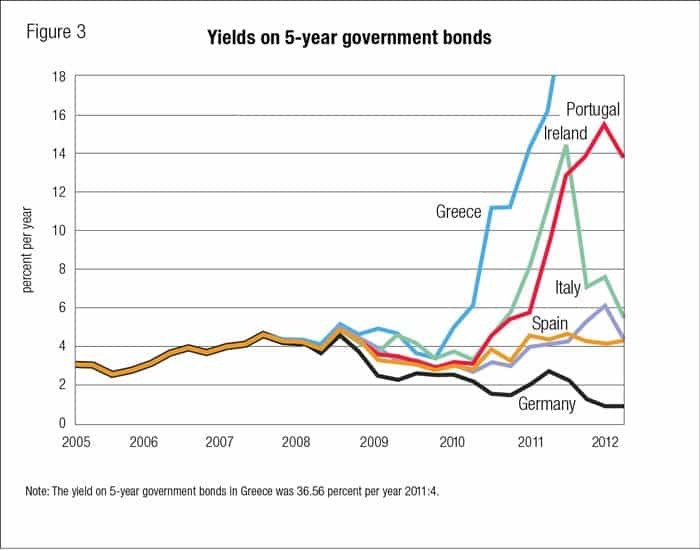

Dette afspejlede sig tydeligt i gældskrisen i f.eks. Grækenland. De finansielle markeder spekulere på, om Grækenland stadig kunne betale sin gæld tilbage. Under påvirkning af disse bekymringer om dets kreditværdighed faldt værdien af græske obligationer kraftigt.

Når du begynder at investere i obligationer, kan du prøve at estimere lande og virksomheders kreditværdighed. I tilfælde af panik falder prisen på en obligation nogle gange ganske ekstremt. Dette kan være et godt øjeblik at købe!

Vær ekstra forsigtig, når du investerer i obligationer fra parter, der ikke er kreditværdige. Hvis instituttet bag obligationen går konkurs, kan du miste hele investeringen. Du får naturligvis en højere rente på lån med en højere risiko.

Restperiode

Den resterende løbetid påvirker også prisen på en obligation. For eksempel kan en obligation med en højere rente og en længere løbetid have en højere pris end en obligation med en højere rente og en kortere løbetid. Det skyldes, at du som obligationsindehaver sandsynligvis vil have længere gavn af de højere rentebetalinger.

Skal du investere i statsobligationer eller virksomhedsobligationer?

Når du investerer i obligationer, kan du vælge mellem statsobligationer og virksomhedsobligationer. Men hvad er den bedste investering? Og hvad er egentlig forskellen?

Statsobligationer

Statsobligationer ses generelt som mindre risikable. Regeringerne er store og formår næsten altid at tilbagebetale deres gæld fuldt ud. Bestemt i store, stabile økonomier som Tyskland eller USA er risikoen for ikke at modtage dine penge tilbage næsten nul.

Statsobligationer har lidt sammenhæng eller tilknytning til aktier. Nogle gange er der endda et modsat forhold. Når aktiekurserne stiger, kan priserne på statsobligationer falde. Statsobligationer kan derfor være en god investering for at reducere volatilitetet i din portefølje. I dårlige økonomiske tider kan du stadig opnå et godt afkast.

Renter på statsobligationer steg kraftigt, efterhånden som bekymringerne om tilbagebetaling af statsgæld steg.

Virksomhedsobligationer

Virksomhedsobligationer er mere risikable, men har en tendens til at klarer sig bedre på lang sigt. De har også en stærkere sammenhæng med aktiemarkederne. Når økonomien klarer sig dårligt, falder priserne på virksomhedsobligationer. Når aktiekurserne klarer sig godt, stiger priserne på virksomhedsobligationer.

Det skyldes, at der med virksomhedsobligationer er mere bekymring for, om det lånte beløb vil blive tilbagebetalt. Virksomheder går trods alt ofte konkurs, og når det sker, mister du hele din investering. Med virksomhedsobligationer er det derfor endnu vigtigere at kontrollere omhyggeligt, om virksomheden bag obligationen klarer sig godt.

Obligationer Investering: sikre diversificering

Som med enhver form for investering er det også vigtigt med obligationer at sikre tilstrækkelig diversificering, hvis du vil tjene penge. Det er bestemt vigtigt, når du køber virksomhedsobligationer. Når det går dårligt i en sektor, behøver det ikke være dårligt i en anden sektor. Korrelationen mellem obligationer i virksomheder i forskellige sektorer er derfor begrænset.

I sidste ende kan investering i obligationer være et godt alternativ til at spare. Afkastet på besparelser er jo lavere. Et depositum kan så være et alternativ, men indlån har ikke den fleksibilitet, obligationer har. Glem dog aldrig at lave tilstrækkelig forskning. Obligationer er mindre risikable, men bestemt ikke risikofri.

I artikelen Tjene Penge Køb Obligationer, vi ser på eksempler på, hvordan man får gode resultater ved køb og salg af obligationer.

Forfatter

Over Alex Mostert

Da jeg var 16 år, købte jeg i hemmelighed min første aktie. I mellemtiden har jeg drevet arabicstocktraders.com i over 10 år og elsker at hjælpe folk med at opnå 'finansiel frihed'. Efter at have studeret erhvervsadministration og psykologi, har jeg fuldt ud viet mig til iværksætteri: halvdelen af tiden i Holland og halvdelen i udlandet. Læs mere om mig og lær mig at kende her! Sørg for at efterlade en kommentar nederst i artiklen!